任意整理をした後でも教育ローンの審査には通るの?

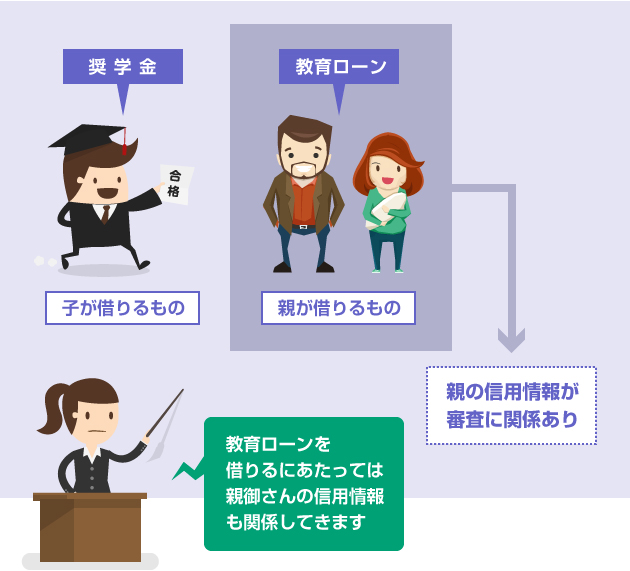

教育ローンは、進学する子供(本人)ではなく親(保護者)が、借主として契約するローンです。そのため、親が過去に任意整理をしていて信用情報 ※ にまだ事故歴が残っている場合、民間銀行や信販会社、ろうきんなどの教育ローンの審査には通らなくなります。日本政策金融公庫の「国の教育ローン」であれば通る可能性はありますが、こちらも信用情報を見られるのは同じです。

今度、うちの子供が大学に進学するんだけど、入学費が用意できないから教育ローンを借りようと思ってるの…。4年前に任意整理してて、まだ信用情報に記録が残ってるんだけど大丈夫かな?

「奨学金」であれば、借りるのは親ではなく子供(本人)だから、親が任意整理してても問題ないんだけど。「教育ローン」の場合は、借りるのは親だからね。審査に親の信用情報も影響してくる。

でも教育ローンっていっても色々種類があるでしょ? 信販会社や民間銀行の「学校提携ローン」が無理なのはわかるんだけど…。日本政策金融公庫の「国の教育ローン」でも厳しいの?

日本政策金融公庫の場合でも、与信審査のときに信用情報を照会するのは同じだよ。彼らも、CICや全銀協の個人信用情報センターに会員として加盟してるからね。

ダメじゃん。でも、日本政策金融公庫って国民生活の向上のためにお金を貸してくれる団体なんでしょ? 民間の銀行とかとは審査基準が違うって可能性はないの?

国の教育ローンは、借りる条件として世帯年収の上限が決まってるぐらいだから、基本的には、困ってる家庭に貸すスタンスなんだ。だから民間金融とは違って、信用情報だけで門前払いはしないと思う。

日本政策金融公庫の「国の教育ローン」も、審査にあたって信用情報を閲覧します。ただし民間金融とは違って独自の審査基準を設けているので、信用情報に事故歴があったとしても、現在の返済能力や借入状況などを総合的に判断して、教育費を貸してくれる可能性はあります。また「奨学金」であれば、そもそも親の信用情報は関係ありません。もし子供の教育ローンや奨学金が心配で、債務整理することを躊躇しているのであれば、まずは一度、弁護士に相談してみてください。

参考 → 任意整理におすすめの法律事務所を探す

- 任意整理後の5年間は、信販会社・銀行・ろうきんの教育ローンは借りれない

- 日本政策金融公庫の「国の教育ローン」も審査にあたって信用情報は確認する

- 国の教育ローンは民間金融とは審査基準が違うので、門前払いはされない

まずは国の教育ローンや奨学金を最初に検討すること

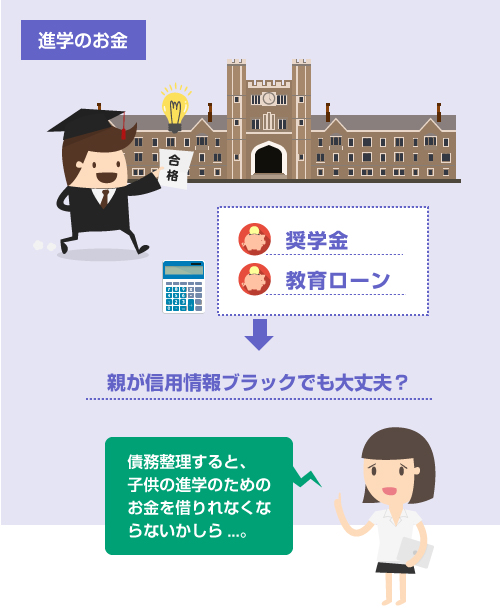

大学・短大への進学を控えている子供がいて、「債務整理をしたら子供の教育ローンや奨学金が借りれなくなるのでは?」と心配して、債務整理することを躊躇される親御さんは多いです。また既に任意整理をしてしまって、不安になっている方もいるかもしれません。

しかしよく混同されますが、「教育ローン」と「奨学金」は全く違うものです。

まずは以下の比較表をご覧ください。

「教育ローン」と「奨学金」の違い

| 項目 | 奨学金 | 教育ローン |

|---|---|---|

| 借主 | 子供(本人) | 親(保護者) |

| 親の審査 | 「機関保証」を選べば親の審査はなし。また「人的保証」を選んで親が連帯保証人になる場合でも、信用情報の審査はない。 | 親自身が債務者として返済義務を負うので、親の信用情報を照会した審査がある。 |

| 貸付方法 | 入学後、毎月11日に一定額(月×万円)が子供本人の口座に振り込まれる。 | 最初にまとめて(一括で)親の口座に振り込まれる。 |

| 返済条件 | 在学中は返還が猶予され利息も付かない。卒業後に15年~18年かけて、子供本人に返済義務が生じる。 | 在学中から毎月の返済が開始する(ただし在学中は利息だけの支払いにして貰うことも可能)。15年以内に親が返済する。 |

| 金利 | 年利0.27%(変動金利) 年利0.01%(固定金利) |

年利1.81%(固定金利) |

| 奨学金 | |

|---|---|

| 借主 | 子供(本人) |

| 親の 審査 |

「機関保証」を選べば親の審査はなし。また「人的保証」を選んで親が連帯保証人になる場合でも、信用情報の審査はない。 |

| 貸付 方法 |

入学後、毎月11日に一定額(月×万円)が子供本人の口座に振り込まれる。 |

| 返済 条件 |

在学中は返還が猶予され利息も付かない。卒業後に15年~18年かけて、子供本人に返済義務が生じる。 |

| 金利 | 年利0.27%(変動金利) 年利0.01%(固定金利) |

| 教育ローン | |

| 借主 | 親(保護者) |

| 親の 審査 |

親自身が債務者として返済義務を負うので、親の信用情報を照会した審査がある。 |

| 貸付 方法 |

最初にまとめて(一括で)親の口座に振り込まれる。 |

| 返済 条件 |

在学中から毎月の返済が開始する(ただし在学中は利息だけの支払いにして貰うことも可能)。15年以内に親が返済する。 |

| 金利 | 年利1.81%(固定金利) |

※ 金利は平成29年9月時点調査のもの

「奨学金」は子供自身が借りるものなので、親の信用情報は関係ありません。また、そもそも奨学金の貸付母体である日本学生支援機構は、融資審査の目的で信用情報を開示することをしていません。

これについては、以下の記事で解説しています。

金利や返済条件も奨学金の方が有利な場合が多いので、まずは奨学金を優先的に検討してください。

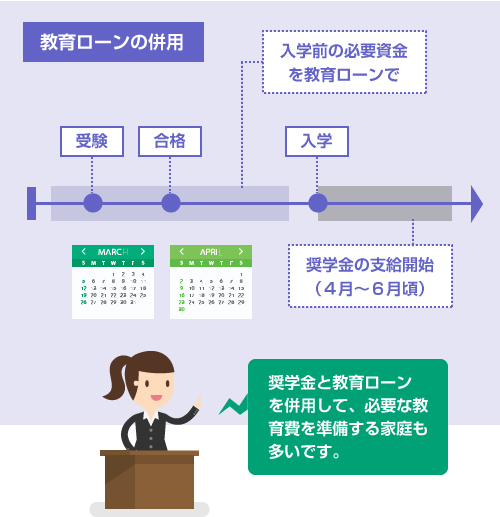

教育ローンと併用したい場合

ただし現実的には、「奨学金」と「教育ローン」の両方を借りざるをえない家庭も少なくありません。なぜなら奨学金の支給が実際に開始されるのは、子供が入学した後(4~6月)だからです。入学前にまとまった入学金や授業料などのお金が必要な場合は、教育ローンに頼らざるをえません。

その場合は、できるだけ民間銀行ではなく「国の教育ローン」を検討するようにしましょう。

教育ローンといっても実際にはさまざまな種類があります。

最近は、大学や専門学校が、信販会社や銀行と提携して「学校提携ローン」なる商品を自ら案内していることも多いです。しかし正直いって、これらの教育ローンが借り手にとって有利な内容かというとそうでもありません。最初は無難に日本政策金融公庫の「教育ローン」を申し込んでください。

教育ローンの種類

| お勧め度 | ||

|---|---|---|

| 日本政策金融公庫 | いわゆる「国の教育ローン」。子供1人につき350万円までの教育費を借りれる。審査に時間がかかるのがデメリットだが、金利は年利1.81%(固定金利)と断トツで一番低い。 | ★★★★★ |

| ろうきん | 労働組合や生協の会員で構成される非営利団体「ろうきん」の教育ローン。会員であれば、優遇金利で借りられる(年利2%台)。信用情報機関CIC・全銀協に加盟。 | ★★★★☆ |

| JAバンク | 農協組合(JAバンク)の教育ローン。各地域ごとに農協組合があり、それぞれ金利は異なるが、通常年利2~3%。信用情報機関CIC・全銀協に加盟。 | ★★★☆☆ |

| 民間銀行 | メガバンク・地銀・信金の教育ローン。金利はおおむね3~4%台で、審査も厳しい。国の教育ローンに比べれば、審査・入金までのスピードが早い。 | ★★★☆☆ |

| 信販会社 | 全国の大学・短大・専門学校などと提携して「学校提携ローン」を展開。金利は学校により異なるが、概ね2~4%台。審査が早くて簡単なのがメリット。 | ★★★☆☆ |

| 日本政策金融公庫 | |

|---|---|

| 概要 | いわゆる「国の教育ローン」。子供1人につき350万円までの教育費を借りれる。審査に時間がかかるのがデメリットだが、金利は年利1.81%(固定金利)と断トツで一番低い。 |

| お勧め度 | ★★★★★ |

| ろうきん | |

| 概要 | 労働組合や生協の会員で構成される非営利団体「ろうきん」の教育ローン。会員であれば、優遇金利で借りられる(年利2%台)。信用情報機関CIC・全銀協に加盟。 |

| お勧め度 | ★★★★☆ |

| JAバンク | |

| 概要 | 農協組合(JAバンク)の教育ローン。各地域ごとに農協組合があり、それぞれ金利は異なるが、通常年利2~3%。信用情報機関CIC・全銀協に加盟。 |

| お勧め度 | ★★★☆☆ |

| 民間銀行 | |

| 概要 | メガバンク・地銀・信金の教育ローン。金利はおおむね3~4%台で、審査も厳しい。国の教育ローンに比べれば、審査・入金までのスピードが早い。 |

| お勧め度 | ★★★☆☆ |

| 信販会社 | |

| 概要 | 全国の大学・短大・専門学校などと提携して「学校提携ローン」を展開。金利は学校により異なるが、概ね2~4%台。審査が早くて簡単なのがメリット。 |

| お勧め度 | ★★★☆☆ |

日本政策金融公庫の「国の教育ローン」は、利用にあたって世帯年収の上限を設けていたり、逆に世帯年収の低い方には金利の優遇措置があったりなど、基本的には低収入の家庭に優しい仕組みになっています。

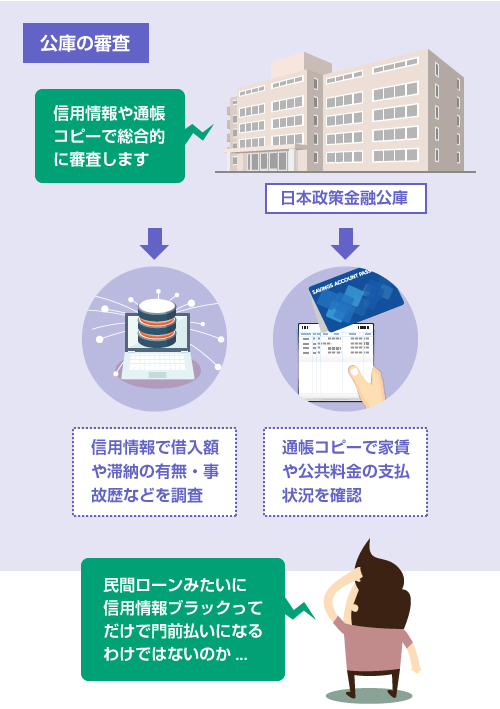

審査方法も、過去6カ月の家賃(または住宅ローン)・公共料金の支払記録のある通帳のコピーを提出させるなど、少し変わった審査方法を採用しています。信用情報の開示もしていますが、民間金融のようにそれだけで審査の足切り基準にはしていないようです。

任意整理の後でも、もっとも審査に通る可能性のある教育ローンだと思います。

もう少し具体的に、日本政策金融公庫の教育ローンの貸付条件を見ておきましょう。

まず利用できる方の年収には、以下の上限があります。

世帯年収の基準

| 子供の人数 | 世帯年収の上限(所得) |

|---|---|

| 1人 | 790万円(590万円) |

| 2人 | 890万円(680万円) |

| 3人 | 990万円(770万円) |

| 4人 | 1090万円(870万円) |

| 5人 | 1190万円(970万円) |

※ 出典:日本政策金融公庫「ご利用条件について」

サラリーマンの方であれば、世帯年収とは源泉徴収票でいう「支払金額」のことを意味します。一方()内の所得とは、源泉徴収票の「給与所得控除後の金額」のことを意味します。個人事業主の方であれば、収入から必要経費を差し引いたものが「所得」です。

上記の金額を超える方は、日本政策金融公庫の教育ローンを申し込むことができません。

ただし「勤続年数が3年未満の方」「子供が自宅外から通学する予定の方」など、一部の条件を満たす場合には、子供が2人以下でも年収の上限が990万円まで緩和されます。実際には、ほとんどの平均的な家庭の方は、申請条件を満たすことになります。

一方、年収の下限額は設けられていません。民間銀行の教育ローンだと多くの場合、「昨年度の年収が200万円以上の方」という条件が含まれているのですが、日本政策金融公庫の教育ローンでは、年収が低いだけで審査して貰えないということはありません。

信用情報の閲覧について

日本政策金融公庫は、CIC ※ と全銀協の個人信用情報センターに会員として加盟しています。また「信用情報の取り扱い同意書」の中で、「公庫が加盟する個人信用情報機関に、お客様の個人情報が登録されている場合には、それを与信取引上の判断のために利用します」と明記されています。

そのため、教育ローンの審査にあたって親御さんの信用情報が照会されることは、間違いありません。ただしそこに「任意整理」や「異動」などのネガティブな情報が含まれているからといって、それだけで審査落ちになるかはわかりません。

どちらかというと、信用ブラックだから自動的にダメというよりは、実質的に返済する能力があるかどうかが確認されると思います。そのために、過去6カ月間の家賃や公共料金の支払状況がわかる預金通帳コピーなどを提出させられます。

旦那さんの名義で教育ローンを申し込んだ場合に、奥さんの信用情報が確認されることは絶対ありません。また連帯保証人になる場合を心配されるかもしれませんが、そもそも日本政策金融公庫の教育ローンは、同居家族を保証人にすることができません。保証基金に頼るか、または別生計の親族に保証人を依頼する必要があります。

入学金・授業料などの学校納付金の他にも、受験するのに必要な受験料・宿泊費だったり、通学の準備のために必要になる住居費用(下宿アパートの敷金や家賃)、その他、教科書代やパソコンの購入費などにも使うことができます。そのため、奨学金と併用して、奨学金の支給が開始されるまでに必要なお金を借りる人が多いです。

平成29年現在、国の教育ローンの金利は年利1.81%(固定金利)で、さらに低年収世帯(200万円以内)の場合は、年利1.41%(固定金利)の優遇措置を受けることができます。一方、信販会社や銀行の教育ローンは年利3~4%(変動金利)の場合が多いです。また審査基準も民間の金融機関の方が厳しいので、あまりメリットがありません。

銀行・ろうきん・信販会社の教育ローンを簡単に紹介

前述のように、日本政策金融公庫以外の教育ローンは、ほとんどの場合、信用情報に事故歴(例えば、任意整理の記録)があるだけで自動的に審査落ちになります。ですので以下、その他の教育ローンについては軽く紹介するだけにとどめます。

大手メガバンク・地銀・信金など、それぞれの銀行が独自の教育ローンを取り扱っています。一部の銀行では、大学や専門学校と提携してローン商品を提供している場合もあります。

以下、金利はいずれも平成29年9月時点のものです。

メガバンクの教育ローン

| 三菱東京UFJ銀行 「教育ローン」 | |

|---|---|

| 金利 | 3.975%(変動金利・保証料込) |

| 借入金額 | 30~500万円 |

| 保証人 | 不要。保証会社ジャックスの保証 |

| 融資条件 | 昨年の税込年収が200万円以上勤続1年以上 |

| 使途 | 学校に納入する学費・入学金・授業料 |

参考外部リンク:三菱東京UFJ銀行「教育ローン」

| みずほ銀行 「教育ローン」 | |

|---|---|

| 金利 | 3.475%(変動金利)/4.250%(固定金利) |

| 借入金額 | 最大300万円 |

| 保証人 | 不要。オリコ(保証会社)の保証 |

| 融資条件 | 前年度の税込年収が200万円以上安定継続した収入がある |

| 使途 | 教育関連資金全般で利用可(学校納入金に限らない) |

参考外部リンク:みずほ銀行「教育ローン」

| 三井住友銀行 「教育ローン」 | |

|---|---|

| 金利 | 3.475%(変動金利) |

| 借入金額 | 10~300万円 |

| 保証人 | 不要。SMBCコンシューマの保証 |

| 融資条件 | 昨年の税込年収が200万円以上安定継続した収入がある |

| 使途 | 学校、塾、予備校などに納付する教育関連資金 |

参考外部リンク:みずほ銀行「教育ローン」

日本政策金融公庫の教育ローンと比較すると、どうしても金利が高くなってしまうケースが多いです。ただし使途が自由だったり、審査に国のローンほど時間がかからなかったり、借入限度額が大きいといったメリットはあります。

ろうきんの教育ローンは、労働組合・生協組合の会員でなければ優遇金利で借りることができません。JAバンクの教育ローンも、農協組合(JA)の組合員でなければ利用できません。またろうきん・JAバンクの教育ローンは、地域によって金利が違うので注意してください。

ろうきん・JAバンク

| 中央ろうきん 教育ローン | |

|---|---|

| 金利 | 2.40%(変動金利)/2.90%(固定金利) ※ 労働組合の団体会員の場合 |

| 借入金額 | 最高1000万円 |

| 保証人 | 不要。保証協会を利用。保証料はろうきん負担。 |

| 融資条件 | 最長15年以内の返済最終返済時は満76歳未満 |

| 使途 | 小学校から大学・専門学校までの受験・入学金・授業料・下宿の敷金礼金、その他、奨学金や教育ローンの借り換えにも利用可 |

参考外部リンク:中央ろうきん「教育ローン」

| JAバンク 教育ローン | |

|---|---|

| 金利 | 不明 ※各JAにより異なる |

| 借入金額 | 最高10~1000万円 |

| 保証人 | 不要。各JA所定の保証機関が保証 |

| 融資条件 | 昨年の税込年収が200万円以上勤続1年以上 |

| 使途 | 学校(国の教育ローンの対象校に準じる)への入学金・授業料・学費・アパート家賃等の教育に関する資金 |

参考外部リンク:JAバンク「教育ローン」

たまに「ろうきんって信用情報を見ないのでは?」と誤解している方がいますが、ろうきん(労働金庫)は信用情報機関に加盟しています。CICと全銀協の両方に加盟していて、ローン審査もかなり厳しい部類なので、債務整理の記録が残っている場合は無理だと思います。

一方、公務員の共済組合は信用情報機関に加盟していません。そのため共済組合であれば、任意整理後でも借入ができる可能性があります。詳しくは、こちらの記事 を読んでください。

信販会社の教育ローンの中では、オリコやセディナの「学校提携ローン」が有名です。この学校提携の教育ローンは、提携先の大学・学校によって金利が異なる点が特徴です。

学校提携ローン

| オリコ 学校提携ローン | |

|---|---|

| 金利 | 【例】 ・明治大学(在学生用) 実質年率2.50% ・立教大学(在学生用) 実質年率3.30% ・上智大学(在学生用) 実質年率3.90% |

| 借入金額 | 10~500万円 |

| 保証人 | 原則、不要 |

| 融資条件 | 昨年の税込年収が200万円以上勤続1年以上 |

| 使途 | 学校に納入する資金(入学金・授業料)のみ対象。信販会社が、提携先の学校の口座に直接振り込むため、定期代などは対象外。 |

参考外部リンク:オリコ「教育ローン」

こちらのオリコの学校提携ローンは、なんと2100校もの大学・短大・専門学校等と提携しているそうです。

同じく、信販会社のセディナも1000校以上の学校と提携してローンを提供しています。そのため学校側からこれらの提携ローンの案内を受けることがあるかもしれません。大学の窓口などで申し込みも受け付けていて、審査も最短5日程度と早いのが特徴です。

たしかに便利ではありますが、やはり日本政策金融公庫の教育ローンと比べると、遥かに金利が高いことは知っておくべきでしょう。学校提携ローンとはいっても、必ずしも利用者にとって一番条件の良いローンとは限らないので注意が必要です。

閉じる

銀行カードやクレカの借金を減額できる法務事務所はこちら