離婚前に連帯債務で住宅ローンを借りた場合の任意売却

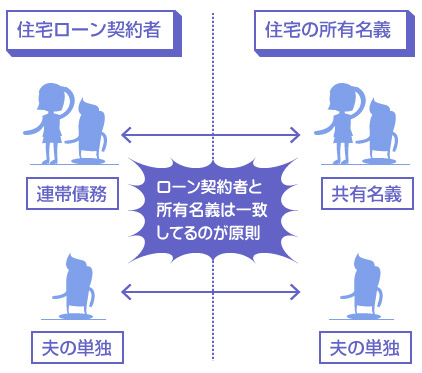

共働きの夫婦の場合、住宅ローンを借りる際に、住宅の所有を共有名義にして連帯債務で住宅を購入するケースが多々あります。連帯債務やペアローンであれば、夫婦の収入を合算して審査を受けられるので、より多くの融資を受けて高いグレードの住宅を購入できます。しかしいざ離婚となると、連帯債務や共有名義のままの住宅を保有し続けると、いろいろ面倒の元になります。

連帯債務やペアローンで住宅ローンを借りた後に離婚しちゃって、例えば奥さんが自宅を出ていって元旦那さんが家に残るとするよね? このとき、奥さんは連帯債務から外れることはできないの?

現実的には、住宅をどうしても残したいなら、元旦那さんの親御さんや親族に連帯債務者を代わって貰うか、元旦那さんの単独名義で住宅ローンを借り直すことになるよねー?

- 連帯債務やペアローンは住宅の購入時には良いが、離婚時に問題になりやすい

- 住宅ローンが残っている場合、原則、金融機関は連帯債務の解消には応じない

- 代わりの連帯債務者(収入、年齢など条件あり)を用意すればOKな場合もある

- 住宅ローン残債が少ない場合は、夫または妻の単独名義で借り換えが可能

- 住宅ローンの残債がある場合でも、任意売却すれば連帯債務を解消できる

1.連帯債務を外すための3つの方法って?

2.単独名義で住宅ローンの借り換えは可能?

3.連帯債務の住宅ローンで、所有名義を妻だけにできる?

4.離婚後の連帯債務の住宅にまつわる税金について

5.離婚時に共有名義の住宅を任意売却してしまう場合

離婚後に元夫の連帯債務や保証人から外れる方法は?

住宅を購入する際に、夫婦で収入を合算して連帯債務(またはペアローン、連帯保証人)で住宅ローンを借りている場合、離婚後もその連帯債務をどうするか?という問題が残ります。

当然、離婚後は別居することになりますから、住宅の扱いについては以下の3パターンに分類できるはずです。

- 夫が住宅に住み続けて、妻や子供が自宅を出ていく

- 妻や子供が住宅に住み続けて、夫が住宅を出ていく

- 夫婦ともに今の家を出ていき、住宅は任意売却する

また上記のパターンの中でも、(a)夫が主に住宅ローンを支払っている場合(妻は連帯保証のみ)、(b)当初は連帯債務で借りたが妻は休職中で実質的に夫がすべて支払っていた場合(契約上は連帯債務)、(c)今でも毎月連帯で住宅ローンを支払っている場合、などのケースが考えられるため、条件はかなり複雑になります。

以下それぞれのパターンを1つずつ考えてみましょう。

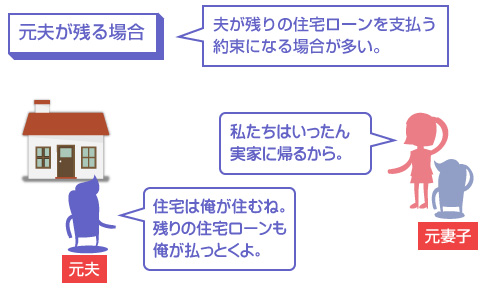

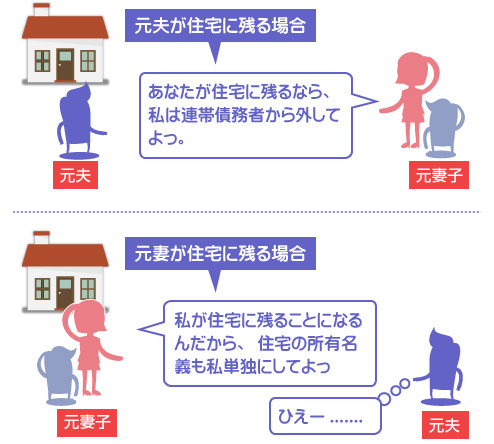

元夫が住宅に残り、元妻子が自宅を出ていく場合

この場合、夫婦間の協議としては「共有名義の住宅を夫に譲る代わりに、残りの住宅ローンは全て夫が負担する。妻は支払わない」という方向性に落ちつくケースが多いはずです。

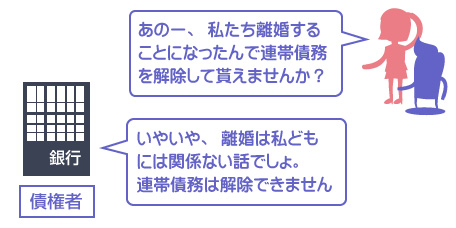

しかしここで問題になるのは、元妻が「私はもうこの住宅には関係ないんだから、連帯債務(または連帯保証)を外してほしい」と考えた場合です。元妻の立場からすると、そう考えるのは当然のことですが、実際に連帯債務を外すためには住宅ローンを借りている金融機関の許可が必要です。

債権者(銀行や住宅金融支援機構など)は、そもそも2人で収入を合算して返済していくことを条件に住宅ローンを融資しています。「少し高い金額を貸しますけど、2人で返してくださいね」というのが連帯債務です。

そのため、金融機関の立場からすれば「離婚したかどうか」というのは家庭の問題であり、貸したお金には関係のない話なのです。当然、離婚したことを理由に連帯債務の解消を求めても応じてくれません。

連帯債務を解消する(または片方のペアローンを解除する)ためには、金融機関も損しないような具体的な提案が必要になります。主なものとして、よく挙げられるのは以下の選択肢です。

- 住宅ローンの残債を一括で返済する

- 代わりとなる連帯債務者(保証人)を用意する

- 夫の単独名義で住宅ローンを借り換える

当然、住宅ローンさえ返済してしまえば、金融機関にも文句はありません。なので、例えば、「元夫の親族や身内に住宅を買い取って貰う」「援助を得て残りのローンを一括返済する」「元夫が自分の資力で一括返済する」といった方法が現実的に可能であれば、元妻は連帯債務から外れることが可能です。

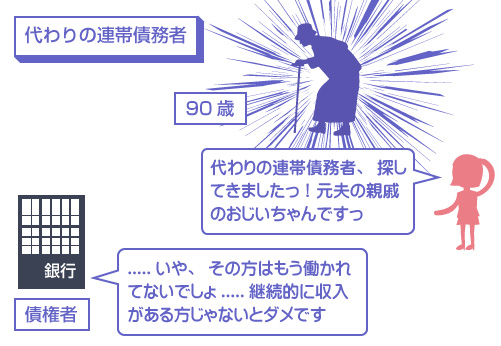

また、同様に「元夫の親族や身内に代わりに連帯債務者になって貰う」ことも選択肢の1つです。ただしこの場合、代わりは誰でもいいわけではありません。少なくとも連帯債務から外れる元妻と同じ程度の条件(収入、年齢、勤続年数などの属性)がないと、金融機関の許可は得られないでしょう。

よくケースとして、元夫の父親などに代わりに連帯債務者を引き受けて貰おうとして、父親の許可も得たものの、年齢の問題で金融機関の許可が下りない場合があります。住宅ローンの残高にもよりますが、連帯債務は今後、数十年に渡って返済を継続していく必要のあるものなので、父親の定年が近い場合などは審査がおりないケースがあります。

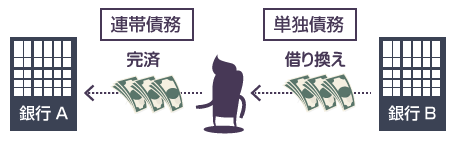

住宅ローンの残債が少ない場合や、夫の年収が当時よりも上がっている場合などは、「住宅ローンを夫の単独名義に変更する」ことができるかもしれません。

具体的な方法としては、(1)同じ銀行で住宅ローンの条件を変更する、(2)他の金融機関で住宅ローンを借り換える、の2パターンがあります。まずは今借りている金融機関に「夫単独の名義への変更が可能か?」を聞いて、ダメであれば他の金融機関への借り換えを検討する、というかたちになるでしょう。

一般的に住宅ローンの「借り換え」というのは、他の金融機関からローンでお金を借りて、現在借りている銀行の住宅ローンをそのお金で一括返済することをいいます。同じ金融機関で住宅ローンを借り換えることはできません。

もし同一銀行での借り換えを認めてしまうと、金利が低いときには全員が借り換えの交渉をしてくるでしょうから、住宅ローンという商品が成立しなくなるからです。ただし同じ金融機関でも、ローン名義を連帯債務から単独債務に「変更する」ことは可能な場合があります。

ただし、この「借り換え」や「変更」も決して簡単ではありません。

繰り返しになりますが、住宅ローンの連帯債務はあくまで「2人で返済することを条件に、その金額を融資する」という契約です。そのため、「夫の収入が当時より増えた」「住宅ローンを既に半分以上返済している(残額が少ない)」などの条件がなければ、単独名義への変更や借り換えは難しい場合が多いでしょう。

また、他行で住宅ローンを借り換える場合には、当然、金融機関への手数料や保証料、登録免許税、抵当権の設定費用、司法書士報酬、など、最初に住宅ローンを組んだときと同じ諸経費(数十万円~百万円)がかかりますので注意が必要です。

最後に、住宅ローンを元夫の単独名義に変更する場合には、贈与税の問題があります。

住宅ローンの契約を元夫名義に変更するにあたって、住宅の所有名義も元夫の単独所有に変更する必要があります。これは抵当権の問題があるからです。

もし元夫が将来、住宅ローンの返済を長期に渡って滞納した場合、銀行は抵当権を実行し、住宅を強制的に競売にかけて回収します。このときに、住宅のすべてに抵当権が及んでいないと銀行としては困るわけですね。

そのため、元妻が連帯債務や連帯保証から外れたいのであれば、少なくとも元妻の共有持分は放棄して、夫に譲渡することが前提になります。しかしこの場合、元夫婦とはいえ不動産を譲渡することになりますので、譲渡税や贈与税がかかる可能性があります。

この税金の問題については、かなり複雑でややこしいので、後の「離婚後の連帯債務の住宅にまつわる税金について」で詳しく解説します。

元妻や子供が住宅に残り、夫が自宅を出ていく場合

離婚協議の結果、元妻や子供が住宅に住み続けることになるパターンも多いでしょう。この場合、(1)妻が今後の住宅ローンを全て1人で支払っていくケースと、(2)元夫に今後も住宅ローンを支払って貰うケースの2つがあります。

- 妻が今後も住宅に居住し、住宅ローンも全て支払う

- 妻が今後も住宅に居住するが、住宅ローンは元夫が支払う(一部、または全額)

(1)のケースの場合は、基本的には「夫が住宅に残る場合」と全く同じです。ただ、元妻の視点からみると、「夫が住宅に残って住宅ローンを支払う場合」と「妻が住宅に残って住宅ローンを支払う場合」とでは、相手に要求するポイントが少し変わってきます。

前者では、妻の立場では「私を連帯債務から外してほしい」という意見が多いことは前述の通りですが、後者では「住宅の所有名義を私単独に変更して欲しい」という要望が多くなります。

(※ここでは便宜上、わかりやすいように妻の視点として紹介していますが、もちろん立場が逆でも同じです。「勝手なことばかり言いやがって」と怒らないでください)

もしここで妻が「今後、住宅ローンは全て私が支払うんだから、住宅を私の単独名義に変更して欲しい」といった場合、そのようなことは可能でしょうか?

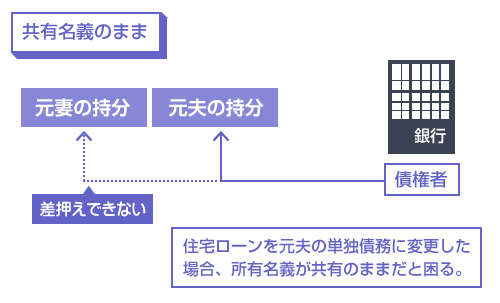

通常、連帯債務で住宅を購入した場合、住宅の名義も共有名義(共有持分)になっている筈です。

ところが離婚後も、出て行った元夫が住宅の所有権を半分持ったままだと、残された妻子が不安に思うケースがあります。例えば、元夫が住宅を売却してしまったり、勝手に担保に入れてしまったり、あるいは自己破産して共有持分が競売にかけられてしまう可能性があるからです。

そこで妻が離婚協議の条件として「住宅の所有を私の単独名義にしたい」といった場合、住宅の所有名義を元妻の単独に変更することはできるのでしょうか?

所有名義の変更には債権者の許可が必要

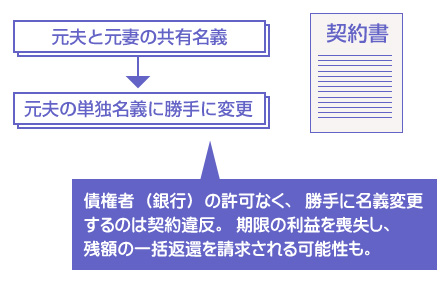

結論からいうと住宅ローンが残っている限り、所有名義の変更には債権者である金融機関の許可が必要です。具体的には、住宅ローン契約書(金銭消費貸借)の条項には、必ず以下のような記載があるからです。

第○条 【担保】

『お客様は、担保について現状を変更し、または第三者のための権利を設定もしくは譲渡するときは、あらかじめ書面により当社の承諾を得るものとします。』

※こちらはソニー銀行株式会社のサイト上で公開されている「住宅ローン契約約款」に記載のもの(2015年10月27日時点)ですが、他の金融機関でも同様の条項があります。

もしこの条項に違反して、債権者の同意を得ることなく担保(住宅)を他人に譲渡したり、名義を変更した場合には、最悪、住宅ローン残額の一括返済を請求されてしまう可能性があります。

(もちろん、一括で返済できなければ住宅は強制競売になります。)

いくら元夫婦間の共有名義とはいえ、住宅ローン債権者に相談することなく勝手に名義変更をしたり、夫婦間で共有譲渡することはできません。

実際にはこの条項に違反したからといって、(住宅ローンを滞納していない限り)必ずしも一括返済を請求されるわけではありませんが、それでも決してお勧めできることではありません。

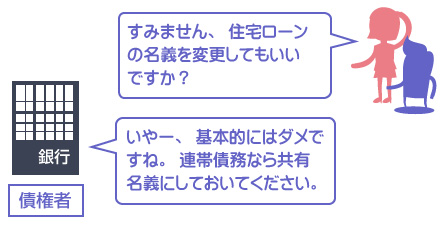

事前に相談すれば名義変更を許可してくれる?

これも結論からいって非常に厳しいです。連帯債務で住宅ローンを借りている以上、共有名義の解消は認められないでしょう。

銀行の立場からすると、妻の単独所有の名義変更を認めてしまうと、連帯債務者である元夫は「住宅ローンを滞納しても痛くも痒くもない」状態になります。仮に住宅が競売にかけられたとしても、自分の所有物ではないからです。

それだと、銀行からすれば連帯債務者をつけている意味がありません。

もっとも「住宅ローンを妻の単独名義に変更(借り換え)する」のであれば、住宅の所有名義も妻の単独に変更することは可能です。

少しややこしく聞こえるかもしれませんが、銀行の立場としては「住宅ローンが連帯債務なら所有も共有名義、住宅ローンが単独債務なら所有も単独名義」にして欲しいわけで、それが崩れるような所有名義の変更は許可しない、ということです。

これも現実の離婚協議などではよく見られるパターンですね。もともと住宅ローンの契約が連帯債務なので、元夫がこの条件に納得するのであれば、今後も2人で住宅ローンの支払いを続けること自体は問題ありません。

例えば、連帯債務での負担割合が50%ずつ(住宅の共有持分の割合も1:1)の場合で、今後も夫が半分の住宅ローンを支払い続けるようなケースですね。

ただし元夫はもうその家に住んでいませんから、当然、当事者意識が低くなりがちです。今後、住宅ローンの支払いを滞納してしまう可能性も絶対ないとはいえません。その場合は、元夫の分の支払請求が妻側に来ることになりますので、あらかじめそういったケースの対策も考えておくべきでしょう。

上記の具体的な対策として、もし元夫が約束した住宅ローンを支払わなかった場合には、元妻が立て替えで銀行に返済した分を、夫の給与や預金口座の差押え(強制執行)により回収できるようにしておく、という方法があります。難しい言い方をすると「妻の求償権を公正証書にしておく」ということです。

公証役場(官公庁)で専門家の立ち会いのもと、支払金額などを明確にした公正証書を作成しておけば、元夫の不払いがあったときに、いちいち裁判することなく直ぐに強制執行(差押え)が可能になります。(民事執行法22条1項5号)

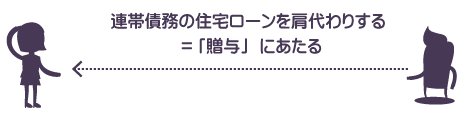

また、連帯債務の負担割合が50%ずつにも関わらず、「今後の住宅ローンはすべて夫が支払う」「住宅ローンの7~8割を夫が多めに支払う」という約束の場合には、贈与税の問題が発生する可能性があります。

住宅ローンの契約上の負担割合と、実際の支払い額の割合が異なる場合、その差額分は税務上、贈与とみなされます。これについては以下、詳しく説明していきます。

離婚後の連帯債務の住宅にまつわる税金について

連帯債務で住宅ローンを借りている場合は、当初、住宅は共有名義になっているはずです。

この住宅を今後も夫か妻のどちらかが所有する場合、「単独名義にして住宅ローンを借り換えた場合」「共有名義のまま放置して、実質的にどちらか片方が支払いを続ける場合」のいずれの場合でも、贈与税が発生する可能性があります。

これが非常にややこしい話なので、「住宅ローンを連帯債務のまま放置する場合」と「夫か妻どちらかの単独名義に変更する場合」で、それぞれ分類して解説していきます。

住宅ローンは連帯債務のまま放置する場合

まず住宅ローンについて、今後も連帯債務のままで放置する場合を考えてみます。これは「銀行に連帯債務の解消をお願いしたものの応じて貰えなかった場合」や、「他の金融機関での借り換えにも失敗した場合」も当て嵌まります。

| 物件の所有名義 | 今後の居住と支払い | 説明文 |

|---|---|---|

| 共有名義のまま | 今後は夫が居住し、住宅ローンも夫がすべて支払う | 本来、元妻が支払うべき住宅ローンを元夫が支払うことで、「夫⇒妻」の贈与税がかかる可能性がある |

| 共有名義のまま | 今後は妻が居住し、住宅ローンも妻がすべて支払う | 本来、元夫が支払うべき住宅ローンを元妻が支払うことで、「妻⇒夫」の贈与税がかかる可能性がある |

| 共有名義のまま | 今後は妻が居住するが、ローンは夫も連帯債務の契約通り支払う | 原則、税金の発生はなし |

| 共有名義のまま | 今後は妻が居住するが、ローンは夫がすべて支払う | 本来、元妻が支払うべき住宅ローンを元夫が支払うことで、「夫⇒妻」の贈与税がかかる可能性がある |

| 妻名義に変更 | 住宅ローンは連帯債務のままだが、財産分与の協議等で住宅を妻名義に変更したい | 不可能。住宅ローン債権者の許可ないと名義変更はできない(許可されない)。 |

先ほど「連帯債務の住宅ローンで、所有名義を妻だけにできる?」で解説したように、連帯債務の場合、所有名義の変更は債権者が許可しませんので、必然的に住宅は共有名義のままになります。

これらのケースでは、物件の所有は共有名義であるにも関わらず、住宅ローンの支払いをどちらかが「肩代わり」してあげるかたちになります。この住宅ローンの「肩代わり」にあたる部分が年間110万円を超える場合には贈与税がかかります。

一般の贈与税では、その年の1月1日~12月31日までの贈与額の合計に対して、贈与税が課税されます。ただし110万円までは基礎控除が認められていますので、合計額から110万円を控除した金額が課税価格になります。

| 課税価格 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 |

|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% |

| 控除額 | - | 10万円 | 25万円 | 万円 |

※【参考】・・・国税庁「贈与税の計算と税率(暦年課税)」

例えば、元夫が妻の住宅ローン分を毎月10万円ずつ肩代わりした場合、課税額は(10万円×12カ月-110万円=10万円)になり、贈与税は(10万円×10%=1万円)になります。

このように月10万円程度の負担であれば、実質的には大した贈与税額にはなりません。ほとんどのケースでは基礎控除の範囲に収まりますので、あまり贈与税のことを理解せずに気軽に連帯債務の住宅ローンを肩代わりしているケースも実際にあります(妻が出産や育児で休職した場合など)。

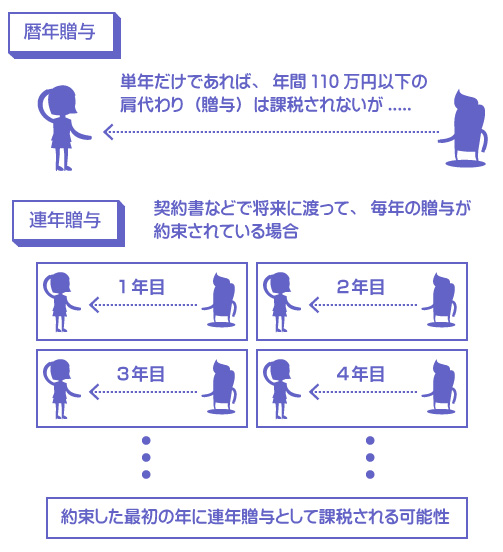

ただし厳密にいえば、あらかじめ離婚協議書などで「今後10年に渡って毎年100万円ずつ住宅ローンを支払う(現金を贈与する)」というように、将来に渡っての贈与額が約束されている場合には、「連年贈与」として課税される可能性があります。

つまり、書面などで「将来に渡って1000万円を贈与する」ことが約束されている場合、1年あたりの贈与額が110万円以下だとしても、その約束をした年に「1000万円を受け取る権利」が贈与された、として1000万円に課税されることになります。

この辺りの税務判断は難しいので、必ず専門家や税務署にご確認ください。

住宅ローンを夫または妻の単独名義に変更した場合

次は、離婚後に債権者が住宅ローンの債務を単独名義に変更してくれた場合や、他の金融機関で単独名義で借り換えを行ったケースです。

| 物件の所有名義 | 今後の居住と支払い | 説明文 |

|---|---|---|

| 夫名義に変更 | 夫が住宅ローンを支払い、夫が居住する | 物件の名義変更時に、妻⇒夫で贈与税または譲渡税が発生する |

| 妻名義に変更 | 妻が住宅ローンを支払い、妻が居住する | 物件の名義変更時に、夫⇒妻で贈与税または譲渡税が発生する |

| 共有名義のまま | 住宅は共有名義のまま、住宅ローンの名義のみ夫の単独に変更したい | 原則、不可能。すべての持分を住宅ローンの担保に入れる(抵当権設定する)必要があるため。 |

この場合、原則として、住宅を共有持分のままにしておくことはできませんので、今後、住宅ローンを支払う側がすべての住宅の所有権を取得する必要があります。

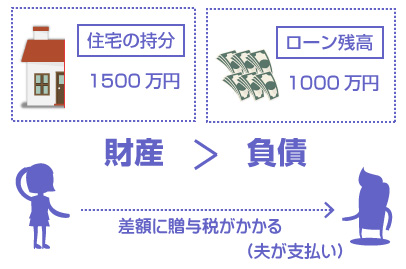

例えば、住宅ローンを連帯債務から元夫の単独名義に変更する場合、それに伴い、妻の共有持分を元夫に譲渡する必要がありますが、この譲渡にもやはり贈与税がかかります。ただしこの場合、夫は妻の共有持分だけでなく、妻の住宅ローンの残債も一緒に引き継ぐことになります。このような贈与を「負担付き贈与」といいます。

負担付き贈与とは、「一定に債務を負担することを条件に財産を贈与すること」をいいます。今回のケースも、元妻の分の住宅ローン残高をすべて夫が返済することを条件に、元妻の共有持分の住宅を夫に贈与するかたちになりますので、負担付き贈与になります。

負担付き贈与の場合は、贈与時の不動産の時価から、負担する金額を控除した価格が課税対象になります。贈与税の計算方法は、先ほどの暦年贈与と同じです。(参考:国税庁「負担付贈与に対する課税」)

例えば、元妻の共有持分が50%で、連帯債務での住宅ローンの残額が2000万円、住宅の時価が3000万円だとしましょう。

この場合、元妻の住宅の共有持分の時価は(3000万円 × 1/2 = 1500万円)になり、元妻の住宅ローンの残債は(2000万円 × 1/2 = 1000万円)になりますので、課税価格は(1500万円-1500万円=500万円)になります。ここから基礎控除の110万円を差し引いて計算します。

では、もし住宅ローンの残債と住宅の時価が逆の場合は、贈与税はかからないのでしょうか?

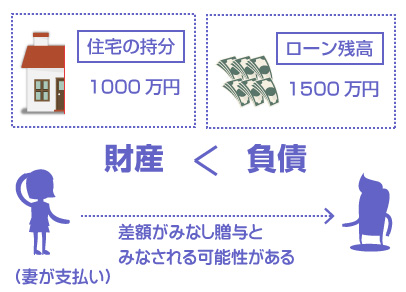

もし住宅ローンの残額が3000万円、住宅の時価が2000万円であれば、負担付き贈与による贈与額はマイナスになりますので、夫に贈与税はかかりません。しかしその場合、今度は元妻側に実益が発生するため、みなし贈与税がかかる可能性があります。

例えば、同じく元妻の共有持分が50%の場合、元妻は1000万円の共有持分を夫に譲渡する代わりに、1500万円の住宅ローン債務が免除されたことになります。(元夫は1000万円の価値のものを、1500万円で買い取ったことになります)。

元妻はこの取引により500万円の経済的利益を得ることになりますので、税務上は、「元夫⇒元妻」での500万円のみなし贈与(いわゆる債務免除益)と判断される可能性があります。

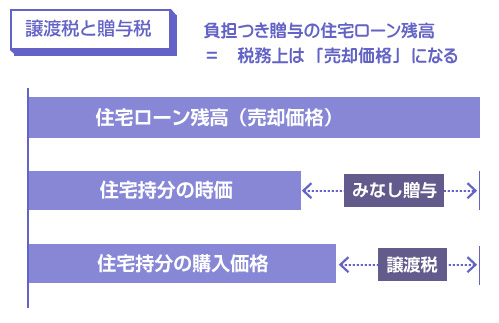

元妻に譲渡税がかかる可能性がある

上記の贈与やみなし贈与とは全く別の話として、共有持分の譲渡により譲渡益が発生する場合には、元妻には譲渡税(譲渡所得税、住民税)がかかる可能性があります。

贈与税の話は、「住宅ローン残高」と「住宅の時価」との比較で生じる話でしたが、今回の譲渡税の話は、「住宅の売却価格」と「最初の住宅の購入価格」との比較の話です。少し混乱するかもしれませんね。

例えば、住宅ローン残額が3000万円、住宅の時価も3000万円、当初の住宅の取得価格が2000万円、負担割合(共有持分)が夫婦で1/2ずつだとしましょう。

この場合、元妻は、元夫に住宅の共有持分(時価1500万円)を譲渡することで、住宅ローンの残額(妻1500万円)の負担を免れますので、これは税務上、「時価1500万円の不動産を、元夫に1500万円で売却した」ことになり、先ほどの贈与税の問題は生じません。

しかし、住宅の取得価格(妻の負担1000万円)から考えると、500万円の売却益が出たことになります。そのため、この500万円には(贈与税ではなく)譲渡税が課されることになります。ややこしいですよね・・・。

ちなみに、住宅ローンの負担割合と、住宅の持分割合がちゃんと一致していれば、通常は譲渡益がでることはないはずです(上図でいうと、譲渡価格である住宅ローン残高が、住宅の購入価格を超えることは普通ありえない)。なので、連帯債務での負担付き贈与でいえば、譲渡益がでるのはよほど特殊なケースでしょう。

譲渡税の計算方法については、以下の記事を参考にしてください。

次に、離婚時(または離婚前)に共有持分を贈与することで、贈与税を軽減するための方法をいくつか紹介します。

離婚時の財産分与として、住宅の共有持分を譲渡している場合には、これを受け取った側は、原則として贈与税はかかりません。財産分与とは、婚姻中に夫婦で築いた財産を離婚時に清算して配分する手続きのことです。

この離婚による財産分与の場合は、税務上は贈与とみなされません。共有財産の清算にあたって必要な当然の請求権(民法768条)だと判断されます。

離婚による財産分与で、元妻(または夫)が不動産の共有持分を相手方に譲渡した場合には、受け取った側は原則として贈与税はかかりません。ただし離婚そのものが贈与税を免れるためにおこなわれた場合や、贈与金額が著しく大きい場合には、例外として贈与税がかかる可能性があります。(参考:国税庁「離婚して財産をもらったとき」)

他にも、結婚歴の長い夫婦であれば、離婚前にあらかじめ住宅の共有持分を譲渡しておく方法もあります。もし結婚生活が20年以上続いていれば、婚姻中(離婚前)に不動産の持分を贈与することで配偶者控除を受けられる可能性があります。

配偶者控除を利用すれば、基礎控除の110万円とは別に最高で2000万円の控除を受けることができます。詳しくは以下の国税庁のページを参考にしてください。

以上で、離婚後の共有名義の住宅にまつわる贈与税や所得税についての解説は終了になります。

ただし、これらの税務は素人には非常に判断が難しいです。実際の住宅ローンの借り換えや名義変更にあたっては、必ず詳細を税務署や、税理士に確認しながら進めるようにしてください。

離婚時に共有名義の住宅を任意売却してしまう場合

最後に紹介するのは、離婚するにあたって連帯債務の住宅ローンが残った住宅を「任意売却」してしまう方法です。ここに来るまでかなり長くなってしまいましたが、結論からいうと正直この方法が一番おすすめです。

任意売却とは、住宅ローンの残っている住宅を、銀行や金融機関(債権者)の許可を得て売却する手続きのことです。

債権者が売却を許可してくれれば、住宅ローンの残額もほとんど清算できますし、連帯債務や連帯保証といった煩わしい問題からも解放されます。売却にあたっての費用もかかりませんし、場合によっては引越し費用などが貰えるケースもあります。

「そんなことが可能なのか?」と思われるかもしれませんが、任意売却の専門業者などを介せば可能なケースも多いです。(任意売却業者が債権者と交渉して、売却の話をまとめます。)

もちろん、売却なので住宅は手放すことになりますが、共有名義や連帯債務といった債務や権利関係の問題をまとめて解消することができます。

ここまで散々解説してきたように、「共有名義」でかつ「連帯債務」の物件を、どちらかの所有物として残し続けることは、物凄く面倒で煩雑なことが多く、後々も非常にトラブルの種になりやすいです。

特に離婚してから3年、5年と時間が経過してしまうと、元夫(元妻)と連絡が取れなくなってしまったり、いまさら会って住宅ローンの債務の話、税金の話、名義の話、売却の話などをすることが難しくなってしまうことも多いです。

離婚の際に、連帯債務や共有名義を解消してどちらかの単独名義でローンを借り換えることができればいいのですが、それが出来ないケースも多いはずです。その場合は、あきらめて任意売却してしまった方が、今後のお互いにとっても、後々まで面倒ごとを引きずらずに済んで良いのではないかと思います。

住み慣れた家に愛着があるのもわかりますが、今後の生活のために住宅を売却して清算する、というのも1つの選択肢かもしれません。