任意売却の担保解除料(ハンコ代)の相場はいくら?

任意売却では、配当を得ることのできない後順位抵当権者に対して、担保解除料を払うことで抵当権登記を抹消して貰う、という実務上の扱いが定着しています。通称、ハンコ代と呼ばれるものです。今回は、この任意売却の担保解除料について詳しく説明します。

【同義語】・・・担保抹消料、担保抹消承諾料、ハンコ代、担保解除料

住宅を任意売却するときって、当然、家を買主に渡すときには全部の抵当権が外れてなきゃいけないわけだよねー? 抵当権が付いたままの家を買う人はいないもんね?

つまり任意売却で配当が貰えない第2抵当権者、第3抵当権者にも、ちょっとお金を分けてあげて、その代わり抵当権を抹消するようにお願いするってことかな?

- 大半の場合、後順位抵当権者には任意売却をしても(売却代金の)配当はない

- しかし後順位抵当権者が協力して、抵当権を抹消してくれないと売れない

- そこで任意売却の恩恵を受ける債権者が、後順位抵当権者に抹消料を払う

- 担保抹消料(ハンコ代)の相場は10~100万円だが、決まった規定はない

担保解除料(抹消料)はなぜ必要なのか?

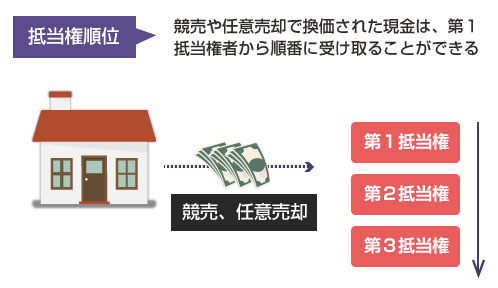

住宅ローンに複数の抵当権が付いている場合、任意売却により買主から受け取ったお金は、当然、まず第1抵当権者、次に第2抵当権者、第3抵当権者、と先順位抵当権者の債務から順に充当されることになります。

しかし現実的には、最後の抵当権者にまで配当が回ってくることは通常ありません。

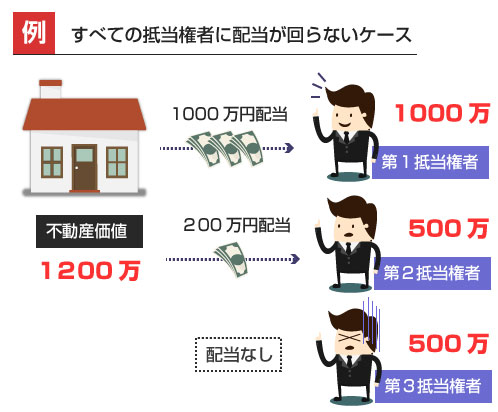

債権者は自分の貸している金額分だけ住宅に抵当権を設定します。例えば、第1抵当権者は1000万円分、第2抵当権者は500万円分、第3抵当権者も500万円分、といった具合です。ところが実際には、住宅の市場価値は全員分(2000万円分)を担保できるほど高くない場合が多いのです。

上記の例でいえば、住宅の任意売却の価格が1200万円の場合、第1抵当権者は1000万円全額を回収することができますが、第2抵当権者は200万円分しか回収することができません。また、もし任意売却の価格が800万円であれば、後順位抵当権者どころか、第1抵当権者さえも全額は回収できず、200万円の残債ができてしまいます。

住宅ローンの多くはオーバーローン(住宅の実勢価格よりもローン残高が大きい状態)ですから、実際には第1抵当権者である住宅ローン債権者さえも全額を回収することができないケースが多いのです。

このような場合、第2抵当権者、第3抵当権者といった後順位抵当権者は、任意売却をしても売却代金からは1円も回収することができないため、任意売却をするメリットがほとんどなくなってしまいます。

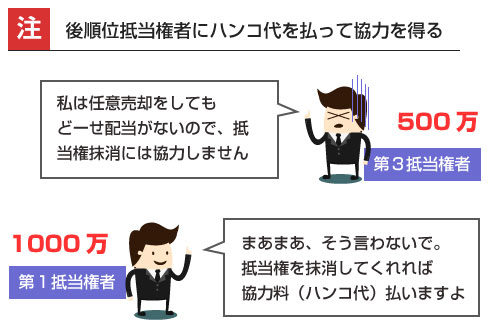

このように任意売却で配当を受けることのできない第3抵当権者などの立場からすれば、「どうせ1円にもならないなら、別に任意売却に協力する義理はないよね。」となります。要は、任意売却であろうと、競売であろうと変わらないわけです。

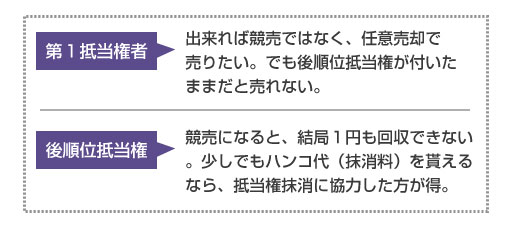

ところが第1抵当権者などの住宅ローン債権者や債務者(住宅所有者)の立場からすると、競売と任意売却とでは全然話が違います。

競売の売却基準価額は時価のおおよそで60~70%ですから、回収できる金額が全く変わってきます。住宅ローン債務者や第1抵当権者の立場からすると、できれば任意売却で売りたいわけです。

しかし一方で、第3抵当権者などの後順位抵当権者を無視して任意売却を進めることはできません。抵当権が付いたままでは住宅に買い手が付かないからです。不動産売買契約では、「買主の完全な所有権の行使を阻害する一切の負担を除去抹消する」という条項を設定するのが基本中の基本です。

そのため、後順位抵当権者にも任意売却に協力して貰って、自身の抵当権を抹消して貰うための「心付け」として、後順位抵当権者にはハンコ代(担保抹消料)を払うことが、不動産業界では慣例になっているわけですね。

担保解除料(ハンコ代)の相場は?いくら払えばいいの?

では後順位抵当権者は、一体いくら払えば納得して抵当権を抹消してくれるのでしょうか? これについては、ちゃんと決まった規定があるわけではありません。あくまで個別の抵当権者との交渉で、相談して決めていくことになります。

ただし前提としてこの担保解除料は、それほど極端な高額を支払う必要はありません。

通常の住宅ローンの場合、第2抵当権はともかく、第3抵当権や第4抵当権といった後順位抵当権者は住宅売却による配当を受けられないのが当たり前です。貸金業者もそれをわかった上で、「ないよりはマシ」「1円でも回収できれば良いや」と思って、抵当権設定や仮差押え登記をしています。

事実、競売になってしまえば、どちらにしても債権は1円も回収できませんし、抵当権は裁判所の職権により抹消されます(民事執行法59条1項)。それであれば、任意売却に協力して、先順位の抵当権者からハンコ代(担保解除料)を少しでも貰った方がお得です。

そのような立場であることを考えれば、不当に高額な担保解除料に応じる必要はありません。一部の貸金業者や債権者は、「高額な担保解除料を貰わなければ、抵当権の抹消には応じられない」という強硬な姿勢を見せることがありますが、競売になって損するのは同じですから最終的には適当なところで折り合いがつくことが多いです。

先ほどハンコ代について具体的に決まった規定はない、ということを述べましたが、唯一、ハッキリと担保解除料の基準を明確にしている債権者があります。住宅金融支援機構です。

住宅金融支援機構は、住宅ローンの融資の条件として必ず第1抵当権を設定することを条件としています。なので住宅金融支援機構は常に第1抵当権を有しているわけですが、第2順位以降の抵当権者については以下の担保解除料を目安として定めています。

第2順位 30万円または残元金の1割のいずれか低い額

第3順位 20万円または残元金の1割のいずれか低い額

第4順位以下 10万円または残元金の1割のいずれか低い額

つまり後順位抵当権者には、「原則、多くても10~30万円以上を支払うつもりはない」というスタンスを明確にしているわけです。任意売却の物件価格を全く考慮していない点も面白いですね。 この基準を守るとすれば、数億円の売却物件だとしても後順位抵当権者へのハンコ代は最大30万円しか渡さないことになります。

もちろんこれは、住宅金融支援機構が定めた独自の基準ですが、他の銀行や金融機関も当然、この基準を1つの目安として参考にしています。

では住宅金融支援機構以外の債権者の、一般的なハンコ代の相場はどのくらいでしょうか? これは概ね10~100万円が相場といわれています。

銀行などの金融機関、信用保証協会、保証会社、サービサーといった住宅ローンの利害関係者からすれば、任意売却にあたってハンコ代を貰ったり払ったりすることは業務として日常茶飯事です。つまり持ちつ持たれつの関係にあるので、担保抹消料でそれほど揉めることは通常ありません。

一方で、貸金業者や、商工ローンやリース会社などは高額な担保抹消料を要求する場合があります。また住宅の所有者と以前に返済トラブルになっていて心証が悪い場合など、相場のハンコ代では担保の抹消に応じてくれないケースもあります。

債権者も人間ですから、必ずしも合理的な損得勘定だけで動くわけではありません。過去の事情で債権者が怒っている場合など「僅かなお金で担保抹消するくらいなら、1円もいらないから競売にしても構わない」という心情になることもあり得ます。

いずれにしても辛抱強く交渉するしかありませんし、場合によっては相場の金額以上の担保抹消料を払わざるをえないこともあります。

住宅ローン債務者が多重債務である場合、抵当権設定だけでなく、一般債権者の借金の滞納によって仮差押登記(仮差押え)をされているケースもあります。仮差押えがされている場合にも、任意売却にあたっては債権者に登記を抹消して貰う必要があります。

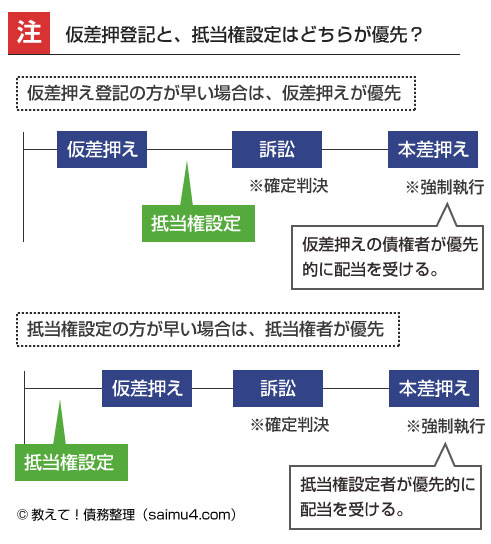

仮差押権者へのハンコ代を考える前に、まず法律上は「抵当権」と「仮差押え」はどちらが優先されるのか、ということを知っておきましょう。

民事執行法87条によると、抵当権と仮差押え登記とは、先に設定された方が法律上、優先されると規定されています。(参考:「仮差押えと抵当権の競合について」)

住宅ローンの場合は、住宅の所有と同時に銀行などのローン債権者の抵当権が設定されますから、当然、抵当権の設定の方が先です。なので後から、一般の債権者が滞納により住宅の仮差押えを行ったとしても、配当の優先順位としては抵当権者よりも劣後することになります。

そのため、後から仮差押え登記をしている貸金業者などへのハンコ代は、抵当権者に比べると相場は低くなります。具体的には、もちろんケースにもよりますが10~30万円程度が一般的ではないかと思われます。