任意整理をしてもクレジットカードを残す方法はあるか?

任意整理の場合は、特定の債権者だけを対象とした借金の整理ができますので、「クレジットカード会社の1つだけは任意整理しない」ということも理屈上は可能です(参考記事)。ただし、もしクレジットカード会社を任意整理の対象から意図的に外しても、任意整理をした情報は「信用情報機関 ※」に登録されるため、カード更新や途上与信のタイミングでバレることが多いです。その時にカードが利用停止になるかどうかは、各カード会社の審査基準による判断になります。

任意整理だと、一部の業者さんだけを対象から外して普通に返済を続けることもできるんだよねー? てことは、例えば、クレジットカードを1枚だけ任意整理せずに残しておくこともできるのかなー?

でも与信審査って、どういう時にするものなの? 次回のクレジットカードの更新まではバレないってことかなー? それだと、まだ1年以上は先の話になりそうだけど。

任意整理のときに未使用のクレジットカードをどう扱うかは弁護士事務所によって違います。使っているかどうかに関わらず、全てのカードを提出させて、弁護士さんがハサミを入れた上でカード会社に返送する場合もあれば、「使わないようにしてくださいね」と口頭で注意されるだけの場合もあります。詳しくは弁護士に相談してください。

参考 → 全国対応の弁護士に任意整理を相談する

- 任意整理で特定のクレジットカードだけを対象から外すことは理屈上は可能

- 未使用のクレジットカードや残債が少ないカードは任意整理しないことが多い

- ただし弁護士の先生に「解約する」「利用しない」よう指導されることはある

- どのみち任意整理の事故歴はJICC(信用情報機関)に残るので簡単にバレる

- カード更新や途上与信で発覚したときに、利用停止になるかどうかは会社次第

あなたの借金がいくら減るのか? 無料診断してみよう

1.任意整理で特定のカード会社を対象外にすることは可能

2.カード会社を任意整理の対象から外しても結局はバレる?

3.いつ任意整理が発覚するかはカード会社によって異なる

4.結局、任意整理をするとカードは使えなくなるの?

任意整理で特定のカード会社を対象外にすることは可能

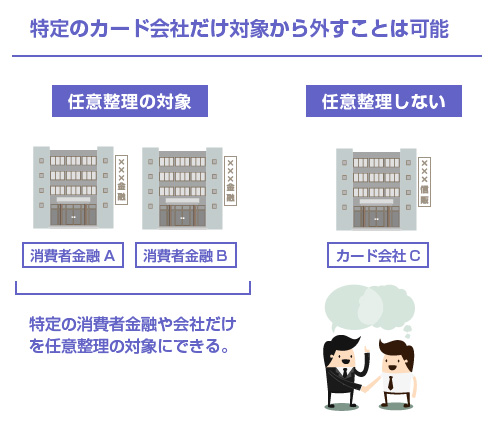

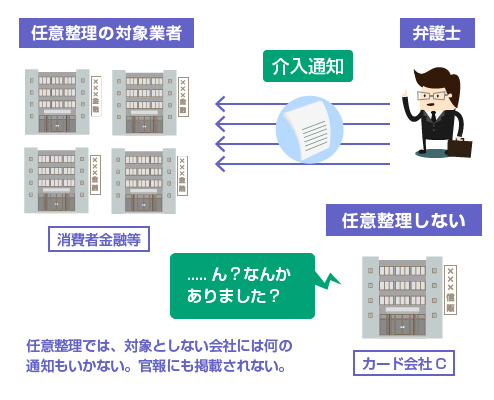

任意整理の場合は、自己破産などの手続きとは異なり、法律上もすべての債権者を対象とする必要はありません。例えば、「消費者金融A社とB社は任意整理の対象にして、クレジットカード会社のC社は任意整理の対象から外す」ということも理論上はできます。

しかし、これはやや邪道な行為です。

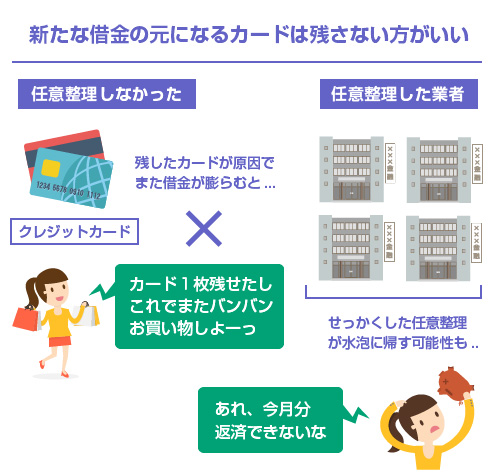

使用できるクレジットカードを残してしまうと、また将来の新たな借金の原因になってしまう可能性があります。本来の任意整理の趣旨から考えれば、賛同しない弁護士がほとんどでしょう。

もしクレジットカードを1枚だけ残して、それが原因でまた借金が膨らんでしまったら、せっかくの任意整理による和解がすべて無駄になってしまうかもしれません。

ですので、決してお勧めできる方法ではありません。

実務上の扱いとしては、「手持ちのクレジットカードは全てハサミを入れて使用できなくした上で返送してください」と指示する法律事務所が多いようです。または口頭で「未使用のクレジットカードも使わないように」と軽く注意されるだけの場合もあります。

しかし特に指示のない法律事務所であれば、結果的に、未使用のクレジットカードをそのまま残すことができたり、使うことができてしまうケースもあります。

参考 → 全国対応の弁護士に任意整理を相談する

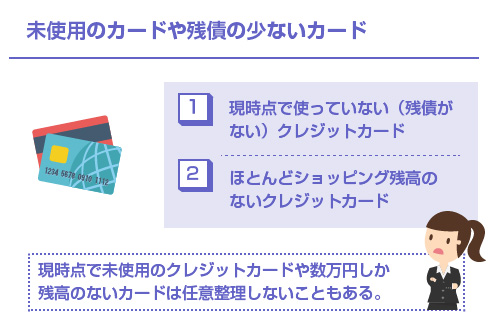

そもそも未使用のクレジットカードは、任意整理できません。

「解約するように」と弁護士の先生に指導されることはありますが、任意整理の対象にはなりません。1円の債務(借金)もないわけですから当たり前です。

また「僅か2~3万円しか残債がないクレジットカード」も、律義に全部、任意整理することは普通はしません。自己破産や個人再生手続きの場合は、法律上、全ての債権者に申告する義務がありますが、任意整理にはそのような義務はありません。

そのため、現実問題としては、「使える状態のクレジットカードが手元に残ってしまう」ことは、任意整理では割りとよくあります。それが良いか悪いかは別として、任意整理を依頼した後しばらくの間、クレジットカードが「使えてしまう」ことは珍しくありません。

しかしクレジットカードを上手く1~2枚を残すことができたとしても、「どうせバレて使えなくなる」という別の問題があります。

カード会社を任意整理の対象から外しても結局はバレる?

基本的には、カード会社を任意整理の対象から外したとしても、任意整理をした事実はすぐにバレると思っておいた方がいいです。

まず任意整理の場合は、裁判所から債権者宛に何か通知が送られることはありません。もちろん任意整理で「対象としない」と決めた貸金業者には、こちら側から何か通知する必要もありません。また官報などの全国機関誌で公示されることもありません。

- 参考記事

- 任意整理をしても官報には掲載されない

そのため、特定のクレジットカード会社(信販会社)を任意整理の対象から外せば、その会社は任意整理の事実を直接すぐに知ることはありません。

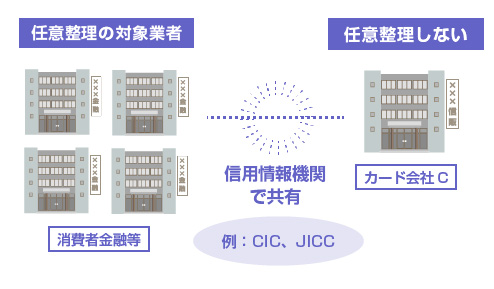

しかしクレジットカード会社は CIC※ という指定信用情報機関に加盟していますので、同じくCICに加盟している他のクレジットカード会社や消費者金融と「与信情報」の共有をおこなっています。そのため、信用情報に「任意整理した」記録が残っているかどうか?がポイントになります。

ちなみにCICでは「何の情報が共有されるか?」というのはあらかじめ決められており、これは一般にも開示されています。

以下の記事で詳しく説明していますが、原則として、CICでは「任意整理した」という事実そのものは信用情報には登録されません。

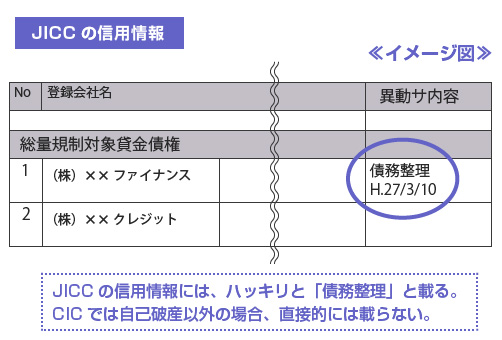

消費者金融が主に加盟している JICC※ という信用情報機関の場合は、弁護士から消費者金融宛に「介入通知」が届いた時点で、信用情報に「債務整理」という文字がハッキリ残ってしまいます。しかしクレジットカード会社が加盟しているCICの場合は、実はそういう仕組みはありません。

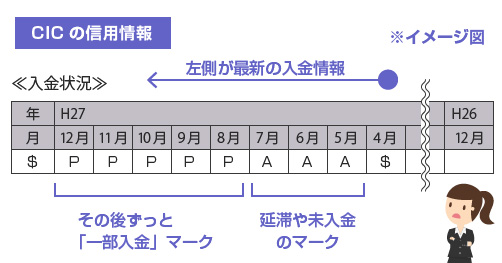

ただし、CICの信用情報でも、「支払いが遅延していること」「月々の返済を減額していること」まではわかります。

一般には入金状況を示す欄のマーク(例えば、正常に入金があれば「$」、入金がなければ「A」、請求額一部入金であれば「P」が毎月記録されます)と、3カ月以上の延滞があったことを示す「異動」の記録だけで、ある程度、判別ができると言われています。

つまり、任意整理の対象から外すクレジットカード会社に対してはキチンと返済を続けていたとしても、他のクレジットカード会社や消費者金融についての情報を閲覧すれば、「あ、この人は債務整理しているな」というのが、大体は想像が付くわけですね。少なくとも「なんか怪しいな」「何か事故があったんだろうな」ということくらいはわかるはずです。

しかし業者によっては任意整理後の入金のマークは「$」で付けることもあるようで、「CICの情報だけで必ず任意整理したことがわかるか?」というのは一概に言えません。おそらく「ほとんどのケースでわかるだろう」ということです。

またクレジットカード会社の指定信用情報機関はCICですが、キャッシング枠との関係でJICCにも加盟している信販会社も多いので、その場合は「債務整理をした」ことは簡単にわかります。両方に加盟している会社の場合は、CICの信用情報、JICCの信用情報、どちらでも閲覧できます。

- 関連リンク

- CIC加盟会員一覧 / JICC加盟会員一覧

このサイトの趣旨とは関係ないのでこれ以上は深く踏み込みませんが、クレジットカード通の方たちの間では、いわゆる「JICCを見ないカード」「JICCに加盟していないカード」というのもあるようです。

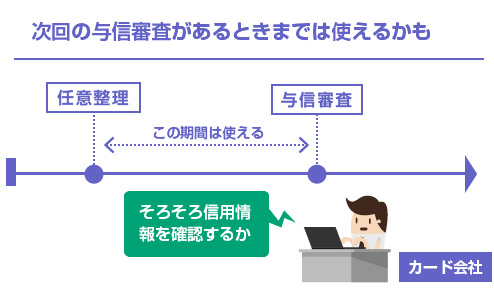

任意整理をしたことが、どのタイミングでクレジットカード会社にバレるかは、そのカード会社が「いつ信用情報機関に情報開示を請求するか」次第になります。

1カ月後かもしれませんし、半年後かもしれませんが、少なくとも次に信用情報をチェックされてバレるときまでは、(返済そのものが滞らない限り)しばらくはそのままクレジットカードを残して使い続けることは可能です。

では、クレジットカード会社はどういったタイミングで信用情報を確認するのでしょうか?

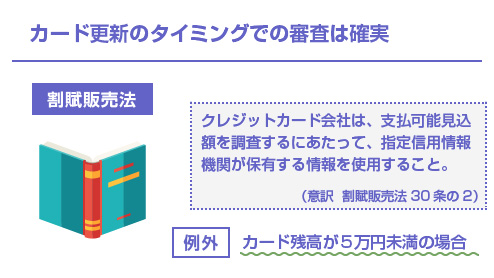

まず確実なのは、次回のクレジットカード更新のタイミングです。クレジットカードを更新するときには、その時点で「クレジットカードの支払残高が5万円を超える場合」には、割賦販売法という法律により、利用客の与信審査(支払可能見込額の調査)をおこなうことが義務付けられています。

つまり「カード限度額の審査をおこなうときに、CICの信用情報を確認しなさい」と法律に書いてあるわけですね。

そのため、基本的には、カード更新のタイミングで必ずCICの信用情報がチェックされます。(クレジットカードの法律による審査基準は、以下の記事でも解説しています)

またクレジットカードの「新規作成」や「更新」などのタイミング以外にも、カード発行後に定期的に利用状況をチェックして問題がないかの審査をおこなう仕組みがあります。これを途上与信といいます。

クレジットカードを発行した後にも、定期的に顧客の利用状況や返済状況を審査し、それによって限度額の見直しをおこなったり、事故や異動情報があれば利用停止などの措置を検討することを途上与信といいます。「途上管理」や「モニタリング」と呼ばれることもあります。

この途上与信の際には、CICなどの信用情報機関に情報を照会することになりますので、任意整理をしていればそのタイミングで事故情報が発覚する可能性はあります。

この途上与信の期間は、信販会社によって異なります。クレジットカードの更新のタイミングまで全く行わないカード会社もあれば、2~3週間おきに頻繁に審査するカード会社もあります。

結局、任意整理をするとカードは使えなくなるの?

原則、「任意整理をした」ことが判明した時点で、カードは利用停止となる可能性が高いです。

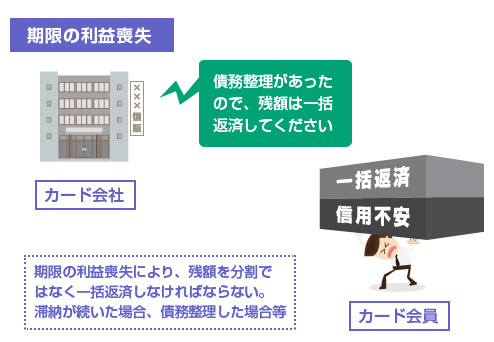

まずクレジットカードの利用規約には、必ず 期限の利益喪失※ という条項が付いています。これは簡単にいうと「何らかの信用不安がおこった場合には、カード残債は一括返済して貰います」という規定のことですが、一般的には、その規定のなかに「債務整理」も含まれています。

例えば、以下は楽天カードの規約の(期限の利益喪失)条項です。

カード規約「期限の利益喪失」条項の例(※クリックタップで開閉します)

つまりカード会員が債務整理をしたときは、カード会社は権利としていつでも「残債は分割ではなく一括で返済しろ」と言うことができるわけですね。

また、そもそも「カード利用の継続が不適切であると当社が認めた場合には、カード利用停止、会員資格取消しなどの措置をとることができる」という規約は、大体、どのカード会社でも必ず入っています。

そのため、クレジットカード会社側からは「任意整理をしている」と判明した時点で、カード利用停止処分にする権利はあるわけですね。

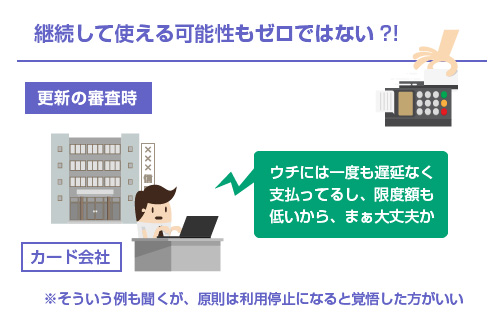

問題は「自社が直接、任意整理の対象となっているわけではないケースで、かつ支払いや返済も滞っていない場合」にまで、本当にカード利用停止処分にするのかどうか?というポイントです。これに関しては、正直いって「カード会社の判断次第」としか言えません。

そのカード会社だけは「一度も延滞していない」「毎月ちゃんと支払ってる」という場合は、カード会社が任意整理の履歴に気付いたとしてもスル-して見逃して貰える可能性もゼロではありません。

口コミ掲示板などを見ていても、「任意整理の対象としなかったクレジットカードは普通に利用できている」という声も多数あります。ただしこの辺りはカード会社の審査基準、判断次第ですので、あまり期待はしない方がいいでしょう。

一応、限度額30万円以下でキャッシング枠のないカード等であれば、割賦販売法による過剰防止義務の一部例外にはなります。つまり先ほど述べた「支払可能見込額の調査」は必要とされません。

しかしその場合でも「過剰な債務や延滞等を確認する簡易な審査」は必要とされていますし、更新や途上与信のタイミングで任意整理による事故情報がでてくれば、あとはそれをカード会社側が「どう判断するか?」の問題です。

元々、任意整理をしている身分であることは間違いないので、クレジットカードが利用停止になったとしても、「そりゃそうだよね。仕方ないな」と思って諦めるしかありません。

閉じる

銀行カードやクレカの借金を減額できる法務事務所はこちら