税金の滞納処分で無益な差押えになった住宅の任意売却

借金やローン返済で苦しんでいる方のなかには、所得税などの国税、固定資産税や住民税などの地方税を滞納したことにより、住宅を差押えられてしまうケースも珍しくありません。しかし住宅を任意売却するにあたって、税務署や役所により住宅の差押登記がされているケースというのは、最も厄介なパターンの1つです。このような場合、任意売却はできるのでしょうか?

住宅を任意売却する場合って、引き渡しまでに全ての抵当権や差押登記を解除しないと売れないんだったよねー? じゃあ、税金の滞納で差押登記がされている場合はどうなるのかなー?!

たしか、第2抵当権者、第3抵当権者といった配当見込みのない後順位抵当権者には、数十万円のハンコ代を渡して引き下がって貰う(担保解除して貰う)んじゃなかったっけー?

でも差押登記が付いたままだと、任意売却は成功しないよねー? 法律上の優先順位はあくまで住宅ローンの抵当権だから、競売になっても課税庁さんは1円も取れないんじゃないのー?

それに国税徴収法では、配当が見込めない場合の【無益な差押え】は、本来は禁止されているんだ。

- 所得税、住民税などの税金を滞納すると、滞納処分により住宅が差押えられる

- 課税庁の差押登記がされたままだと任意売却できないので、解除交渉が必要

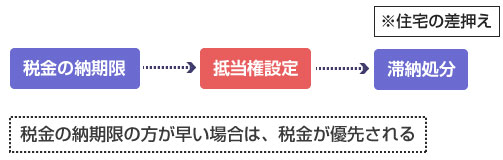

- 住宅の抵当権設定日が、税金の納期限より早ければ抵当権が優先する

- 国税徴収法では配当見込みがない場合の【無益な差押え】は禁止されている

- 任意売却の方が多く納税できること、納付意思があることを誠実に説明すべき

税金には強力な執行権があるので、まず滞納しないこと

このサイトでは何度か説明していますが、税金はさまざまな債権のなかでも最も強力な徴収権や執行権を持つ債権の1つです。税金を滞納すると厄介なこと、面倒なことになるケースが多いので、まず前提として出来る限り優先的に納付し、「滞納しない」または「早期に滞納を解消する」ようにすべきです。これは任意売却でも同じです。

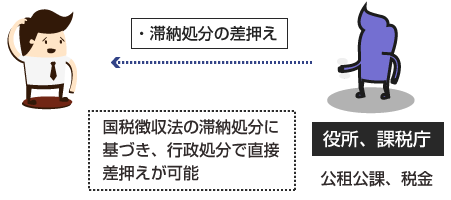

一般の方のなかには、まだ税金についての認識が甘い方も多く、「税金は国が徴収するものだから、多少は待ってくれるだろう」と楽観的に考え、民間の貸金業者などへの返済を優先しているケースがあります。しかし税金を滞納したまま放置すると、簡単に住宅や預金の差押えに発展します。なぜなら税金には、滞納処分という独自の差押えルールが認められているからです。

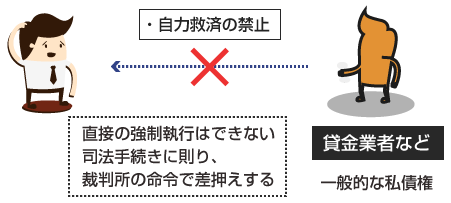

通常の私債権は、自力救済禁止の原則がありますので、自分で強制的に借金を取り立てることは禁止されています。例えば民間の貸金業者が、差押えにより借金を回収する場合には、まず仮差押登記をして、訴訟や支払督促などの司法手続きを踏んで、裁判所から強制執行の許可を得て、ようやく差押えができるわけです。

税金の滞納処分

それに対して、国税や地方税などの公金は差押えに裁判所の許可が要りません。行政処分といって、例えば国税の場合は「督促」を発布して10日以内に納付がされなければ、もうその時点で住宅や預金の差押えが可能になります。

このように滞納税金の取立てについては、「特別に強力な差押権利が認められている」ということは一般的な知識として知っておくべきでしょう。また滞納税金は、自己破産や個人再生をしても免責・減額されることはありません。税金の滞納については以下の記事でも詳しく解説しているので参考にしてください。

任意売却においても、住宅の差押えがされているとかなり厄介で面倒なことになります。滞納を放置せずに、少しでも早く役所などに相談して誠実に話し合えば、差押えの猶予や分割納付に応じてくれる可能性もあります。また弁済余力が少しでもあるなら、まず滞納税金を解消するべきです。

無益な差押えによって任意売却ができない問題

とはいえ税金を支払うことができずに、実際に滞納処分になり、住宅に差押登記がされてしまう場合は多々あります。特に実務上、よく問題になるのは【無益な差押え】のケースです。

そもそも任意売却というのは、「住宅ローンなどで債務超過になっている住宅を、(競売にせずに)市場で売却処分して返済に充てる手続き」のことを言います。この定義でいえば、後から滞納税金による差押えがされた場合、ほぼ全てが無益な差押えに該当することになります。

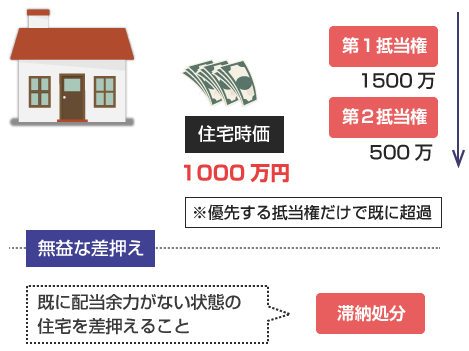

無益な差押えとは、実質的に配当の見込みがない(無剰余の)状態で差押えを執行することをいいます。例えば、住宅の実勢価格が1000万円に対して、住宅ローンの残債が1500万円、さらに第2抵当権や第3抵当権にも500万円ずつ借金の担保として設定されている場合を想像してください。この場合、債務額の合計は2500万円、住宅の時価は1500万円ですから既に明らかな債務超過(オーバーローン)です。

この状態で後から課税庁が住宅を差押えたとしても、任意売却にしろ競売にしろ、1円も税金を回収することはできません。このような状態にも関わらず、差押えをすることを「無益な差押え」といいます。

無益な差押えの禁止について

国税徴収法では、滞納処分による無益な差押えは禁止されています。国税徴収法48条2項では、「財産の価額がその差押えに係る優先債権の金額の合計額をこえる見込みがないときは、その財産を差押えることができない。」として、そもそも無益な差押えをすることが禁止されています。

また国税徴収法79条1項2号では、「徴収職員は、差押財産の価額がその差押えに係る優先債権の合計額をこえる見込みがなくなったとき、差押えを解除しなければならない」として、無益な差押えの解除義務を定めています。住民税や固定資産税についても、地方税法331条6項、373条3項により、国税徴収法の規定を準用することが定められています。

無益な差押えというのは簡単にいうと、「差押えで回収できないことが明白なのに、意味なく住宅を差押えるのはダメですよ」と定めたルールのことですね。もしこのルールが厳格に運用されているのであれば、そもそも住宅ローン(オーバーローン)付きの住宅が差押えられるハズがないのですが、現実的にはどうなのでしょうか?

前述のように配当の余地がない、既にビッチリと抵当権が付いた住宅を、後から税金の滞納処分で差押えることは国税徴収法では禁止されています。

しかし現実の実務では、このような「無益な差押え」のケースは頻繁に見受けられます。そして無益な差押えを指摘したからといって、必ずしもスムーズに差押えの解除に応じて貰えるわけではありません。これについて、課税庁の立場からするといくつか言い分があります。一般的によく言われるのは以下のようなものです。

- 無益な差押えかどうかを判断するには、まず住宅の評価が必要

- しかし鑑定士の評価を待っていると、差押えのタイミングを逃す

- この場合の差押えは違法でないという判例がある(平成11.7.19高松高裁)

- そもそも土地の評価額などは鑑定人によって異なる

無益な差押えかどうかを判断するためには、住宅の評価額、抵当権などの登記簿、優先債権者の債権額などをすべて確認しなければわかりません。しかし、そこまで調べている間に住宅を処分されてしまったり、手遅れになってしまう可能性があるので、「取りあえず先に差押えてしまえ!」ということですね。

実際に平成11年7月19日の高松高裁では、このような差押えは違法ではないという判例がでました。以下、そのまま引用しておきます。

差し押さえることのできる財産の価額や優先する債権の金額の正確な評価は実際上必ずしも容易ではなく、その厳密な評価を要するとすると滞納処分の円滑な遂行が期待できないこと、優先する債権の金額は弁済などによって減少する可能性があること等を考慮すると、差押えの対象となる財産の価額がその差押えに係る滞納処分費及び徴収すべき税に優先する他の税金その他の債権額の合計額を超える見込みのないことが一見して明らかでない限り、直ちに当該差押えが違法となるものではない。(参考出典:国税庁ホームページ「超過差押え及び無益な差押えの禁止」)

ただしこの判例では、一見して明らかに無配当であることがわかるようなケースは除外されていますね。なので見るから明らかに債務超過であるような住宅のケースでは、この判例には当てはまらないでしょう。

とはいえ既に差押えられてしまっているものは仕方ありません。税務署に差押えがされたままでは任意売却ができませんので、差押えを解除して貰うよう粘り強く交渉をするしかないわけです。 さて、具体的にどのように解除をお願いするかを説明していくわけですが、その前にまず抵当権と税金の優先順位について確認しておきましょう。

税金が非常に徴収権の強い債権であることは既に説明した通りです。

国税徴収法の8条では国税優先の原則が定められており、「国税は、納税者の総財産について、この章に別段の定めがある場合を除き、すべての公課その他の債権に先だって徴収する。」と定められています。 つまり滞納税金は原則として、最も優先して財産から徴収される債務なわけです。

ただしこの条文には、「この章に別段の定めがある場合を除き」という文言がありますね。抵当権の設定登記もこの例外に含まれます。

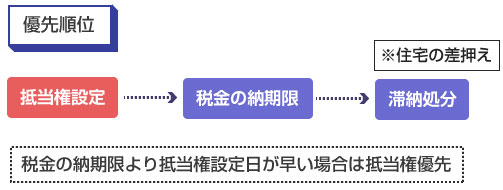

抵当権者というのは、いざ返済が滞ったときに「優先的に返済して貰うために」わざわざ契約書に盛り込んで、あらかじめ担保を取るわけです。これが全く後から滞納した税金の差押えによって横取りされるのは、債権者の立場からするとフェアじゃないですよね。そのため、税金の納期限よりも、抵当権の登記設定日が先であった場合には、抵当権が税金に優先する、と定められています。

納税者が国税の法定納期限等以前にその財産上に抵当権を設定しているときは、その国税は、その換価代金につき、その抵当権により担保される債権に次いで徴収する。(国税徴収法16条)

ただし注意しなければならないのは、抵当権の設定日と比較するのは、税金の差押登記がされた日ではなく、税金の納付期限日であるということです。例えば、税金の納期限日が7月、抵当権の設定日が8月、税金の差押登記日が9月の場合、抵当権よりも滞納税金の方が優先されます。

実際に滞納処分の差押えを解除して貰うためには?!

相手が一般的な貸金業者や金融機関の場合、仮差押登記や後順位抵当権はハンコ代(担保抹消料)を払うことで解除して貰うケースが大半です。相手としても競売になってしまえば1円も配当を得ることができない立場であり、「少しでも回収できれば儲けもの」と考えていますので、大抵の場合、数十万円のハンコ代を払うことで担保抹消に応じてくれます。

しかし市役所や税務局が相手の場合は、数十万円の解除料では交渉が難航することも多いです。特に地方団体の役所などは、「税金の滞納分と遅延損害金の全額を支払わない限り、差押えの解除には応じない」と強く主張されるケースも珍しくありません。

やはり税金納付は国民の義務であり、何よりも優先して納付されるべきものという意識が強い職員の方も多く、「数十万円程度では納得できない」「全額を払えないなら競売になっても構わない」とまで主張されてしまうこともあります。

しかし任意売却を選択した方が、経済合理性でいえばお互いメリットが大きいことは明らかです。無剰余のケースでは、当然、競売になっても課税庁には1円も配当がされませんが、任意売却であれば、ある程度の額までは納付することができます。

一般的な差押解除料は数十万円が相場ですが、不動産の金額によっては100万円以上の金額を納付できるケースもあります。

もちろんこの解除料は第1抵当権者などの優先債権者が、自分の本来の取り分を削って捻出するわけですから、優先する抵当権者の同意が必要になります。ただ抵当権者の立場としても、できる限り競売を回避して任意売却にしたい気持ちは同じですから、多少の譲歩できる余地はあるはずです。

この点をしっかり説明して、全額の一括納付が無理な場合でも、任意売却にした方が少しでも多くの金額を納付できること、競売になってしまうと1円も納付できないことを説明する必要はあると思います。

明らかに優先する抵当権の合計額が不動産の担保価値を上回っていて配当の余地がない場合は、国税徴収法79条に基いて無益な差押えの解除をするようお願いすることが必要です。

具体的には、不動産の評価額がわかる「鑑定書」や、権利関係の優先順位がわかる「登記簿謄本」、優先する抵当権者の債務残高がわかる「残高証明書」などを添付して、管轄の課税庁に差押解除申請書を提出します。

(1)差押解除申請書

(2)不動産評価額の鑑定書

(3)不動産の登記簿謄本

(4)債権の残高証明書

なお、不動産の評価額を判断する方法には、鑑定書を提出する方法の他にも、固定資産税評価額から計算する方法もあります。

固定資産税評価額は、土地は公示価格の70%が目安になります。逆にいえば土地の時価は、「固定資産税評価額÷0.7」でおおよそ逆算できることになります。また家屋は再建築価額を基準として、経過年数、損耗に応じて算出されます。固定資産税評価額については以下の記事でも解説しています。

ちなみに過去(平成20年8月11日)に国税不服裁判所でも、無益な差押えが認められた事例があります。このケースでの不動産の評価額は、まず固定資産税評価額をもとに時価を算出し、そこから1割減価したものを処分予定価額として判断されました。

(参考:「不動産の差押処分が無益な差押えに当たるとした事例」)

第1抵当権の金融機関の立場からすると、「自分の方が先に抵当権設定をしているんだから・・・」という話になりがちです。単純に不動産の権利関係でいえば、確かにそうです。しかし税金納付は国民の義務であり、優先的に支払うべきものであることは間違いありません。

そのため、結局は滞納している債務者本人が「納税の意思があること」「今後どのように納税するつもりなのか」を誠実に説明することが重要だと思います。前述のように税金は債務整理の対象にはなりません。最終的には完納しない限り解決することができませんので、「いつ、どうやって払うのか?」というだけの問題になります。