自己破産ができないケースってどんな場合?

自己破産は借金がある人にとって、いわば最後の砦のような法的手続きです。ですが、なかには自己破産ができないケースも存在します。大まかに分類すると、1)借金の額が少ないため裁判所に自己破産を認められないケース、2)免責不許可事由があるため、借金の返済義務が免除されないケース、3)職業制限などの理由で事実上選択が難しいケース、の3つがあります。

自己破産って、借金を帳消しにする最終手段だと思うんだけど、法律上、自己破産ができないケースっていうのもあるんだよね? 具体的にはどういう場合なの?

自己破産の条件は「支払不能であること」だから、まず裁判所に「継続的に返済ができない状態だ」と認めて貰わないとダメなんだ。つまり、頑張って返せる程度の借金だと自己破産はできない。

でも頑張れば返せる程度って、どのくらいの金額なの?

よく「100万円程度の借金だと自己破産は認められない」って話を聞くけど…、金額に基準があるの?

将来の利息を考慮せずに、現時点での借金総額を3年以内に返済できるなら、自己破産は認められない可能性がある。その程度なら、任意整理 ※ や調停で和解すれば、返済できるからね。

100万円くらいの借入金なら、月々3万円を返済に回せる家庭であれば、頑張れば3年間(36カ月)で返済できるもんね。

他にも、自己破産ができない条件ってあるのかなー?

例えば、過去7年以内に自己破産している場合とか、破産の直前に詐欺的な借入をしている場合とかね。

いくら破産手続きの開始条件を満たしてても、免責が下りないなら正直、自己破産する意味がないよね。じゃあ、免責不許可事由がある人は、「自己破産できない」と考えていいの?

免責不許可事由がある場合でも、破産者が反省していれば、裁量免責(※)が認められる可能性は十分あるんだ。だから、厳密には「自己破産できないケース」とは言えない。諦める必要はないね。

じゃあ、よくパチンコやFXの借金とかも、「免責不許可事由だから、自己破産できない」って言われるけど、諦める必要はないのね…。

他にも、自己破産ができないケースってあるの?

例えば、職業制限のある仕事に就いていて、自己破産してしまうと一時的に仕事を続けられなくなってしまう場合とか、破産費用(予納金)が用意できない場合とか…。この辺りは、後で解説するね。

法律上、本当に自己破産ができないケースというのは稀です。多くの方が、免責不許可事由のことを「自己破産できないケース」と混同していますが、ほとんどの場合、最終的には裁量免責 ※ が認められるため、よほど悪質なケースでなければ「自己破産できない」と決めつけるのは早計です。まずはプロの弁護士に相談してください。

参考 → 自己破産におすすめの法律事務所を探す

- 現在の借金を、利息抜きで1~3年で完済できる場合は、自己破産できない

- 免責不許可事由がある場合は、自己破産をしても免責されない可能性がある

- 職業制限等のデメリットにより、事実上、自己破産できない場合はありうる

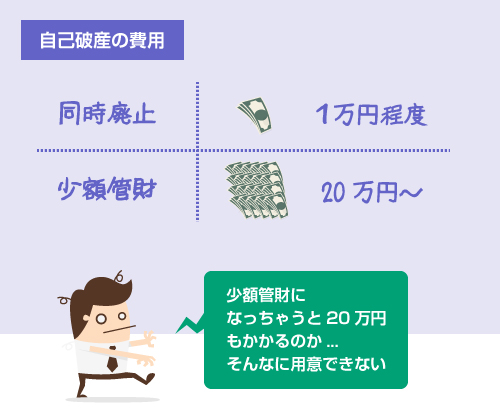

- 予納金が払えない場合は自己破産できない。但し同時廃止なら1万円で済む

裁判所に自己破産の手続きを認めて貰えない場合

自己破産は、支払不能に陥っている債務者を救済するための法的措置です。

そのため、そもそも「支払不能な状態である」と認められなければ、自己破産はできません。このことは、破産法15条、30条で規定されています。

では具体的に、どのような場合に「支払不能」と認定されるのでしょうか?

これについては、破産法2条で以下のように定義されています。

この法律において「支払不能」とは、債務者が、支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態をいう。

(破産法2条)

ここでポイントになるのは、1)すでに弁済期にある借金について、2)一般的かつ継続的に返済ができない状態である、という2点です。

つまり、いくら借金が膨れ上がっていても、まだ返済期日が到来していない場合は、自己破産はできません。また単に一時的に資金繰りに困っているに過ぎない場合(近々おおきな収入が見込める場合)や、一部の債権者だけに返済ができない場合も、自己破産が認められない可能性があります。

そのため、厳密にいえば、「リボ払いで数百万円の借金を抱えているものの、毎月の支払いは継続しており、まだ滞納はしていない」という状態の場合も、支払不能ではありません。

ただしこの場合は、弁護士に自己破産を依頼して受任通知 ※ を送って貰えば、その時点から全ての返済を停止することになりますので、問題ありません。弁護士が介入して支払を停止させれば、法律上も、支払不能が推定されます(破産法15条)

現時点での借入残高を、利息抜きで分割払いにして貰い、2~3年間で返済が可能であるという場合にも、支払不能とは認められない可能性があります。

「将来の利息さえ免除して貰えれば、元本は3年で返済できる」という場合には、任意整理 ※ や特定調停、あるいは裁判上の和解など、他の手段を選択すれば、ちゃんと債権者に返済が可能です。

そのような場合にまで、自己破産を認める必要性がないからです。

ただし3年はあくまで目安に過ぎません。

明らかに1~2年で返済できる場合は却下される可能性が高いですが、それを超える場合には、個別事情や裁判官の判断にもよります。ケースバイケースです。

よく「借金が100万円以下だと自己破産できない」と言われるのは、多くの家庭では、「頑張れば月3万円くらいなら返済できるだろう」という前提があるからです。(月3万円を返済に回せるなら、元本108万円までは3年間で完済できる計算になります)

ですので、貧困家庭や母子家庭で収入に乏しい場合や、著しく生活に困窮している場合には、100万円未満の借金でも自己破産できる可能性はあります。

破産法30条では、「破産手続きの費用(予納金)が準備できないとき」も、裁判所は、破産開始の決定ができないと規定されています。

破産手続きの予納金は、同時廃止 ※ であれば1万円程度なので、払えないということはないでしょう。しかし少額管財 ※ の場合は、20万円程度の予納金が必要になります。そのため、少額管財の場合には、「予納金が用意できないから破産できない」ということは現実にありえます。

詳しくは、以下の記事を読んでください。

ただし東京地裁の場合は、予納金は4回まで分割払いが認められています。

また裁判所に分割払いの制度がない場合でも、いったん弁護士に介入して貰って返済をストップさせてから、半年程度かけて積み立てをし、予納金の準備をしてから申立てをする、という方法もあります。

手元にまとまったお金がないからといって、自己破産を諦める必要はありません。

参考 → 自己破産におすすめの法律事務所を探す

破産手続きはできるが免責許可が下りない場合

多くの方が誤解していますが、破産手続きで「借金の返済義務がなくなる」というのは、あくまで、破産手続きに協力した誠実な破産者に対するボーナス(ご褒美)でしかありません。

本来、破産手続きとは「債務者の財産を清算して債権者に配当する手続き」のことを意味します。

免責許可の制度は、そのオマケに過ぎないのです。

そのため、破産者が不誠実な場合には、「破産手続き自体は開始されるものの、免責許可は認められない」というケースがありえます。この不誠実な破産者について定められているのが、破産法の「免責不許可事由」です。

具体的には、以下のようなケースが免責不許可事由に該当します。

- 自己破産前に財産を隠したり減らした場合

- 闇金やクレジットカード現金化に手を出した場合

- ギャンブルやFXなどの投資で借金した場合

- 買い物や女遊びなどの浪費で借金した場合

- 自己破産の直前に嘘をついてお金を借りた場合

- 過去7年以内にすでに自己破産している場合

- 裁判所に嘘の説明をしたり、隠し事をした場合

免責不許可事由については、当サイトで何度も解説しているので、ここでは省略します。

わからない方は、とりあえず以下の記事をじっくり読んでください。

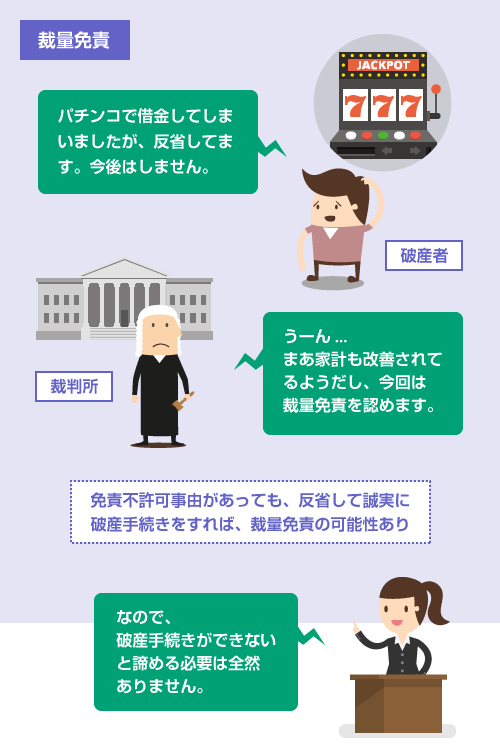

ここで重要なのは、免責不許可事由があるからといって、直ちに自己破産できないと決まるわけではない、ということです。むしろ、ほとんどの場合、免責不許可事由があっても、自己破産で免責許可を得ることは可能です。

破産法では、免責不許可事由がある場合でも、担当の裁判官が自らの権限で免責を許可することが認められています。これを裁量免責 ※ といいます。

例えば、ギャンブルで借金を作った場合でも、破産者に反省の態度が認められる場合には、ほとんどのケースで免責が下ります。常識的に考えても、パチンコで破産する人は沢山いますから、彼らが全員、免責不許可になるようでは法的な救済措置として機能しません。

裁量免責については、以下の記事を読んでください。

統計上も、自己破産の全件数のうち、約97%以上が免責許可となっています。

そのため、免責不許可事由があるからといって、簡単に「自己破産できない」と決め付けるべきではありません。

もちろん、免責不許可になる可能性は捨て切れませんので、安全策をとって、他の債務整理の手続き(任意整理や個人再生)を選択する、という判断は十分にありえます。この辺りの判断には、高度な専門知識が必要になりますので、早めに弁護士に相談するべきでしょう。

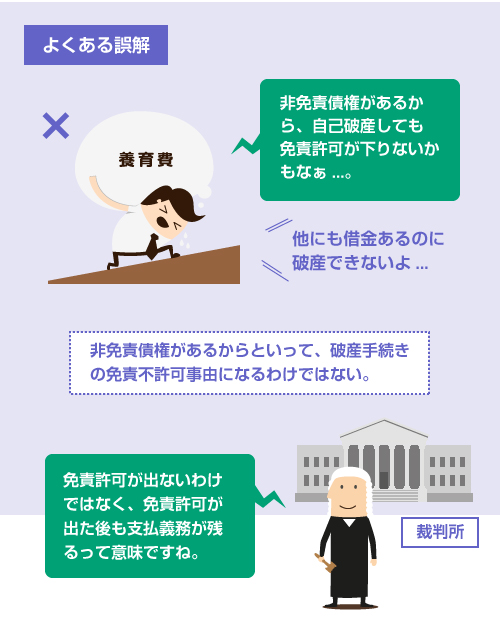

こちらも一括りに「自己破産できない」と混同されがちなので、説明しておきます。

交通事故やその他の損害賠償請求、養育費の支払い、未払の税金などの債権は、法律上、非免責債権 ※ と呼ばれます。これらの債権は、自己破産をしても支払義務がなくなりません。

しかし非免責債権があるからといって、自己破産ができないわけではありません。

免責許可決定が下りるかどうかとも関係がありません。単に、免責許可決定が下りた後も、非免責債権については支払義務がなくならないというだけの話です。

この辺りについては、以下の記事で詳しく説明しています。

よく「非免責債権があるから、免責許可が貰えないんじゃないか?」「自己破産ができないんじゃないか?」と心配される方がいますが、破産手続きの中で非免責債権かどうかを決めるわけではありませんので、免責許可の判断には全く影響しません。

実質的に自己破産を選択することができない場合

法律上は自己破産をすることに問題がない場合でも、デメリットが大きいため、事実上、自己破産することができない(したくない)ケースというのは存在します。

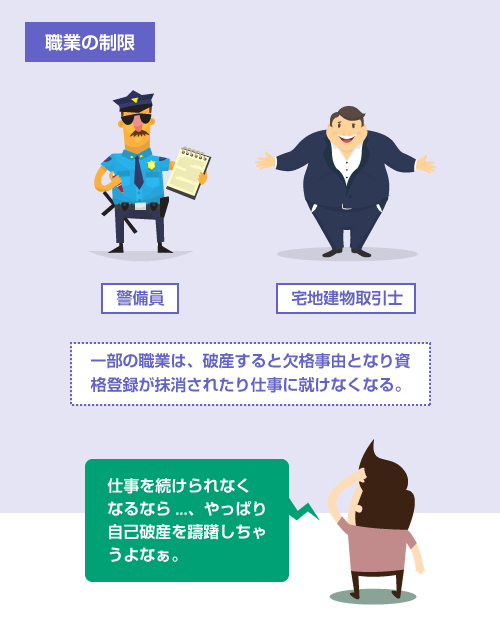

典型的なのが職業制限の問題です。

自己破産による職業制限

公認会計士や宅地建物取引士、警備員などの一部の職業に従事している方は、自己破産をすると法律上の欠格事由になります。欠格事由になると、破産手続きが終わるまでの間、その仕事に就くことができなくなってしまいます。

具体的な職業制限の一覧は、以下をご覧ください。

- 参考記事

- 自己破産で資格制限を受ける職業の一覧

この資格制限がどのくらい厳しいかは、職業によっても違います。

例えば、宅地建物取引士のように必ず資格の登録が取り消される場合もあれば、保険外務員のように報告義務がなく、取り消しも監督庁の任意のため、実際にはほとんど取り消されない、という場合もあります。

資格制限が厳しい場合、現実的には、個人再生や任意整理など、他の債務整理の手続きを選択する方が多いように思います。

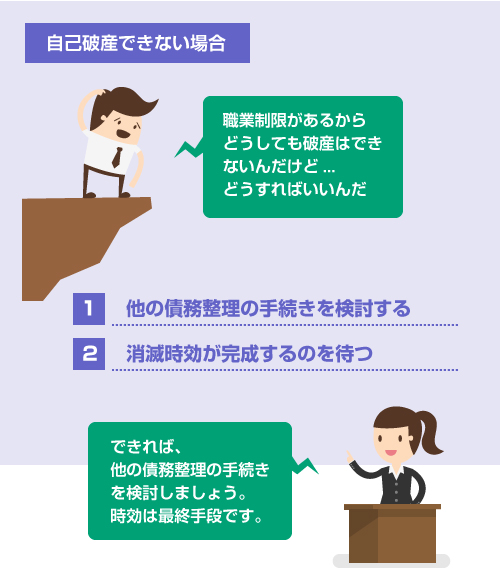

自己破産ができない場合の対処法は2つあります。

1つは、任意整理、個人再生 ※ などの別の債務整理の手続きを検討する方法です。もう1つは、消滅時効の完成を待つ方法です。

別の債務整理手続き

任意整理は、法律で定められた手続きではありませんので、免責不許可事由のようなものはありません。そのため、任意整理が選択できるのであれば、任意整理が最善の策かもしれません。

ただし借金の額が多すぎる場合は、任意整理はできません。

- 参考記事

- 任意整理ができない場合や断られるケース

個人再生は、裁判所に強制的に借金を減額して貰う法的手続きです。

自己破産とは基準や条件が若干違いますので、自己破産ができない方でも、個人再生ができる可能性はあります。詳しくは以下の記事を参考にしてください。

- 参考記事

- 個人再生が不認可や廃止で失敗になるケース

消滅時効の完成

どの債務整理の手続きも利用できないときは、消滅時効を待つしかありません。

5年間、借入金の返済をせずに放置し、その間、訴訟や差押えを受けることなく乗り切れば、時効により借金の返済義務はなくなります。ただしデメリットもあり、あまり望ましい方法ではありませんので、自分で判断せずに弁護士に相談してください。

閉じる