少額管財には免責調査型、資産調査型など10種類がある

少額管財は、最低20万円の予納金でできる簡易的な管財事件です。一般的には、預金や保険、車などの財産が20万円以上ある場合に、同時廃止 ※ ではなく、少額管財となります。しかし、他にも少額管財の種類はたくさんあり、財産がなくても少額管財になるパターンも存在します。例えば、免責調査型(免責観察型)、資産調査型、偏頗弁済型、差押解除型、などの少額管財がそうです。

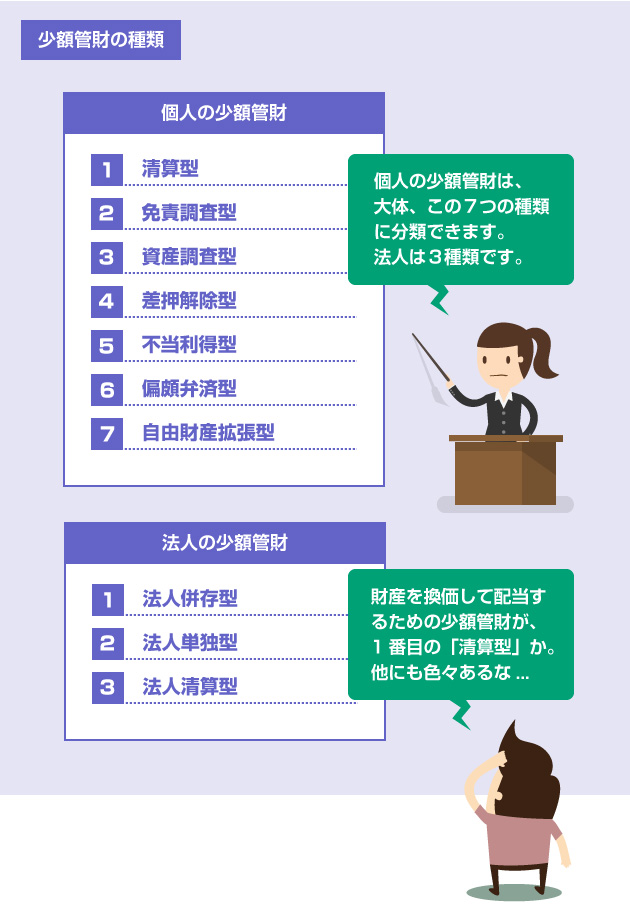

基本的には、少額管財は「目的別」でおよそ10種類に分類できる。

一番、基本なのは「清算型」で、破産者に一定額以上の財産がある場合に、それを管財人 ※ が現金化して配当するパターンだね。

破産者に20万円以上の財産がある場合は、債権者に配当しなくちゃいけないから、同時廃止じゃなくて少額管財になるんでしょ?

それって一番、典型的な管財事件のパターンだよね。

詳しくは、この記事『 同時廃止と管財事件の違い、振り分け基準 』を参考にしてね。

財産があるという理由で少額管財になる場合は、この「清算型」に分類される。一方、財産を持ってない破産者でも少額管財になることがある。とりあえず、以下に少額管財の種類を並べてみるね。

これ全部、それぞれ違う目的や理由があって、同時廃止にできなかったり、少額管財の方がふさわしいってことなんだよね?

この中では、どれが一番多いのかな?

破産者に明らかな免責不許可事由(※)がある場合は、その内容や程度の調査のために、裁判所は管財人を選任する必要がある。そのためには、少額管財として申立てなければならないんだ。

たしか免責不許可事由がある場合でも、しっかり反省していれば、裁判官が裁量免責 ※ にしてくれる可能性があるって聞いたけど…。

そのためには、少額管財じゃないとダメなんだ?

同時廃止だと、「どの程度の免責不許可事由なのか?」「破産者は本当に反省してるのか?」を裁判官が自分で調べるのは限界がある。

だから、管財人の客観的な意見を聞いて免責判断をするんだ。

他にも、破産者が不動産を所有してたり、申立書類に記載してない財産の存在が疑われる場合(記載漏れなど)にも、少額管財になることがあるって聞いたけど。

たしかに資産調査型の少額管財になるケースも結構多いね。他にも「偏頗弁済型」「自由財産拡張型」も多いし、法人が利用できる「法人清算型」なんてのもある。全部この記事で説明するね。

少額管財は、事情があって同時廃止にはできないものの、通常の管財事件にするほど複雑ではない事案を対象にした、やや簡易的な管財事件の手続きのことです。費用は最低20万円~で、同時廃止に比べると高いですが、従来の通常の管財事件(最低50万円~)に比べると、遥かに安く済ませることができます。少額管財は、短期間(3カ月)で迅速に終わらせる必要があるため、利用できるパターンがほぼ定型的に決まっています。

詳しくは、弁護士に相談してください。

参考 → 自己破産におすすめの法律事務所を探す

- 車、預金、保険などの財産を20万円以上保有してる場合は、管財事件になる

- 財産が容易に現金化でき、3カ月で終わる場合は「清算型」の少額管財になる

- 財産がなくても「免責調査型」「資産調査型」等の少額管財になる可能性あり

- 少額管財は、通常管財の簡易バージョンなので、目的別にほぼ型が決まってる

- 免責不許可事由がある場合は、裁量免責のために「免責調査型」を申立てる

債務整理であなたの借金がいくら減るのか無料診断してみよう

1.個人の破産での少額管財の7つの種類を詳しく解説個人の少額管財の7種類

2.少額管財の「免責調査型」ってどういう手続きなの?「免責調査型」について

3.少額管財の「資産調査型」ってどういう場合になるの?「資産調査型」について

4.法人が少額管財を利用する場合の3つの種類法人の少額管財の3種類

個人の破産での少額管財の7つの種類を詳しく解説

少額管財は、同時廃止にできない事情があるものの、比較的、短期間(3カ月)で破産手続きを終わらせる見込みがある場合に利用できる、簡易的な「管財手続き」のことです。

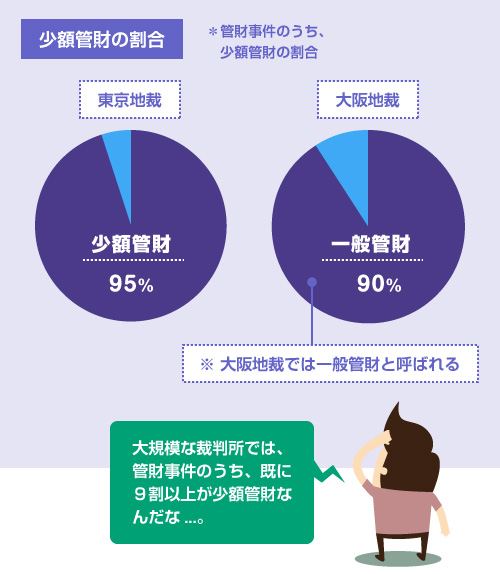

現在では管財事件といえば、ほとんどの裁判所で「少額管財」がメインになっています。

ですので、あまり気にする必要はありませんが、もともと少額管財は「管財事件の中でも簡単なもの」を処理するために生まれた制度なので、当初は目的別に分類されていました。

まず最初に、個人の少額管財の7種類のパターンを説明します。

個人の少額管財の種類

| 少額管財の種類 | 説明 |

|---|---|

| 清算型 | 「換価型」「生命保険等清算型」といわれることもある。 預金・生命保険など、現金化が容易な財産(3カ月以内に換価を終えて配当できる財産)が20万円以上ある場合は、同時廃止にはできないものの、「清算型」として少額管財を利用できる。現在は、裁判所にもよるが、よほど売却や回収に手間のかかる財産でない限り、ほとんど少額管財で処理できるようになっている。 |

| 免責調査型 | 東京地裁では「免責調査型」、大阪地裁では「免責観察型」。 破産者に明らかに免責不許可事由 ※ がある場合に、「免責不許可事由は、悪質なものか?」「破産者は誠実な人柄で破産手続きに協力的か?」「今はしっかり反省して節約した生活をしてるか?」などを調査する必要がある。裁判官では調査できる範囲が限られているため、管財人を選任するために少額管財を利用する。実務上は、管財人が「免責に関する意見書」をまとめて、それをもとに裁判官が裁量免責 ※ にするかどうか、を判断する運用が定着している。 |

| 偏頗弁済型 | 破産者が、他の債権者への支払いをストップさせた後に、特定の債権者だけに返済をしてしまった場合の類型。特定の債権者だけに優先的に返済する行為は、他の債権者の配当を減らすことになり不公平に繋がるので、管財人が、債権者から返済分を取り戻す必要が生じる。これを偏頗弁済の否認 ※ という。この否認手続きのために、裁判所は管財人を選任する必要があるので、「偏頗弁済型」の少額管財に振り分けられる。 |

| 不当利得型 | 破産者に「過払い金」や「払い過ぎた利息」がある場合、それを破産者の代わりに取り戻して債権者への配当に充てる目的で、管財人が選任される。今はかなり減っているが、2008年頃以前から消費者金融やカード会社にグレーゾーン金利での借入があり、当時、利息を払い過ぎていた可能性が疑われる場合には、返還請求をするために、「不当利得型」の少額管財に振り分けられる。 |

| 差押解除型 | 自己破産の開始前に、破産者の給与や財産が差し押さえられている場合、その差押えを解除する目的で管財人が選任されることがある。管財事件の場合は、破産手続きの開始によって、破産財団 ※ に対する差押えの効力は失効する(破産法42条)ため、管財人は、強制執行を管轄している裁判所に破産開始決定通知(執行停止文書)を提出することで、差押えを解除することができる(参考記事)。 破産者のためというよりは、破産財団への差押えを解除して債権者への配当を増やす目的で、少額管財を適用するパターン。 |

| 差押回避型 | 従来は「差押回避型」という類型もあった。 つまり破産者が近い将来、差押えを受ける危険がある場合に、差押えを回避する目的で、敢えて少額管財を申し立てるケースがあった。しかし平成16年の破産法改正により、同時廃止の場合でも、開始決定とともに差し押さえは中断することになり、また免責許可の判断までの間、債権者は差し押さえをすることが禁止された(参考記事)。そのため、現在は、差し押さえを回避する目的であれば同時廃止で十分であり、「差押回避型」の少額管財を選択するメリットはない。 |

| 資産調査型 | 破産申立書類や陳述書だけでは、破産に至った経緯や、財産状況がよくわからない場合に、「財産があるかどうかわからないが、一応、調査をする」という目的で管財人が選任されることがある。提出書類に不備がある場合、通帳の入出金に不明瞭な点がある場合、破産者の説明におかしい箇所がある場合、不動産など評価額をしっかり調べる必要のある財産がある場合、など。 管財人を選任すれば、管財人は債権者への聞き取りを行ったり、破産者の郵便物をチェックしたり(参考記事)など、細かい財産調査を行うことができる。そのため、裁判所は資産の調査を目的として「資産調査型」の少額管財を適用する。 |

| 自由財産拡張型 | 本来、破産手続きで手元に残すことができるのは、99万円以下の現金だけである。 ただし例外的に、自由財産の拡張 ※ を裁判所に申し立てれば、銀行預金や保険の解約返戻金、車、など、一部の財産も20万円まで(または合計99万円まで)手元に残すことができる。しかし、この「自由財産の拡張」制度は、法律上、その判断にあたって管財人の意見を聴かなければならない(破産法34条)ことになっており、管財人を選任しなければ、自由財産の拡張はできない。 そのため、破産者側の希望として自由財産の拡張を認めて貰うために、少額管財を申し立てることがある。これを「自由財産拡張型」の少額管財という。なお裁判所によっては、手続き迅速化のために、20万円以下の財産であれば、自動的に自由財産拡張を認めるものとする(つまり同時廃止を認める)ところも多い。 |

| 清算型 |

|---|

| 「換価型」「生命保険等清算型」といわれることもある。 預金・生命保険など、現金化が容易な財産(3カ月以内に換価を終えて配当できる財産)が20万円以上ある場合は、同時廃止にはできないものの、「清算型」として少額管財を利用できる。現在は、裁判所にもよるが、よほど売却や回収に手間のかかる財産でない限り、ほとんど少額管財で処理できるようになっている。 |

| 免責調査型 |

| 東京地裁では「免責調査型」、大阪地裁では「免責観察型」。 破産者に明らかに免責不許可事由 ※ がある場合に、「免責不許可事由は、悪質なものか?」「破産者は誠実な人柄で破産手続きに協力的か?」「今はしっかり反省して節約した生活をしてるか?」などを調査する必要がある。裁判官では調査できる範囲が限られているため、管財人を選任するために少額管財を利用する。実務上は、管財人が「免責に関する意見書」をまとめて、それをもとに裁判官が裁量免責 ※ にするかどうか、を判断する運用が定着している。 |

| 偏頗弁済型 |

| 破産者が、他の債権者への支払いをストップさせた後に、特定の債権者だけに返済をしてしまった場合の類型。特定の債権者だけに優先的に返済する行為は、他の債権者の配当を減らすことになり不公平に繋がるので、管財人が、債権者から返済分を取り戻す必要が生じる。これを偏頗弁済の否認 ※ という。この否認手続きのために、裁判所は管財人を選任する必要があるので、「偏頗弁済型」の少額管財に振り分けられる。 |

| 不当利得型 |

| 破産者に「過払い金」や「払い過ぎた利息」がある場合、それを破産者の代わりに取り戻して債権者への配当に充てる目的で、管財人が選任される。今はかなり減っているが、2008年頃以前から消費者金融やカード会社にグレーゾーン金利での借入があり、当時、利息を払い過ぎていた可能性が疑われる場合には、返還請求をするために、「不当利得型」の少額管財に振り分けられる。 |

| 差押解除型 |

| 自己破産の開始前に、破産者の給与や財産が差し押さえられている場合、その差押えを解除する目的で管財人が選任されることがある。管財事件の場合は、破産手続きの開始によって、破産財団 ※ に対する差押えの効力は失効する(破産法42条)ため、管財人は、強制執行を管轄している裁判所に破産開始決定通知(執行停止文書)を提出することで、差押えを解除することができる(参考記事)。 破産者のためというよりは、破産財団への差押えを解除して債権者への配当を増やす目的で、少額管財を適用するパターン。 |

| 差押回避型 |

| 従来は「差押回避型」という類型もあった。 つまり破産者が近い将来、差押えを受ける危険がある場合に、差押えを回避する目的で、敢えて少額管財を申し立てるケースがあった。しかし平成16年の破産法改正により、同時廃止の場合でも、開始決定とともに差し押さえは中断することになり、また免責許可の判断までの間、債権者は差し押さえをすることが禁止された(参考記事)。そのため、現在は、差し押さえを回避する目的であれば同時廃止で十分であり、「差押回避型」の少額管財を選択するメリットはない。 |

| 資産調査型 |

| 破産申立書類や陳述書だけでは、破産に至った経緯や、財産状況がよくわからない場合に、「財産があるかどうかわからないが、一応、調査をする」という目的で管財人が選任されることがある。提出書類に不備がある場合、通帳の入出金に不明瞭な点がある場合、破産者の説明におかしい箇所がある場合、不動産など評価額をしっかり調べる必要のある財産がある場合、など。 管財人を選任すれば、管財人は債権者への聞き取りを行ったり、破産者の郵便物をチェックしたり(参考記事)など、細かい財産調査を行うことができる。そのため、裁判所は資産の調査を目的として「資産調査型」の少額管財を適用する。 |

| 自由財産拡張型 |

| 本来、破産手続きで手元に残すことができるのは、99万円以下の現金だけである。 ただし例外的に、自由財産の拡張 ※ を裁判所に申し立てれば、銀行預金や保険の解約返戻金、車、など、一部の財産も20万円まで(または合計99万円まで)手元に残すことができる。しかし、この「自由財産の拡張」制度は、法律上、その判断にあたって管財人の意見を聴かなければならない(破産法34条)ことになっており、管財人を選任しなければ、自由財産の拡張はできない。 そのため、破産者側の希望として自由財産の拡張を認めて貰うために、少額管財を申し立てることがある。これを「自由財産拡張型」の少額管財という。なお裁判所によっては、手続き迅速化のために、20万円以下の財産であれば、自動的に自由財産拡張を認めるものとする(つまり同時廃止を認める)ところも多い。 |

※ 「差押回避型」は今はないものとして、7種類と紹介しています。

もちろん、上記のいくつかの目的が組み合わさることもあります。

そのため、破産者が申し立てるときに「××型で…」といって申立てる必要はありません。

上記の類型は、単に「一般的にどういう場合に少額管財を利用できるのか?」というパターンを分類しているに過ぎません。東京地裁では、すでに管財事件の95%以上が少額管財となり、大阪地裁でも90%以上が一般管財(東京でいう少額管財)になっているので、上記の分類を意識する必要はほとんどありません。

ただし都道府県によっては、まだ少額管財に色々と条件や制限が付いている場合もあるため、上記の類型が参考になる地域もあります。詳しくは、以下の記事を読んでください。

破産者の方の多くは、正直、「少額管財はイヤだ…、どうか、同時廃止になりますように…」と考えていると思います。

しかし少額管財すら利用できない場合もあります。

裁判所によっては、不動産など売却に時間がかかる高額な財産を保有している場合や、否認対象行為で取り返すのに訴訟をする必要がある場合など、3カ月で終結する見込みがない場合に、少額管財が利用できないこともあります。

つまり、上記の「資産調査型」「偏頗弁済型」などの少額管財を利用することができず、通常管財として最低50万円以上の予納金を求められるケースもあります。

管轄の裁判所でどのような運用がされているかは、地元の弁護士によく相談してください。

参考 → 自己破産におすすめの法律事務所を探す

冒頭の先生の会話にもあるように、免責調査型(免責観察型)は、少額管財の最も典型的なパターンの1つです。

破産法では、「ギャンブルや浪費による借金」を免責不許可事由 ※ と定めていますが、実際には、ギャンブルや浪費・投資などで借金を抱えて自己破産する人は珍しくありません。本当に全員を免責不許可にしていたら、世の中は破産できない人で溢れ返ってしまいます。

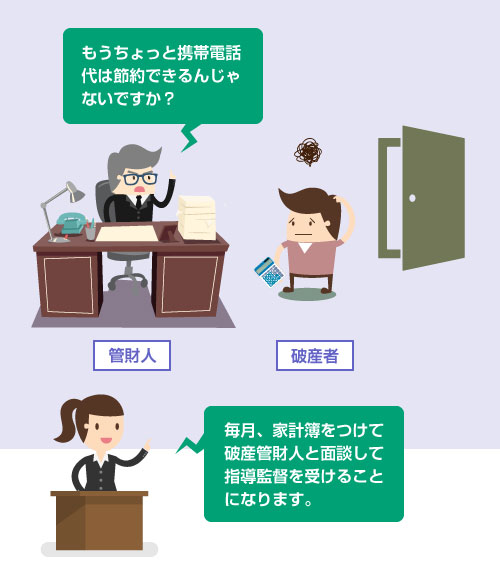

そのため、実務上は3~5カ月程度、管財人をつけさせて生活状況を監督・指導し、「ちゃんと生活が改善されているかどうかを調査をする」ことを条件に、ほとんどのケースで裁量免責 ※ が下りる仕組みになっています。この仕組みが、免責調査型の少額管財です。

具体的な内容については、以下の記事で詳しく書いています。

一応大まかに説明すると、破産手続きの期間中、破産者は毎日しっかり家計簿をつけて、それを破産管財人に提出します。毎月1回、破産管財人の事務所に出向いて面談をし、そこで家計収支表の内容(収支費目)について質問をされたり、指導を受けます。

「ちょっと携帯代が高すぎるんじゃないの?」とか、そういう感じですね。

この指導内容は、管財人の方の性格や方針によると思います。

こうして一定期間、調査をして、破産者が浪費をせずにちゃんと倹約して生活していることがわかれば、破産管財人が「免責にしてあげても問題ないでしょう」という内容の意見書をまとめて裁判官に提出します。これが「免責に関する意見書」です。

裁判官がそれを読んで、最終的に裁量免責をするかどうかを決定します。

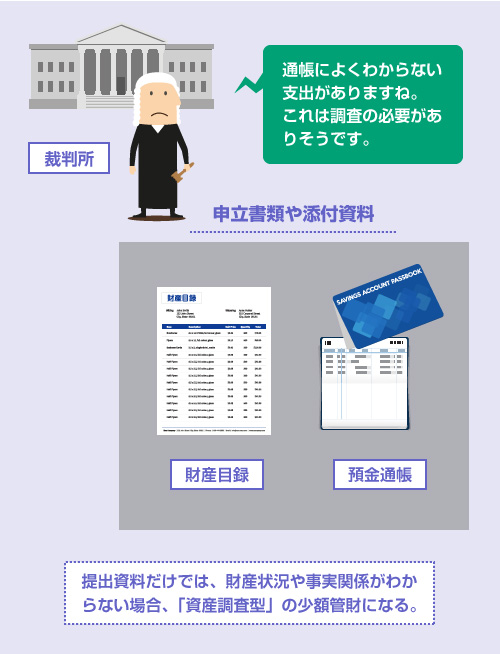

一般的には、裁判官が「提出資料だけでは財産状況や事実関係がわからない」「調査の必要がある」と考えれば、調査型の少額管財に振り分けられます。

例えば、通帳に不明瞭な入出金がある場合などが鉄板です。

通帳には保険料の支払記録があるのに、財産目録には保険の解約返戻金が記載されていないような場合です。

しかし、調査の必要があるかどうかは明確な基準があるわけではなく、裁判所によっても異なります。

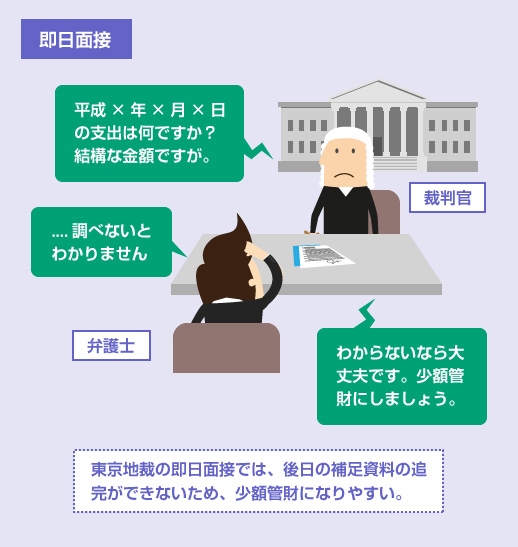

例えば、東京地裁は基準が厳しく、少しでも不明瞭なところや怪しいところがあれば、少額管財に振り分けられてしまいます。これは、東京地裁が「即日面接 ※」という制度を採用していることと関係しています。

即日面接というのは、破産手続きを申立てたその日(または2~3日以内)に代理人弁護士と裁判官が面接し、その日のうちに同時廃止にするか、少額管財(管財事件)にするかを決定する、というものです。東京地裁は、特に破産手続きの申立件数が多いため、迅速に処理するために、即日面接の仕組みが採用されています。

東京地裁の即日面接は、基本的に一発勝負です。

その日の面談で、申立書類や添付資料について裁判官が質問をし、不明瞭な点やわからない点があれば、そのまま「調査の必要がある」として、少額管財に振り分けられます。他の地方裁判所のように、後日、追加で補足資料を提出する(これを「追完」といいます)ということができません。

そのため、東京地裁に申立てる方は、申告漏れや記載忘れがないように、全ての財産や経緯をしっかり弁護士に説明してください。

「この通帳や保険金のことは、弁護士から何も指示されてないから…黙ってていっか?」などと考えずに、わからない財産があれば、「これは申告しなくていいですか?」と自分から確認した方がいいでしょう。他にも、事実関係や経緯などで心配な点があれば、話しておくべきです。

法人が少額管財を利用する場合の3つの類型

東京地裁では、平成12年から法人でも「少額管財」が利用できるようになり、最低20万円の予納金で会社を清算することが可能になりました。他の裁判所でも、法人で少額管財を利用できるところが増えてきています。

法人の少額管財には、以下の3種類があります。

法人の少額管財の種類

| 少額管財の種類 | 説明 |

|---|---|

| 法人併存型 | 個人と同視できるような法人(個人事業に近い場合や、ほぼ代表者個人の出資・財産で構成されている会社、従業員のいない会社など)で、代表者個人と法人が同時に破産手続きを申立てる場合。 |

| 法人単独型 | 代表者個人と同時の破産手続きではないものの、法人にはほとんど資産(財産や債権)がなく、資産売却や債権回収などの換価業務が発生しない場合。 |

| 法人清算型 | 若干の財産や債権があり、換価業務が必要になるが、通常の管財事件の予納金(個人50万円~、法人70万円~)を納付することが困難な場合。代表者個人の破産と同時かどうかは問わない。3カ月以内に換価業務が終わる見込みがあることが条件。 |

※ いずれも東京地裁の場合

法人の場合は、同時廃止という選択肢はありません。

必ず管財事件になりますので、少しでも予納金の安い「少額管財」が利用できるかどうか、が重要なポイントになります。

詳しくは、以下の記事を参考にしてください。

「法人併存型」の場合は、代表者個人だけに少額管財を認めるよりも、法人も個人も同じ破産手続きで一緒に処理した方が、裁判所にとっても効率的です。また「法人単独型」の場合も、法人に全く財産がないのであれば少額管財を認めることに問題はないはずです。

そのため、この2つの少額管財は、他の裁判所でも割りと採用されています。

例えば、関東周辺の、千葉地裁、さいたま地裁、横浜地裁には、いずれも法人併存型などの少額管財が存在します。(ただし金額は微妙に異なります)

最初は東京地裁でも、法人に少額管財が認められるのは、この2つの場合だけでした。

しかし東京地裁では、平成12年12月から、3つ目の「法人清算型」の制度が始まりました。

これにより、若干の資産売却や債権回収を伴う場合でも、3カ月以内に換価業務が終わる見込みがあれば、法人にも広く少額管財が認められるようになりました。

この3つ目の「法人清算型」が、どこまで全国的に普及しているかは不明です。

まだまだ、地方では「法人の破産手続きは原則70万円~」としている裁判所は多いかもしれません。

閉じる