自己破産で債権者一覧表に漏れがあると免責されない?

自己破産では、申立ての際に債権者の一覧リストを裁判所に提出します。この債権者一覧表に記載されている借金は、免責決定がおりれば帳消しになり返済義務がなくなります。では、もしこの債権者リストに記載し忘れている債権者がいたら、どうなるのでしょうか? 破産手続きが終わった後に、忘れていた債権者から請求を受けた場合、支払い義務はあるのでしょうか? またわざと債権者リストに記載しなかった場合はどうなるのでしょうか?

もし自己破産手続きで提出した債権者一覧表に、記載漏れがあった場合ってどうすればいいのー? 手続きの途中で気付いた場合だったら、まだ間に合うかなー?

やっぱり債権者漏れがないようにしっかり注意して破産手続きを申立てないと、あとあと面倒なことになる可能性があるってことだねー。訴訟とか怖いなー。

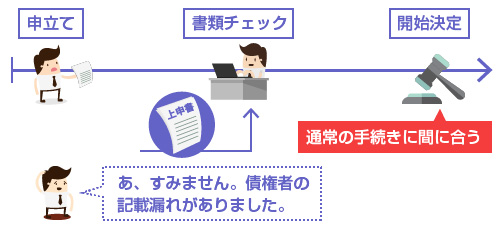

- 申立て時に債権者一覧表に記載漏れがあっても、手続き中なら間に合う

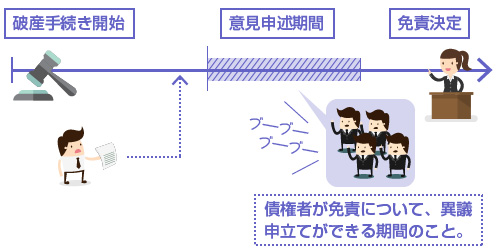

- 免責手続きの債権者の意見申述期間までであれば、債権者は追加できる

- 免責確定後に債権者漏れに気づいた場合でも、過失がなければ免責される

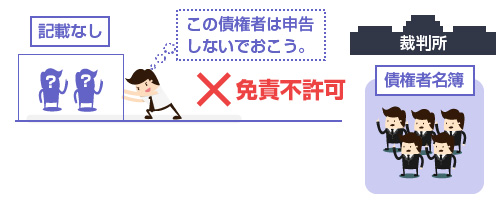

- わざと債権者リストに借金を記載しなかった場合は、免責不許可になる

- 過失があると判断されるかどうかはケースバイケース。裁判で争われる。

債務整理であなたの借金がいくら減るのか無料診断してみよう

1.いつまでなら破産債権者の追加は間に合うのか?

2.わざと債権者一覧表に債権者を記載しなかった場合は、免責不許可になる

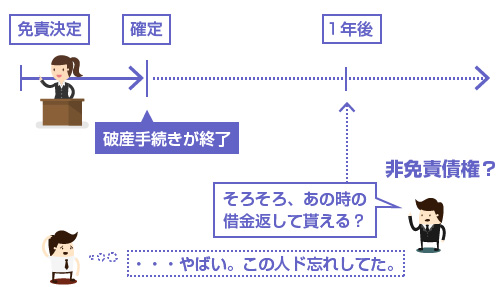

3.自己破産の免責確定後に債権者漏れに気づいた場合はどうなる?

4.「過失があったかどうか」の判断はどうやって決めるの?

5.もう1度、自己破産をして免責を受けることは可能なの?

債権者一覧表の記載漏れに、手続き途中に気付いた場合

自己破産手続きの申立て前は、どうしても色々準備しなければならない書類も多く、時間も限られているのでバタバタしてしまいます。その結果、一部の債権者が債権者一覧表から漏れてしまうこともあります。

例えば、銀行や消費者金融からの直接の借入ならわかりやすいですが、奨学金、連帯保証人の保証債務、数年前に友人から借りたお金、などなど、直近で返済をしていない、請求を受けていない借金は、つい記載を失念してしまうことがあります。

申立て時に忘れていた債務があったとしても、手続き途中であれば十分間に合います。

裁判所によっては、自己破産の申立てをしてから実際に開始決定がされるまでに、2週間以上かかるところもあります。そういった裁判所の場合で、開始決定時までに債権者漏れに気付いた場合は、追加で裁判所に上申書を提出すれば、全く問題ありません。

もし破産手続きの開始決定に間に合わなかった場合でも、最悪、免責手続きまでに気付けば間に合います。

この免責手続きには、まず意見申述期間というものがあり、債権者が「この破産者の借金を帳消しにしていいかどうか?」ということについて、意見する機会が与えられます。この意見申述期間までであれば、債権者漏れがあっても途中で追加することができます。

債権者の立場からすると、意見(異議)を言う機会を1度も与えられないまま、借金を免責にされてしまうのは不公平ですよね。そのため、債権者に漏れがあった場合でも、原則として意見申述期間までには申告する必要があります。

債務があることを知っていながら、わざと債権者一覧表に記載しなかった場合には、免責不許可事由になります。

例えば、「自動車ローンがまだ残っているけど、これを破産手続きに入れてしまうと自動車が没収されてしまう。車は手放したくないから、自動車ローンの債権者だけは、債権者一覧表から外そう」といったことは許されません。

このように、破産者が知っていて敢えて債権者一覧表に記載しなかったことが発覚した場合には、その債権者だけでなく、全ての債権者の免責許可がおりなくなる可能性がありますので注意が必要です。

裁判所は、破産者について次の各号に掲げる事由のいずれにも該当しない場合には、免責許可の決定をする。

(7)虚偽の債権者名簿(債権者一覧表を含む)を提出した場合 (破産法252条7項)

債権者一覧表に、意図的に債権者を記載しないことも「虚偽の記載」にあたります。

車ローンの他にも、よくある例として「友人から借金がある場合」「職場から借入がある場合」などでは、借金を踏み倒すと人間関係や仕事に影響がでる可能性があるため、破産者が担当弁護士に借金のことを隠してしまうことがあります。

しかし、このような債権者隠しが発覚してしまうと、破産手続きそのものがダメになってしまう可能性があるので、弁護士には必ず正直に全ての債務を報告するようにしてください。

自己破産の免責確定後に債権者漏れに気づいた場合は?

自己破産で免責が確定して手続きが終了した後に、債権者漏れに気づいた場合はどうなるでしょうか? この場合、債権者一覧表に記載していた債務については免責されますが、記載し忘れていた債務については、非免責債権となり、免責されない可能性があります。

具体的には、以下にあてはまる場合には非免責債権となり、免責されません。

- 破産者が知っていながら、わざと債権者名簿に記載しなかった債権

- 破産者が知っていながら、過失で債権者名簿に記載し忘れた債権

- ただし債権者が破産手続きが開始したことを知っていた場合を除く

上記の場合、債権者の立場からすると、借金が免責されることについて反対意見を述べたり、異議を申し立てる機会を与えられなかったわけですから、いきなり後から「あなたの債権は免責になりました」と言われるのは可哀そうですよね。

そのため、破産者に故意や過失があった場合には、記載漏れしていた債権は免責になりません。

逆にいえば、破産者が記載し忘れたことについて「わざとではなかった」「過失でもなかった」という事情があった場合や、債権者が自己破産手続きが開始したことを知っていたのに黙っていた場合には、たとえ債権の記載忘れがあったとしても、その債権は免責になります。

免責許可の決定が確定したときは、破産者は、破産債権についてその責任を免れる。ただし、次に掲げる請求権については、この限りではない。

(6)破産者が知りながら債権者名簿に記載しなかった請求権(当該破産者について破産手続開始の決定があったことを知っていた者の有する請求権を除く)(破産法253条1項6号)

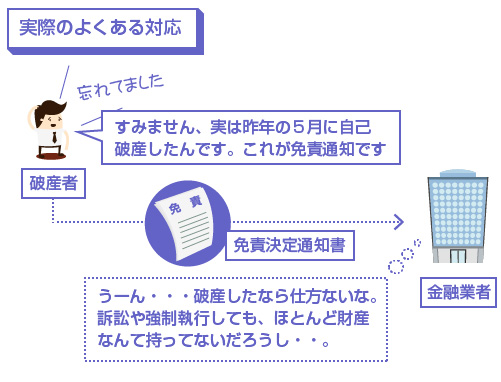

ただしこれは、あくまで「法律上の話」だということも補足しておきます。

現実的には、失念していた債権者から自己破産手続き後に請求を受けたとしても、その時に「実は○年○月に自己破産しました」といって免責決定通知書(または免責確定証明書)を提示すれば、それで納得して引き下がってくれるケースも多いからです。

特に金融機関や貸金業者など「業務としてお金の貸付をおこなっている人たち」は、相手が破産者だとわかれば、それ以上、無理に取り立てることはあまりしません。

たとえ法律上、非免責債権にあたるとしても、現実的にお金を持っていない以上は、取立てようがないからです。訴訟や強制執行をするにもお金がかかりますから、割にあわない、回収が見込めないと判断すれば、破産者を相手に強制的に回収に動くことは通常あまりありません。

相手が自己破産しているとわかれば、税務上も貸倒損失にできますので、金融機関としては淡々と欠損処理することが多いです。金融機関や貸金業者は、日常から破産者にも慣れていますので、「ああ、そうでしたか」で終わることもあります。

もちろん、その際に「自己破産したことを証明できる書類を送付してください」と言われることはあります。そのため、免責決定通知書などは必ず保管しておくようにしましょう。万が一、無くしてしまった場合は、免責決定をうけた裁判所で再発行して貰ってください。

「過失があったかどうか」の判断はどうやって決めるの?

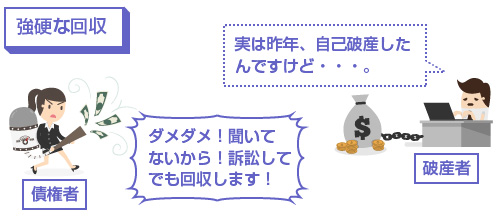

一方、免責の交渉が一筋縄ではいかない場合もあります。例えば、相手が一般の友人だったり、または誰かの連帯保証人(保証債務)だった場合は、「自己破産したなんて聞いていない。非免責債権だから払ってくれ」と強硬に取立てを受けてしまう場合もあります。

このように、自己破産後に忘れていた債権者から「あの時の借金を払ってくれ」と言われて、自己破産したことを説明しても引き下がってくれない場合には、どうすればいいのでしょうか?

選択肢は主に3つあります。

- 債権者漏れしていたのを認めて、その人の借金だけは返済する

- 訴訟で「過失はなかった」または「相手が破産のことを知っていた」と免責を主張する

- もう一度、自己破産をして裁量免責により、免責を受ける

金額的に支払うことができない場合には、実質的に、選択肢は(2)(3)のどちらかになりますね。もちろん、こちらから訴訟をする理由は全くありませんので、(2)の場合は、相手が通常訴訟を提起してくるまでは放置するかたちになります。

相手が本気で訴訟をしてまで取立てをおこなってくるようであれば、その裁判で、「過失のあったかどうか」「相手が破産の事実を知っていたかどうか」を争そうことになります。

あくまで「過失があったかどうか?」を判断するのは裁判所なので、最終的には裁判で決着を付けるしかありません。そのため相手が訴訟をしてくるようであれば、早めに弁護士などの専門家に相談することが必要です。

過去の判例では、破産者がわざと債権者名簿に債権者を記載しなかった場合だけでなく、過失により記載を失念していた場合についても「非免責債権になる」と解釈されています。

しかし一方で、その過失の程度が小さい場合や、忘れていたことについてやむを得ない事情がある場合には、「免責になる」と判断されています。

債権者名簿に記載されなかった債権について、債権の成立については了知していた破産者が,債権者名簿作成時に債権の存在を認識しながらこれに記載しなかった場合には免責されないことは当然であるが、債権者名簿作成時には債権の存在を失念したことにより記載しなかった場合、それについて過失の認められるときには免責されない一方、それについて過失の認められないときには免責されると解するのが相当である。(東京地方裁判所 平成14年2月27日判決)

ではここからが重要ですが、裁判所は一体どういった場合に「過失がある」と判断し、どういった場合には「過失がない」と認めるのでしょうか?

結論からいうとこれはケースバイケースですが、「自己破産前に債権者との間でやり取りや催告があったかどうか?」「債権者が破産者と連絡が取れない理由について、破産者に過失があった(引越した旨を連絡していなかった等)かどうか?」「何年前に借りたお金か?何年前に保証契約を締結していたか?」などが判断材料になる可能性があります。

過去にあった「過失があると認められた事例」「過失がないと認められた事例」それぞれのケースを解説しておきましょう。

「過失がない」と判断され免責になった事例

平成15年6月24日の東京地裁判決の事例です。このケースでは、知人の連帯保証人になったことを忘れていた破産者が、自己破産後に保証債務の履行を請求されましたが、裁判の結果、「(失念していたことについて)過失がなかった」と判断されて免責になりました。

破産者のAさんは、平成11年11月に知人Bさんの事業資金の借入の連帯保証人になっていた。知人Bさんからは、「事業はうまく行っている」と聞いていた。その後、Aさんは別の理由で自己破産することになったが、それまでの1年8カ月の間は、債権者から連絡を受けたことは一度もなく、それによりAさんは保証人になったことをすっかり忘れていた。

平成12年9月にAさんは自己破産を申し立てて、免責決定を受けた。その約2年後、平成14年6月にAさんは、知人Bさんの連帯保証人として保証債務の履行を求められた。

このケースでは、東京地裁では「あえて債権者名簿に保証債務を記載することを躊躇するような事情が全くうかがわれない」として、まず「故意に債権者名簿に記載したわけではない」という点を認めています。

さらに「自己破産した当時の状況や、破産に至った経緯、理由、および、連帯保証契約締結後から破産の免責決定の確定まで1度も保証債務の履行を求められたことがないこと、その間も知人とは連絡を取っていなかったこと、等の状況を前提とすれば、債権者名簿に保証債務を記載するのを失念したとしても不自然ではない」として、無過失であることを認めました。

つまり「わざと債権者名簿に記載しなかったと疑われるような理由がないこと」「当時の状況から考えて、失念していても仕方がないと思われること」等の事情があれば、免責になる可能性があるといえます。

「過失がある」と判断され非免責債権になった事例

平成14年2月27日の東京地方裁判所の判決です。このケースでは、ある会社の代表者が、会社の借入について個人でも連帯保証人になっていました。その後、会社の代表を退任しましたが、その後もたびたび債権者から呼出を受けていたり、連絡があり、代表者自身も「連帯保証を外してくれないか?」と1度、相談していました。

これらの事情を踏まえて、「故意とまではいえないものの、過失はあった」として免責を認めず、非免責債権としました。

破産者Cさんは、会社の代表取締役時代に、会社の借入について個人でも連帯保証人を引き受けていた。その後、会社の代表者を退任したときに「保証契約の解除」を申し入れたが断られた。その後、Cさんは何度か引越しをして住所地を転々としていて、住民票上の住所地に住んでいないこともあった。債権者は、Cさんの住民票上の住所を何度も訪問したり、兄や家族を尋ねたりしたが、所在不明で会うことができなかった。内容証明郵便を送ったりもしたが、返送された。電話は1度繋がり、そのときに来店するようにお願いしたが、結局、Cさんは来店もしなかった。

そういった経緯があった後、Cさんは自己破産をして免責確定を得たが、債権者名簿の記載漏れにより、金融機関はその通知を受けていなかった。

このケースは、前の事例よりやや複雑です。ここでも裁判所は、まず「保証債務の存在を知っていながら、あえてこれを債権者名簿に記載しない理由は認められない」として、「故意に債権者名簿に記載しなかった」という主張は否定しています。

しかし今回の事例では、「住所地を転々としていて、その旨を債権者に連絡していなかった」「住民票上の住所地に住んでいなかった」ことが原因で、債権者が必死にコンタクトを取ろうとしたのに連絡が付かなかったことについて、破産者に過失があると判断されています。

また破産者の方からも1度、保証債務の解除をお願いしていることや、電話等でも何度か連絡を取っていることから、「その債権者を忘れていたこと」についても仕方がないとは言えない、破産者に一定の落ち度があると判断された可能性はあります。

判断のポイントまとめ

このように「過失があったかどうか?」は、複数の経緯や事情から総合的に判断されるものなので、必ずしも「保証契約から何年経過してるからOK」「途中で引越しているからダメ」といったものではありません。

高度な専門知識や法律判断が必要になりますので、訴訟になった場合は弁護士に相談してください。

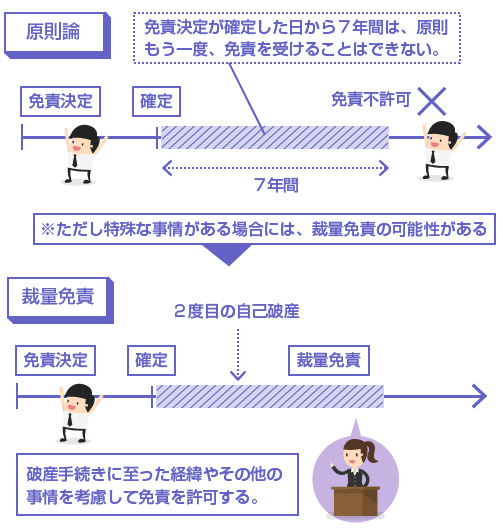

もう1度、自己破産をして免責を受けることは可能なの?

自己破産時に債権者漏れがあり、その債権者について免責が認められそうにない場合には、「もう1度、自己破産手続きをする」という選択肢が考えられます。

「自己破産で1度、免責決定が確定した者は、その後、7年間は免責許可を受けることができない(破産法252条1項10号)」という破産法のルールはありますが、債権者漏れがあって多額の借金を抱えてしまったといった特殊な事情がある場合には、裁量免責が受けられる可能性があります。

特に連帯保証人としての保証債務や、求償権、奨学金などは金額が多額にも関わらず、申告を忘れてしまいがちな債権です。このような債権が後から見つかり、もし非免責債権になってしまった場合には、せっかく自己破産手続きをしたのにまた莫大な借金が残ってしまうことになります。

こういった場合には、可能であれば、もう1度、自己破産することも検討してもいいかもしれません。

ただしもう1度、自己破産をするとなると、前回の自己破産の開始決定後に新しく取得した財産(新得財産※)についても、また差押さえ処分の対象になります。また追加で財産が没収されてしまう可能性があるので注意が必要です。

もし2回目の自己破産も厳しい場合には、「放置して消滅時効を待つ」という方法もあります。というより、現実的に財産がなく支払いが困難であれば、放置する以外に選択肢がありません。

ただしこの場合には、相手が訴訟で確定判決を得れば、強制執行により給与等の差押えを受ける可能性はあります。

閉じる