個人再生で既に住宅ローンを完済した持ち家はどうなる?

個人再生の最大のメリットが、住宅ローンの残っている自宅を残しながら他の借金だけを減額できる点です(参考:「個人再生の住宅ローン特則」)。では住宅ローンを既に完済している方が、個人再生を申請すると自宅はどうなるのでしょうか? あるいは、元々の持ち家がある方は、自宅を残したまま個人再生をすることはできるのでしょうか?

既に住宅ローンを完済している方や、相続した持ち家がある方とかでも、住宅ローン特則で自宅を残したまま個人再生をすることはできるのかなー?!

- 持ち家や完済後の住宅ローンには、住宅ローン特別条項は利用できない

- 持ち家を残して個人再生する場合、持ち家の価値以上の金額の返済が必要

- 現実的には、持ち家の資産価値が高い場合、残したままの個人再生は難しい

なぜ持ち家を残したまま個人再生するのは難しいの?

なぜ、既に住宅ローンを完済した自宅や、あるいは持ち家を残したまま個人再生をするのが難しいのでしょうか? 債務者の感覚からすると、まだローン残高(借金)がたくさん残っている自宅は保護されて、既に完済し終わった自宅は保護されない、というのは何だか納得いかないかもしれません。

たしかに、個人再生の制度ができた目的の背景には、住宅ローン債務者の保護や、自宅(マイホーム)の保護があるのは間違いありません。しかし、個人再生を定める民事再生法では、債務者の保護だけでなく、同時に債権者の保護についても便宜されています。

持ち家や住宅ローン完済後の住宅が、個人再生で保護できないのには、「清算価値保障の原則」という債権者保護の仕組みがあるからです。わかりやすいように、今度は債権者の立場で考えてみましょう。

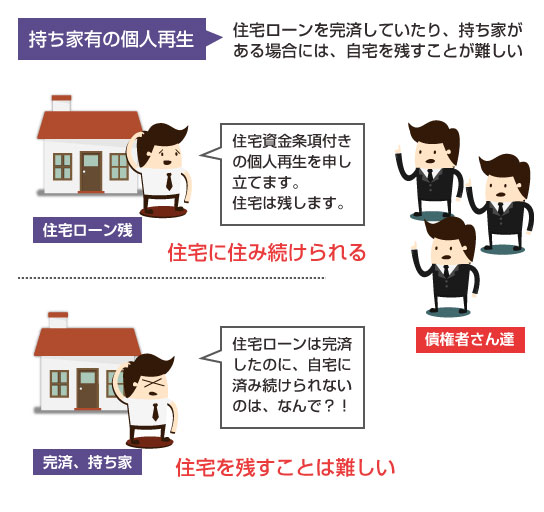

まず住宅ローンが残っている場合に、住宅資金条項付きの個人再生を申立てて、住宅を残したまま他の借金だけを減額する場合を考えます。以下の図のようになります。

この場合、自宅にはまだ多額の住宅ローンという借金が残っていて、かつ銀行などのローン債権者による抵当権が設定されています。なので、他の債権者からすると、この自宅には財産価値があまりなく、差押えても回収が難しいことになります。

また銀行(住宅ローン債権者)の立場からしても、ちゃんと全額を返済してくれるなら問題ないわけです。つまり債権者にとって実害が少ないことがわかります。これを少し難しい言葉でいうと、「再生債権者の一般の利益に反しない」ということになります。

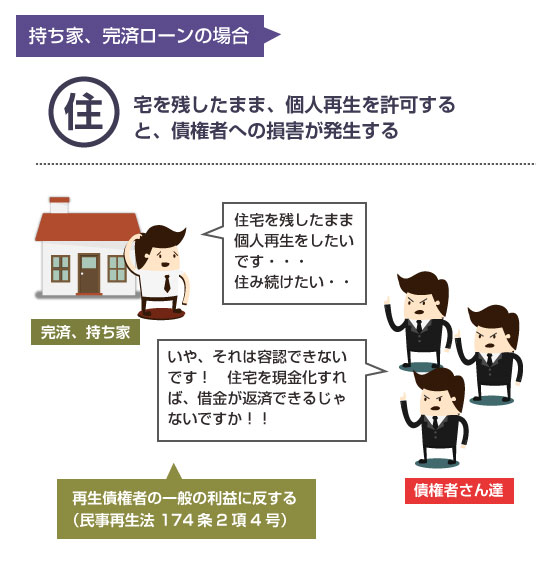

一方で、上図のように持ち家やローン完済後の住宅の場合は、住宅に債務者の財産価値が発生します。

例えば、持ち家の時価での売却価格相場が1000万円であれば、その人は1000万円の財産を保有しているわけです。1000万円の財産を保有しているのに、それを返済にあてずに残したまま、個人再生で数百万円の借金を減額する、というのは、債権者の立場からすれば納得のいかない話です。

これは法律的な言葉でいうと、「再生債権者の一般の利益に反する」行為となります。民事再生法174条2項4号では、この再生債権者の一般の利益に反する再生計画については再生計画を不認可とする、と定められています。つまり、このような場合では裁判所の個人再生の認可が降りないことになります。

持ち家を売却せずに、個人再生ができるケースはある?

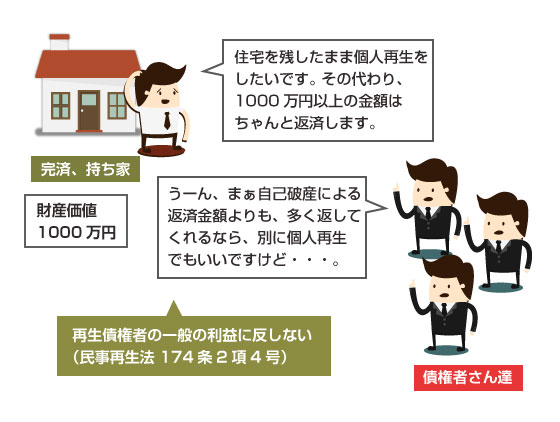

ここまで「難しい」という表現を用いて説明してきたのは、持ち家を売却せずに個人再生をすることが不可能というわけではないからです。

個人再生には、そもそも資産を処分する義務はありません。自己破産などと異なり、持ち家やローン完済後の住宅を残したまま個人再生を申請することも、可能なことは可能です。ただし、その場合には「清算価値保障の原則」に基づき、最低でも保有資産の財産価値以上の金額を返済に充てなければならない、と決められています。

逆にいえば、上の図のように、持ち家の財産価値以上の金額を返済するのであれば、理論上は個人再生ができることになります。持ち家を含む保有財産の価値が1000万円であれば、1000万円以上を返済するのであれば、再生債権者の一般の利益にも反しないため個人再生は可能です。

ただし現実的には、このようなケースでは個人再生を申請する意味がほとんどなくなります。

例えば、消費者金融やクレジットカード、奨学金などの借金の合計が500万円、持ち家の財産価値が1000万円の場合、上記の原則にあてはめると、結局、500万円全額を返済しなければならないことになり、個人再生をする意味がありません。つまり保有財産の価値が、借金の総額よりも大きい場合には、実質的に個人再生をする意味がなくなります。

つまり、持ち家を残したまま個人再生ができる(個人再生をするメリットがある)パターンというのは、以下の2つになります。

- 古い物件などで、保有する持ち家の財産価値がかなり低い

- 事業ローンなど、借金の金額が(住宅に比べて)極端に高い

例えば、持ち家の時価(財産価値)が300万円しかなく、かつ借金の総額が2000万円あるとします。

この場合、清算価値保障による最低弁済額は300万円で、現在の借金額2000万円と比べると、大幅に借金を減額することが可能になりますので、個人再生を申立てるメリットがあることになります。

事業ローンなど、巨額の借金がある場合も同様です。 事業資金として(個人で)で4000万円の借金がある、という場合を考えてみてください。この場合、もし持ち家の資産価値が1000万円であれば、1000万円以上は返済する必要がありますが、4000万円の借金が1000万円にまで減額できるのであれば、一応、個人再生を申請するメリットはある、ということになります。

借金が1000万円単位で残る場合には、自己破産をした方がメリットが大きいケースも多いですが、あくまでも「絶対に持ち家を残したい」ということであれば、上記のように個人再生を適用するメリットがある場合もあります。