個人再生をすると生命保険は解約になる?契約者貸付は?

個人再生手続きをしても、生命保険を解約する必要はありません。ただし個人再生手続きでは、保険に加入している場合は全て財産目録に記載して裁判所に申告する必要があります。その結果、解約返戻金(へんれいきん)が多額の場合には、その分、個人再生での返済額が増える可能性があります。「財産があるなら、それを崩す必要はないけど、その分、支払い額も増やしてね」というルール(清算価値の原則)です。

個人再生でよく「生命保険の解約返戻金があると、それも財産になる」「個人再生の支払い額が増える」とかって言うけど、自分の加入してる保険のことよくわかってないんだよねー(泣

銀行預金が200万円あるのに、個人再生で100万円しか返済しないっていうのは変だし、最低弁済額のルールにも違反するもんね。生命保険の解約返戻金についてもそれと同じってことかー。

じゃあ生命保険で解約返戻金がある場合には、それを解約して取り崩して、個人再生の支払いに充てなきゃいけないってことなのー? いま解約すると凄く損するんだけどっ!

あ、そういえば、生命保険会社からもたしか50万円ほど、お金を借りてるんだよねー。「解約返戻金を担保にお金を借りれる」っていうのを聞いて借りたんだけど、これも個人再生で減額されるの?

- 個人再生ではすべての保険契約を財産目録で裁判所に申告する

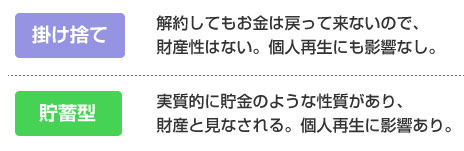

- 生命保険で解約返戻金がある場合には、それは財産あつかいになる

- 解約返戻金が多額の場合、清算価値原則により個人再生の支払額が増える

- 実際に生命保険を途中解約する必要(強制義務)はない

- 生命保険の契約者貸付は、単に解約返戻金の前払いになので相殺する

生命保険の解約返戻金ってどのくらいあるの?

保険に加入している方でも、意外と自分の入っている保険のことがよくわかっていない方も多いのではないでしょうか。例えば、奥さんの言うままに入っている、会社に出入りしている営業マンに「皆さん、大体これくらいで入ってますよ」と言われて入っている、両親が加入して払ってくれていた、といったケースです。

まずは常識的な基礎知識の復習です。知っている方は読み飛ばしてください。

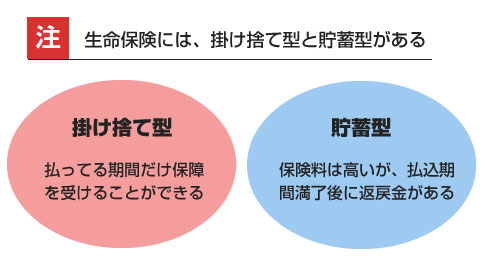

生命保険の種類には、大きくわけると「掛け捨て」型と「貯蓄」型がありますよね。掛け捨て型は、保険の払込期間のみ保障を受けることができます。保険を解約しても1円も戻ってきませんが、その代わりに保険料は安いというメリットがあります。

一方、貯蓄型は(掛け捨てに比べて)保険料は高いですが、払込期間終了後に今まで払った額を超える返戻金を受け取ることができます。つまりは銀行の定期預金の拡張版みたいなものです。

| 掛け捨て型 | 貯蓄型 |

|---|---|

| 【特徴】 保険料を支払っている期間のみ、保障を受けることができる。解約後には保険料は1円も戻ってこないが、保険料が安い。 |

【特徴】 保険料の払込期間の終了後に、支払った保険料が戻ってくる(返戻金)。戻ってくる割合(返戻率)は解約時期により異なる。 |

| 【代表例】 定期保険、医療保険、がん保険 |

【代表例】 終身保険、養老保険、学資保険、個人年金保険 |

生命保険と一口にいっても、その内容は、死亡保障や入院費用の保障、貯蓄目的(教育費)などさまざまです。ですが、本質的にベースにあるのは、「掛け捨て」なのか、「貯蓄型」なのかの2タイプであり、これが個人再生での弁済額にも影響してきます。

実際には、掛け捨て(定期保険)と貯蓄(終身保険)が混ざったようなプラン(定期付き終身保険)が人気なわけですが、自分の加入している保険が「貯蓄目的」なのかどうか、を知っておくだけでも理解しやすくなると思います。

掛け捨てタイプの保険は、解約しても保険料は戻ってこないわけですから、財産にはなりません。つまり生命保険によって個人再生の支払い額が増えることは通常ないわけです。問題は貯蓄型の終身保険や学資保険です。

例えば終身保険に30歳で加入(60歳で払込終了)した場合で、もし既に10年以上、保険料を払っている方であれば、いま解約したとしても払込累計額の80~90%は解約返戻金として戻ってくるはずです。低解約返戻金型であっても、70%前後は戻ってくるでしょう。

貯蓄型保険の派生タイプ。通常の貯蓄型保険よりも保険料が安いかわりに、途中で解約した場合の返戻率が低くなってしまう。つまり、毎月の保険料は安いが途中解約した場合のペナルティも大きくなる、というタイプの貯蓄型保険です。

例えば、月々2万円の生命保険(貯蓄型・終身保険)をもう10年支払っているとしましょう。累計の保険料は240万円になりますので、解約返戻率が80%だとしても、約190万円が今すぐ現金で戻ってくることになります。

この解約返戻金は190万円の貯蓄があるのと同じですから、当然、個人再生の支払い額にも影響してくることになります。具体的には、財産目録に財産として記載した上で裁判所に申告し、個人再生の最低弁済額にも上乗せする必要があります。

生命保険の解約返戻金と最低弁済額のルールって?

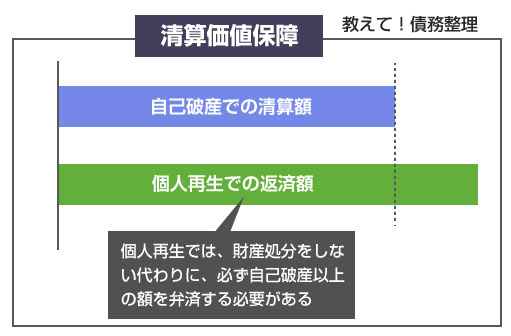

これもまた少し復習になりますが、個人再生には「清算価値保障の原則」というルールがあります。

大雑把に言ってしまうと、「自己破産は勘弁してあげるから、その代わり自己破産以上の額は返済に回してね」というルールです。

自己破産になると、車、預貯金、株、家、などすべての財産は没収され換価処分されます。一方、個人再生では、自己破産と違って財産の換価処分・没収がありません。車を持ち続けてもいいですし、預金を強制的に差押えられることもありません。その代わり、「その分の金額以上は支払ってね」ということです。

個人再生には法律で定められた最低弁済額があります。例えば、カードローンなどの無担保借金の合計が300万円の場合、「個人再生をすれば100万円まで減免してあげる」と法律で決められているわけです。(「法律で定められた最低弁済額基準」)

しかし、生命保険の解約返戻金が200万円ある、という場合は話が別です。債権者からすると「解約返戻金が200万円もあるなら、それを返済原資に回してくれよ」と当然なります。また自己破産をすれば、解約返戻金のうち20万円を超える額は破産財団として没収対象になります。

そのため、個人再生手続きでも、法律の最低弁済額よりも保険の解約返戻金が多い場合は、(清算価値保障の原則により)解約返戻金の額が最低弁済額になるのです。上記の例でいえば、個人再生での弁済総額は200万円になります。

生命保険について「高額の解約返戻金がある場合、個人再生の支払い額の合計も増える」という点については、おわかりいただけたかと思います。

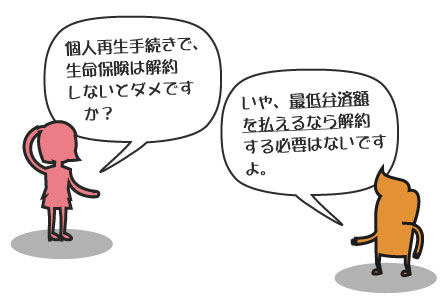

さて次に気になるのは、「じゃあ生命保険は解約しないといけないの?」という疑問でしょう。これについて結論から先に言うと、「法律上は解約する義務も必要もありません。ただし、現実的な資金繰りの問題で解約せざるを得ない場合はありうるでしょう」ということになります。

例えば、借金額300万円、その他の(保険を除く)預金や退職金などの財産50万円、のケースを考えてみましょう。このケースでは、もし生命保険の解約返戻金が存在しなければ最低弁済額は100万円ですから、3年での弁済計画を作成した場合、月々の返済額は2.7万円です。

一方、上記とは別に生命保険の解約返戻金が200万円あったとします。この場合、解約返戻金を含めると清算価値の合計は250万円になりますので、最低弁済額も250万円になります。すると3年の弁済計画で、月々の返済額は一気に6.94万円に跳ね上がります。5年の弁済計画が認められたとしても、月々4.1万円です。

要は「これが払えるのかどうか?」という問題です。毎月の給与所得などの収入の範囲で支払えるのであれば、敢えて生命保険を解約する必要はありません。一方、継続収入だけで支払えないのであれば、生命保険を解約して解約返戻金を崩して支払いに充てるしかないでしょう。

最低弁済額の金額を、現実的に支払うことができなければ、再生計画は認可されません。また例え認可された場合でも、途中で支払不能になれば、再生計画は取消しになります。

生命保険で契約者貸付がある場合はどうなる?

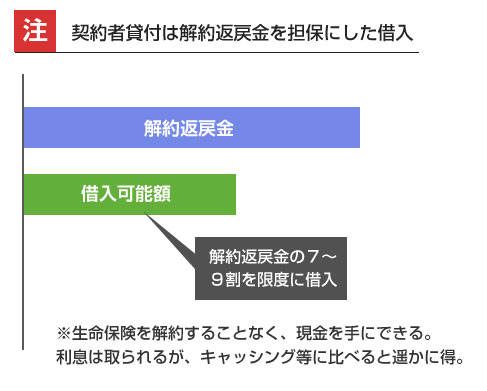

生命保険の契約者貸付とは、解約返戻金を担保として生命保険会社からお金を借りる制度のことですね。通常、解約返戻金の7~9割程度を限度額として、保険会社からお金を借りることができます。

例えば、現時点で150万円の解約返戻金がある場合、100万円くらいであれば保険会社から借りることができるわけですね。もちろん利息は取られますが、それも予定利率(保険会社の運用利回りのこと)に数%を上乗せしたものなので、キャッシングなどの無担保借金に比べれば遥かにお得な利率で借りることができます。

この契約者貸付によりお金を借りている場合は、これは個人再生の対象にはなりません。

前述のように契約者貸付は、解約返戻金を担保にお金を借りているわけです。この解約返戻金は元々、自分のもの(財産)ですよね。またその範囲でしか借入を受けることもできませんので、仕組みとしては自分の財産の一部を保険会社から受け取っているだけになります。

個人再生上の扱いも同じで、あくまで「解約返戻金の一部を前払いで貰っているだけ」ということになります。契約者貸付は、債権者一覧表に記載する必要はありませんし、個人再生手続きで減額されることもありません。財産目録には、解約返戻金から契約者貸付の残高を控除した額を記載することになります。

つまり、解約返戻金と契約者貸付は相殺された上で、残りを財産として申告することになります。前述の清算価値の計算にあたっても、契約者貸付がある場合はそれを差し引いて問題ありません。