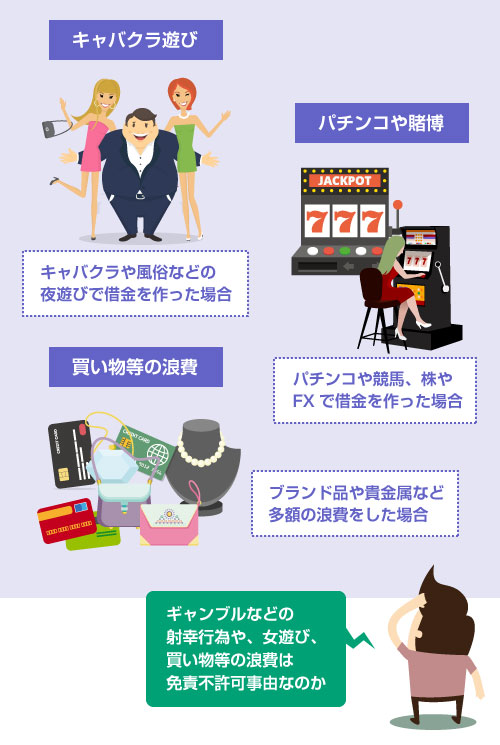

裁量免責でギャンブルや浪費、投資の借金でも免責になる?

一般的には、ギャンブル(競馬、競艇、パチンコだけでなく、株やFXなどの投機行為も含む)や浪費で借金を作った場合には、免責不許可事由になります。しかし実際の裁判所の運用では、免責不許可事由があったとしても、破産者が生活を改めて反省しており、破産手続きにも協力的な態度であれば、ほとんどの場合、裁判官の裁量で免責になります。これを裁量免責といいます。

毎日のようにキャバクラ遊びやパチンコで浪費をしたり、高価なブランド品ばかり買ったり、身の丈に合わない生活で借金を作ると免責不許可事由(※)になるって聞いたんだけど、本当なのー?

少しぐらいなら問題ないけど、借金の原因の大半が浪費やギャンブルだと免責不許可事由になるね。でも実際には、浪費やギャンブルで借金を作った場合でも、ほとんどの人が裁量免責になるけどね。

それって裁判官が「本当は免責不許可事由だけど、ちゃんと反省しているようだし、私の権限で特別に免責にしてあげます」って感じで免責になるっていう意味なのかな?

でも具体的に、裁判所はどういう部分をチェックして裁量免責が妥当かどうかを判断するのー? 例えば、FXで溶かした金額の合計とか、債権者が怒ってるかどうかとか、そういうところ?

でも債権者が怒ってるかどうかは、あんまり関係ないかな。一番大事なのは、破産者本人がしっかり反省していて、現在は生活を改めていて、破産手続きにも協力的かどうか、だね。

浪費やギャンブルの借金でも最終的に裁量免責になる可能性があるのはわかったけど…、通常の破産手続きと比べて、手続きの内容にも何か違いはあるのかな?

裁判所に提出した申立書や陳述書の内容だけじゃわからないから、裁判所が選んだ管財人さんが代わりに破産者と何度か面接したり電話したり、必要な書類を調べたりして調査するわけね。

借金を作った原因がパチンコなどのギャンブルや、FX・株などの投資などの場合、最初から「私の場合は自己破産はできない」と思い込んでいる方も多いです。しかし実務上は、免責不許可事由があったとしても、誠実な態度で破産手続きに臨めば、ほとんどが裁量免責になります。諦めずに弁護士等に相談してください。

参考 → 自己破産におすすめの法律事務所を探す

- ギャンブルや浪費で借金を作った場合でも、裁量免責になる可能性は高い

- 裁量免責を得るためには、現在は反省して節約した生活を送ることが重要

- 免責不許可事由がある場合には、破産管財人が選任されて管財事件になる

- 破産者は毎月、家計簿を作成し破産管財人と面談して監督指導を受ける

- 破産管財人が「免責が妥当」との意見書を書いてくれれば免責の可能性高

債務整理であなたの借金がいくら減るのか無料診断してみよう

1.ギャンブル等の借金がある場合は管財事件を申立てる管財事件を申立てる必要性

2.免責観察型や免責調査型の管財事件の内容について免責観察型の管財事件とは

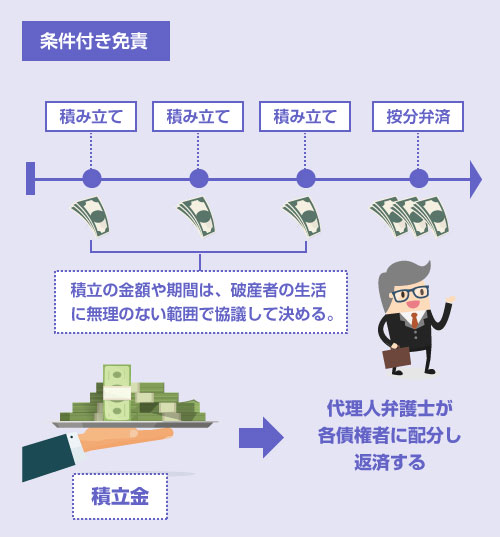

3.按分弁済による「条件付き免責」の仕組みって?条件付き免責の仕組みとは

4.裁量免責を得るために知っておきたい重要なコツ裁量免責を得るためのコツ

ギャンブル等の借金がある場合は管財事件を申立てる

パチンコや競馬などのギャンブル、FXなどの投機行為、贅沢なブランド品の購入などの浪費で多額の借金を作ってしまった場合、免責不許可事由 ※ になる可能性があります。

これは有名な話なので、ご存知の方も多いでしょう。

ただし免責不許可事由になるのは、浪費または賭博、その他の射幸行為によって「著しく財産を減少させ、または過大な債務を負担した場合」だけです。(破産法242条4項)

例えば、借金のほとんどが病気の治療費や生活費で、ほんの少しだけパチンコが含まれている、というだけなら免責不許可事由にはなりません。

パチンコの借金が大半であるなど、明らかに免責不許可事由がある場合には、原則として管財事件で申立てることが必要です。これは覚悟しておいてください。

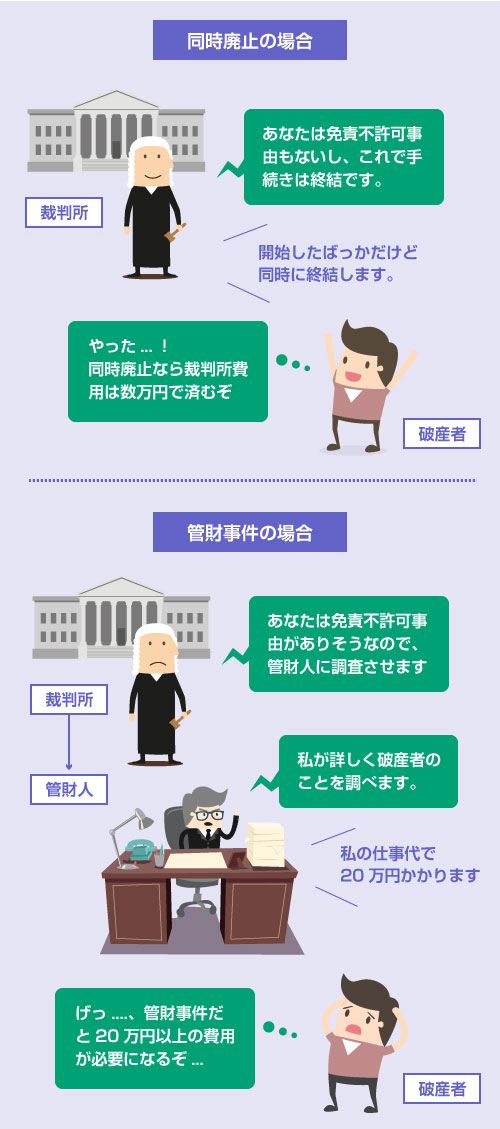

自己破産には同時廃止 ※ と 管財事件 ※ の2種類があります。

管財事件になると、最低でも20万円以上の高額な予納金(裁判所に納める費用)が必要になるため、「管財事件はいやだ」「同時廃止にして欲しい」と希望する破産者の方は多いです。

しかし免責不許可事由がある場合には、ほぼ管財事件になってしまいます。

管財事件になる理由は、裁判所だけでは「免責にすべきか」の判断が難しいからです。

裁判所は、破産者が提出する申立書類を調べたり、破産者を裁判所に呼び出して面接(審尋)することはできますが、それ以上の調査をすることはできません。

そのため、免責不許可事由が存在する場合には、裁判所は、破産管財人 ※ を選任して、管財人に、破産者の普段の生活状況や、免責不許可事由の程度の重さなどを調査して貰う必要があるのです。

実は、これは破産者にとってもプラスの側面があります。

破産者は、ギャンブルで借金を作ったなどの免責不許可事由がある場合でも、破産管財人を通じて「現在は生活を改めていること」「反省していること」「誠実に破産手続きと向き合ってること」などを裁判所にアピールすることができます。

つまり裁量免責にして貰うためのプラス材料を、裁判所に提供することができるのです。

もちろん本人や代理人弁護士からも、申立時に、陳述書や反省文などを提出します。

その中で「反省しています」「現在は生活を改めています」とも言います。しかしそれは、あくまで本人から提出された書面なので信用度が低いです。

客観的な第三者の立場から、破産管財人が「この破産者には反省の態度も見られるし、現在は適切な家計管理もしている。免責が相当だ」という意見書を出してくれた方がいいわけですね。

免責不許可事由かどうかは、そもそも判断が難しい場合もあります。

例えばパチンコの借金がいくら以上なら「過大な債務」なのか?という明確な基準はありません。

浪費による借金などは、なおさら線引きが難しくなります。

どこまで厳しく家計簿や通帳をチェックして「これは浪費ですよね?」と突っ込みを入れてくるかは、裁判所や担当の裁判官によっても異なります。

一方で、免責不許可事由が軽微な場合は、同時廃止でも裁量免責をくれる裁判所もあります。

もし免責不許可事由が存在する場合でも、その内容や程度が軽いもので、借金の額も200~300万円程度と少なく、かつ、換価する財産(20万円を超える財産)を何も持っていない場合は、同時廃止になることもあります。

この辺りの方針は、弁護士等とよく相談してください。

免責観察型や免責調査型の管財事件の内容について

前述のように、免責不許可事由がある場合は、その調査のために管財事件になるのが原則です。

東京地裁では、これを【免責調査型】の管財事件といいます。

大阪地裁では、これを【免責観察型】の管財事件といいます。

内容はほぼ同じですが、大阪地裁の免責観察型の管財事件では、按分弁済による「条件付き免責」などの仕組みがあります。これは後述します。

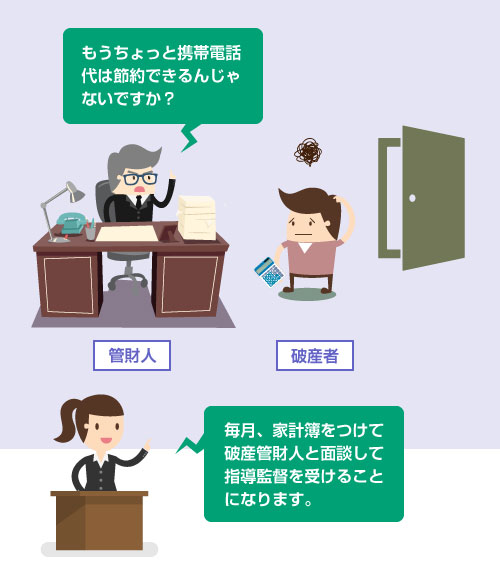

免責観察型(免責調査型)の管財事件になった場合、破産者は手続きの期間中、家計簿を付けるよう指示されます。

そして月に1度、その家計簿を持参して破産管財人の事務所に面談に行きます。

破産管財人は、家計簿をチェックしてきちんと節約した生活を送っているかどうかを確認します。

不明な使途がある場合には細かく質問をされたり、無駄な支出があれば指導を受けます。

また管財事件の引継予納金を分割納付にして貰っている場合には、この面談のタイミングで、破産管財人に分割予納金を支払います。

破産手続き期間中の生活ぶりは、裁量免責の決定を受ける上で大事な要素になります。

なるべく派手な買い物や支出は控えて、とにかく質素な生活を送るように心掛けましょう。

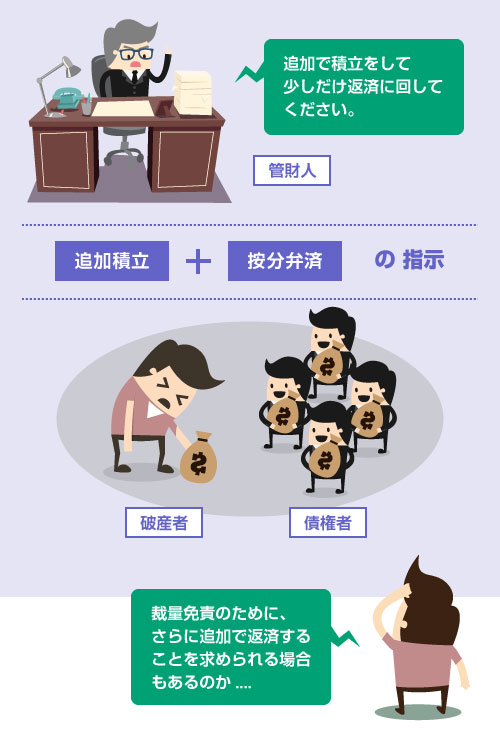

大阪地裁で運用されている免責観察型の管財事件では、裁判所に払う予納金とは別に、さらに追加で「積立」の指示をされることがあります。

これは、特に免責不許可事由の程度が重い場合の話です。

何度も言っているように、裁量免責を得るためには、「反省した誠実な態度」「破産手続きへの協力」「節約した生活」などの要素が不可欠です。

しかし免責不許可事由が重大で、それだけでは足りないと判断された場合、さらに少しお金を積み立てて、それを債権者に返済するよう指示される場合があるのです。

積立金の原資は、自己破産の開始決定後に振り込まれる給与などの自由財産です。

本来、自己破産の開始後に手に入れた財産(給与)は自由財産 ※ なので、債権者への返済に充てる義務はありません。自由に使っていいお金です。

しかしそれを、破産者の方から自分の意思で任意返済することは法的に問題ありません。

そこで、自主的に自由財産の一部を任意弁済することを条件に、破産者の「誠実さ」を確認し、それをもって裁量免責を与えるという運用がなされることがあります。

これを条件付き免責とも言います。

免責観察型の按分弁済(積立)の具体的な方法

具体的な積立の金額や期間は、破産管財人が生活の中で無理のない範囲の金額を指示します。

破産者は、家計簿を付けて節約した生活を送りながら、毎月、指示された金額を代理人弁護士の口座に振り込んで積み立てていきます。

積立金が決まった金額に到達したら、代理人弁護士がそれを各債権者に分配します。

破産者が直接、自分で返済するわけではありません。管財人に預けるわけでもありません。

原則として、代理人弁護士が按分弁済をします。

このような条件付き免責の仕組みは、「自主的な返済」といいながらも、事実上、任意弁済を強制されるかたちになります。そのため、条件付き免責に対しては批判の声もあります。

しかし破産者の立場からすれば、免責不許可決定が出るよりはマシなのも事実です。

重度の免責不許可事由が存在する破産者に対する救済措置という意味でも、免責不許可決定をなるべく出さないためにも、このような運用は認められるべき、とされています。

繰り返しになりますが、ギャンブルや浪費、投資などの免責不許可事由によって借金を作った場合でも、実務上はそのほとんどが裁量免責になります。

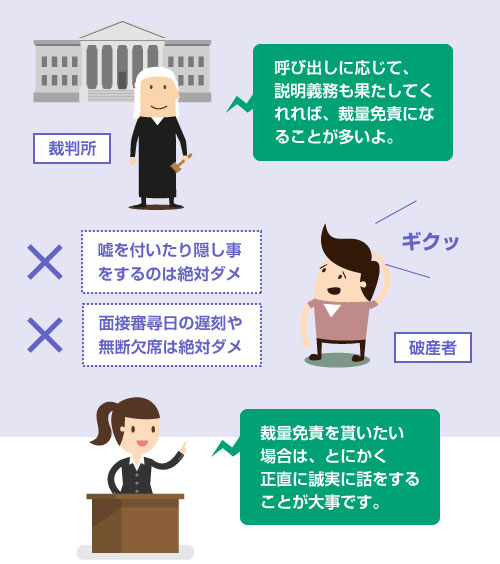

最も重要なのは、借金を作った経緯や原因ではなく、自己破産を申立てた後の破産者の生活ぶりや態度です。具体的には、裁量免責を得るためには以下の要素が欠かせません。

- 破産者がしっかり反省していること

- 現在は生活を改めて節約していること

- 経済的再建への意欲があること

- 破産手続きに対して誠実であること

- 裁判所や破産管財人に対して協力的であること

破産者がしっかり反省していて、破産管財人からの連絡にも丁寧に対応して、裁判所からの期日呼び出しにも必ず応じて、質問をされたら、隠したり嘘をついたりせずに誠実に説明をしていれば、よほど悪質な免責不許可事由がない限りは免責されます。

逆に、免責不許可事由が小さなものでも、それを隠そうとして破産管財人に嘘をついたり、免責審尋 ※ の期日に無断で欠席したり、破産手続きの開始後もまだ浪費を続けていたり、といった「不誠実な態度」があると、免責不許可の可能性は高くなります。

またよく誤解される方がいますが、「債権者が免責に反対しているかどうか?」もあまり関係ありません。特定の債権者の保護は、非免責債権 ※ によって既になされているからです。

書籍『個人の破産・再生手続き』では、免責不許可の具体例として、

「申立後の手続きにおける債務者の非協力的な態度を理由とする不許可が最も多く、その中でも審尋期日に出頭しないという理由での不許可が3分の1を占め、次いで説明義務違反を理由とする不許可が多い」(『個人の破産・再生手続き』112頁)

と記載されています。

免責不許可事由がある方は、決して隠そうとせず、とにかく裁判所や破産管財人に誠実に対応するよう心掛けてください。そして裁判所に呼び出されたら、必ず出頭してください。

閉じる