個人再生で住宅の清算価値(時価)がローン残高を上回る場合

個人再生には住宅ローン特別条項という特則があり、住宅ローンだけは例外として残したまま、他の借金だけをすべて減額することが認められています。しかし、住宅の清算価値(時価評価額)がローン残高よりも多い場合には、問題はそう簡単ではありません。

住宅ローン特則の適用条件で、住宅ローンの時価評価額が、住宅ローン債務の残高よりも大きい場合、個人再生をする意味がなくなるって話があったんだけど本当?!

でも、多額の資産を抱えた状態で個人再生をすることの何が問題なの?!

- 住宅の時価がローン残債務よりも高いと、差額は資産扱いになる

- 個人再生では最低でも資産価値以上の金額を返済しなければならない

- 資産価値の高い住宅を持っていると、必要な最低弁済額が高くなる

住宅の時価評価額がローン残債務より高いと何が問題なの?!

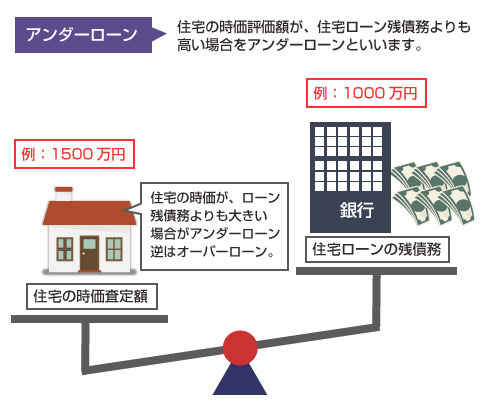

購入した自宅の資産価値がもともと高い場合や、ローン返済が後半~終盤に差し掛かっている場合など、住宅の時価(現時点での売却査定額)が住宅ローンの残債を上回る場合があります。この状態をアンダーローンといいます。

これが逆の場合はオーバーローンといいます。

普通はこのアンダーローン状態というのは、住宅の所有者からすれば喜ばしいことです。住宅の価値の方がローン残債務よりも多いわけですから、借金よりも資産の方が多いということになります。

しかし個人再生の申立てに関していえば、少し状況が異なります。住宅の時価と、ローン残債務との差額は「資産」という扱いになりますので、例えば住宅ローン残債務が1000万円に対して、住宅の時価評価額が1500万円ある場合には、500万円の資産を抱えていることになってしまうからです。

個人再生では「清算価値保障」といって、最低でも清算価値(手持ちの資産をすべて現金に換価した場合の金額の合計)よりも多い金額を、他の債務者への返済金額に設定しなければならない、というルールがあります。これを清算価値保障の原則といいます。

・個人再生の最低弁済額と、清算価値保障って何?!-教えて!個人再生

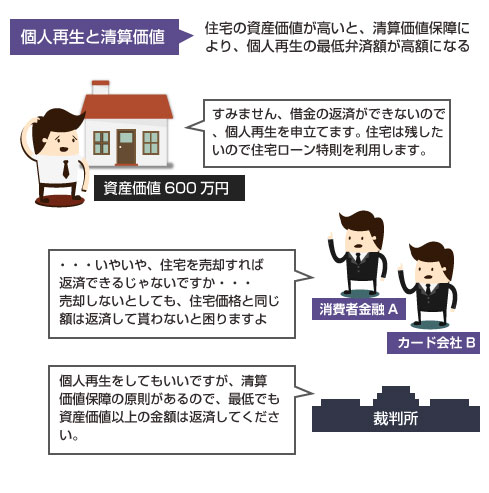

もう少しわかりやすく説明しましょう。 例えば、消費者金融やカード会社からの借金を400万円抱えているとします。この場合、民事再生法の最低弁済額のルールでいえば、3年間かけて100万円を返済すれば、残りの300万円については免除されます。

つまり借金が400万円から100万円になり、300万円も減額されることになります。これが個人再生の本来のメリットです。

しかし、もし上記のケースで債務者が資産価値600万円の住宅を保有していたとすればどうでしょうか? 消費者金融やクレジットカード会社の債権者の立場からすれば、「600万円の資産を持っているのに、400万円の借金が返済できないのはおかしい!」という主張になると思います。

実際、債務者が自己破産をしてくれれば、住宅は強制的に没収、競売にかけられて600万円は債権者に配当されます。自己破産よりも個人再生の方が返済額が少なくなる、というのは少しおかしな話です。

そのため、民事再生法174条では俗にいう【清算価値保障の原則】を定めて、最低でも手持ちの資産額以上の返済額を設定するルールを設けることで債権者の利益を保護しています。

つまり、アンダーローンで住宅に多額の含み益が出てしまうと、その分、個人再生の最低弁済額が高額になってしまう可能性がある、ということです。

誤解しないでいただきたいのは、住宅ローン特則の条件として「住宅の時価評価額が、住宅ローン残債務を上回る場合は住宅ローン特則は適用できない」というルールがあるわけではありません。あくまで清算価値保障との兼ね合いで、個人再生のメリットが薄れる場合がある、という話です。

例えば、以下の2パターンのケースを考えてみます。

- 住宅ローン債務:1200万円 住宅の時価:1500万円 その他の借金合計:800万円

- 住宅ローン債務:500万円 住宅の時価:1500万円 その他の借金合計:800万円

(1)の場合、最低弁済額のルールでは「その他の借金合計」の800万円は5分の1にあたる160万円にまで減額できます。しかし、住宅の含み資産価値が300万円(1500万円-1200万円)ありますので、清算価値保障による最低弁済額は300万円、となります。

しかし、800万円の借金が300万円にまで減額(圧縮)されるわけですから、これはこれで検討の価値があるのかもしれません。もちろん住宅ローンの返済と並行して、3年間で毎年100万円を返済するわけですから簡単ではありませんが、収入によっては不可能ではなさそうです。

一方で(2)の場合、住宅の含み資産価値が1000万円(1500万円-500万円)になりますので、清算価値保障による最低弁済額は1000万円になります。つまり、「その他の借金合計」にあたる800万円は一切減額されず、全額返済する必要があることになります。この場合は、そもそも完全に個人再生をする意味がありません。

住宅ローンよりも住宅価値が遥かに高い場合どうすればいいの?!

それでは前述の(2)のケースのように、住宅の時価(現時点での査定額)が、住宅ローン残高よりも遥かに高い場合には、どうすればいいのでしょうか?

結論からいうと、前述のように個人再生をすることの意味がほとんどなくなります。そのため、具体的な施策としては以下の方法が考えられます。

- 住宅を任意売却して住宅ローンを返済し、残りの現金で他の借金を返済する

- 住宅を担保に、不動産担保ローンで追加融資を受けて借金を任意整理する

これは住宅ローン特則を利用するか、利用しないか、というのとはあまり関係のない話です。清算価値保障の原則がある以上、住宅ローン特則を利用しようとしまいと、資産価値の高い住宅を抱えたまま債務整理をするのは難しいです。

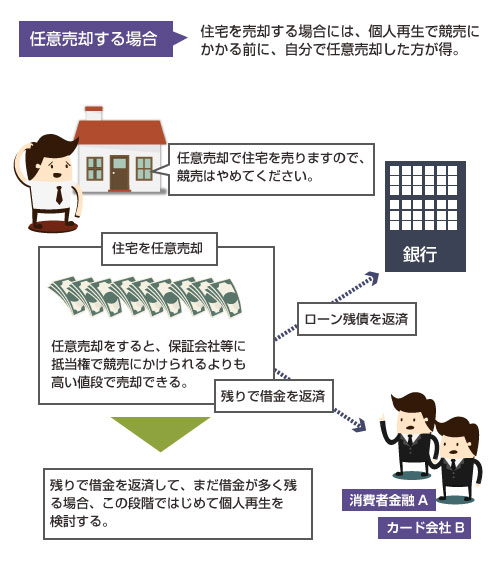

住宅ローン特則を利用しないで個人再生をする、となると、住宅ローン債権者により抵当権が実行され、住宅は競売にかけられます。それなら、個人再生をしないで任意売却でまず住宅を自分の意思で売却した方が、住宅は高い値段で売れるので有利です。

保証会社等に、抵当権を実行されて競売にかけられてしまうと、住宅の売却額は相場の7~8割にまで落ちてしまいます。これは、競売物件には強制的に期限を設けられてしまうこと(時間をかけて条件交渉ができない)や、物件の内覧ができないことでリスクの高い物件として買主が慎重になりやすいこと等が理由です(競売物件では、落札者は原則、物件の内覧ができません)。

そのため、住宅を手放す選択をするのであれば、個人再生よりもまず先に任意売却を検討するのが正しい順番といえると思います。

・任意売却ってなに?!競売と任意売却の違い-教えて!任意売却

どうしても住宅を手放したくない、諦めたくない場合には、その他の方法で借金を全額返済するしか方法はありません(もちろん並行して住宅ローンの返済も必要です)。

ただし任意整理などの、個人再生よりも簡易的な債務整理を検討することで、借金負担を軽減することはできます。例えば、年率15%以上など、利息負担が非常に重い消費者金融などの借金が多い場合、任意整理をすることで将来利息をカット(免除)する方向で和解できる可能性があります。

またアンダーローン状態ということは、住宅に担保価値がある(第2抵当権者も配当を受けれる)わけですから、住宅を担保に入れて追加融資を受ける、という方法もあります。

これは結局、自転車操業のようになるので、上記の任意整理などと組み合わせる必要はあると思いますが、住宅ローンを差し引いてもまだ資産価値のある住宅を、担保に入れることで今より有利な融資条件を得られる可能性はあると思います。