過払い金請求で貸金業者は悪意の受益者にあたるのか?

過払い金は、過払い元本に対して5%の利息を上乗せした上で貸金業者に請求することが可能とされています(「過払い金は5%の利息付きで請求できる」)

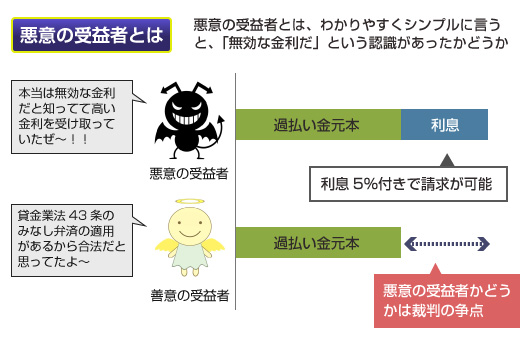

ただし、過払い金に対して5%の利息を付して請求するためには、要件として相手方の貸金業者が法律上の「悪意の受益者」にあたる必要があります。この「悪意の受益者」とは何なのでしょうか?

過払い金請求でさらに5%の利息を付して請求するためには、貸金業者が法律でいうところの「悪意の受益者」にあたらないといけないんだったよね(前回の記事)、この「悪意の受益者」ってどういう意味なのーっ?!

悪意の受益者っていうのは「不当利得」であることを知りながら利益を得ていた者のことを言うんだ。つまり過払い金の問題でいうと、利息制限法に違反している無効な利息だと知りつつ、受け取っていた者のことを「悪意の受益者」といんだね。

- 悪意の受益者は、不当利得に5%の利息を付けて返還義務がある

- 悪意の受益者とは利息制限法上の無効金利と知りつつ貸していた者

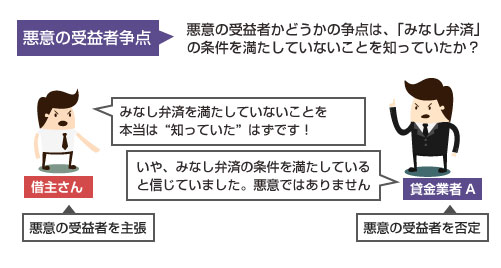

- 「みなし弁済」条項を満たしていない認識があったかどうかが争点

論点が長くなるため、先に結論を記しましょう。

平成19年の最高裁判決により、「特別な事情がない限り、原則として貸金業者は悪意の受益者と推定する」という判断が下されました。つまり結論からいうと、現在はほとんどの裁判において、貸金業者は「悪意の受益者」と推定され、5%の利息付きで過払い金を返還請求することが可能です。

【関連】 過払い金の無料相談ができる法務事務所アヴァンスとは?

“悪意の受益者”ってどういう意味なの?!

悪意の受益者とは、法律上の原因がない不当利得であることを知りつつ、利益を得た者のことを言います。つまり過払い金の問題にあてはめると、利息制限法に違反する無効金利であることを知りながら、利息を得ていた者を「悪意の受益者」といいます。

一般的に、私たちの日常会話で「悪意」というと、何だか凄く悪いことをしている人達のように聞こえますが、法律上の「悪意」というのは、そういう意味での悪意ではありません。単純に、不当利得であることを知っていた者(不当利得との認識があった者)を悪意の受益者といいます。

受け取った金利が、利息制限法上の無効金利であることを「知っていた」者のことを悪意の受益者といいます。しかし、この「知っていたかどうか」というのはどうやって判断されるものなのでしょうか? 単に「知っていた」「知らなかった」と主張するだけでは、いくらでも自分の都合のいいように主張できてしまいます。

この点に関しては、裁判では「みなし弁済」条項を”満たしていない”ことを認識していたかどうか、で判断されます。少し逆説的でわかりにくいと思いますが、順序立てて説明していきましょう。

第43条 貸金業者が業として行う金銭を目的とする消費貸借上の利息の契約に基づき、債務者が利息として任意に支払つた金銭の額が、同法第一条第一項 に定める利息の制限額を超える場合において、その支払が次の各号に該当するときは、当該超過部分の支払は、同項 の規定にかかわらず、有効な利息の債務の弁済とみなす。

(以下略)

※この旧貸金業法43条のみなし弁済条項は、2008年以降の改正貸金業法により撤廃されています。

2008年貸金業法の改正以前までは、43条に上記の「みなし弁済」条項があり、一定の条件を満たした場合、債務者が任意で支払った利息は(利息制限法の上限金利に違反していたとしても)有効である、という規程がありました。

そのため実際に、多くの貸金業者が、この「みなし弁済」条項を理由にして利息制限法に違反する高金利を堂々と取っていたことは、以前にもこちらの「そもそも過払い金請求って何?」でも詳しく解説したとおりです。

しかし、みなし弁済条項の適用には、かなり細かくて厳密なルールがたくさんあり、結論からいって貸金業者がこの「みなし弁済」を盾に高金利を正当化することは事実上、不可能になりました。 そのため論点は、「みなし弁済を満たしていないことを知っていたかどうか」に移ることになりました。

前述のように、最高裁のシティズ判決以降、ほとんどの貸金業者がみなし弁済の条件を満たしていないとの判断が下され、貸金業者側はみなし弁済を主張することが事実上、不可能になりました。

しかし次の争点として「みなし弁済の条件を満たしていないことを知っていたかどうか」が、悪意の受益者問題の争点になりはじめました。

これについて結論が出たのは、1つは平成19年7月13日最高裁判決、もう1つは平成23年12月1日最高裁判決です。

これらは要点だけをまとめると、「みなし弁済の条件を満たしていると認識するやむを得ない事情があったことを、貸金業者側が自分で示さない限りは、原則として悪意の受益者として推定する」という判断を下したことになります。

貸金業者が預金口座に返済の振込を受けた際に、貸金業法18条規定の領収書(通称:18条書面)を借主に発行していなかったことが理由で、”みなし弁済”の適用が認められなかった事例について、「18条書面の交付がなくても、”みなし弁済”の規定を満たすものと認識していた」と主張する貸金業者に対して、悪意の受益者の推定を覆す特別な事情があるとはいえない、として悪意の受益者を認めた判例。

平成23年12月1日 最高裁判決

貸金業者のリボ払いの貸付について、貸金業法17条1項で規定する書面(通称:17条書面)の記述に不備があったことが理由で、”みなし弁済”の適用が認められなかった事例について、みなし弁済の適用があると認識を有するに至ったやむをえない特段の事情があるとは言えない、として悪意の受益者を認めた判例。

みなし弁済の条件のなかで最も厳しい(多くの貸金業者が適用条件を満たせない)一番の理由は、上記の17条書面、18条書面についての記述や発行のルールです。

これらについて「交付当時は、この書面でみなし弁済が適用できると認識していた」という貸金業者側の主張は、それだけでは悪意の受益者の推定を覆すやむを得ない事業とは言えない、という判断を最高裁が下したのです。

ちなみに補足的に、みなし弁済の成立に必要な旧貸金業法の17条書面、18条書面の要件を記しておきます。これらの要件について、1つでも不備があれば、みなし弁済の主張は認められないことになります。

貸金業者は基本契約の締結時に、遅延なく内閣府令で定めるところの、以下の事項が明らかな書面を相手方に交付しなければならない。

(1)貸金業者の商号、名称又は氏名および住所

(2)契約年月日

(3)貸付の金額

(4)貸付の利率

(5)返済の方式

(6)返済期間および返済回数

(7)賠償額の予定(違約金を含む)に関する定めがあるときは、その内容

・・・(以下略)

貸金業法 18条書面 (受取証書の交付)

貸金業者は、借主から弁済を受けたときには、その都度、直ちに内閣府令で定めるところの、以下の事項を記載した書面を交付しなければならない。

(1)貸金業者の商号、名称又は氏名および住所

(2)契約年月日

(3)貸付けの金額

(4)受領金および利息、賠償額の予定に基づく賠償金又は元本への充当額

(5)受領年月日

・・・(以下略)

このような背景から、過払い金の問題においては「業者側が自身で”やむを得ない特段の事情”を示せない限りは、原則として”みなし弁済が適用できないという認識がありつつ高金利で貸付をしていた”と見なされ、つまり悪意の受益者であるという推定がされる」ことが一般になりました。

この最高裁判決まではアコム、プロミス、CFJなどをはじめ、「悪意の受益者ではない」として過払い金に付する5%の利息支払いを否定して争そう業者が多かったところ、今では裁判になれば高い確率で悪意の受益者が認められ、過払い金の発生時期から計算して5%の利息付きで請求が可能な判決が主流となっています。

もし過払い金が発生していなくても、任意整理で月々の借金の返済額を減らすことは可能です。過払い金がないか知りたい方、任意整理で借金がいくら減るか知りたい方は、「アヴァンス法務事務所」に無料で初回相談してみましょう。銀行カードなど金利が18%以下の方でも、任意整理なら相談できます。