借金が債権譲渡された場合は過払い金はどうなるの?!

レアケースではありますが、稀に消費者金融や信販会社が倒産することで、債権が他の金融業者に譲渡されることがあります。こういった場合に譲渡前の貸金業者に対して発生していた過払い金を、譲渡後の業者に請求できるのでしょうか?

- “債権譲渡”の場合、原則として過払い金の債務までは継承しない

- つまり、債権譲渡先の企業に譲渡前の過払い金は請求できない

- 債権譲渡後に発生した過払い金については当然、請求できる

そもそも”債権譲渡”って何? なぜ過払い金請求の争点になるの?

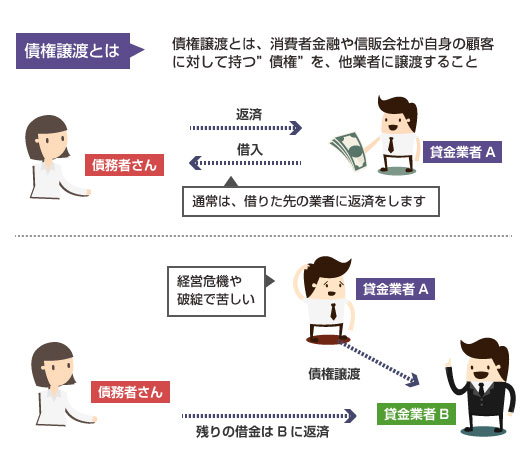

債権譲渡とは、貸金業者が別の業者に「借金の弁済を受ける権利」を譲ることです。主に経営が苦しくて資金に困っていたり、あるいは経営破綻してしまった企業が、顧客への貸付債権を一括で他企業に譲渡する場合に多いケースです。

この債権譲渡の具体的な事例としては、平成19年のサンライフからプロミスへの債権譲渡、平成19年のサンライフからプロミスへの債権譲渡、平成14年のマルフクのシティグループ(現CFJ)への債権譲渡、平成14年のタイヘイのアイク(現CFJ)への債権譲渡などが有名です。

例えば、2000年代にクオークローンから借金があり、2009年時点でまだ残債があった方は、(覚えているかわかりませんが)返済先がプロミスに切り替わっているはずです。

以下、他にも過払い金請求でよく話題になる債権譲渡の事案をまとめてみました。

平成14年 タイヘイ から アイク(CFJ)への債権譲渡

平成14年 マルフク から シティグループ(CFJ)への債権譲渡

平成18年 株式会社プライム から SBIイコールクレジットへの債権譲渡

平成19年 サンライフ から プロミスへの債権譲渡

平成19年 クオークローン から プロミスへの債権譲渡

貸金業者Aから貸金業者Bに債権が譲渡された場合、A社もB社も存続している場合は、A社で発生した過払い金はA社に、B社で発生した過払い金はB社に請求すれば何の問題も発生しないように思います。

しかしA社が倒産してA社からの過払い金の回収が困難になった場合はどうでしょうか?

実際に前述の事例はすべて、貸金業者Aが倒産または廃業に伴い債権譲渡を受けたケースです。「B社がA社の持っていた債権を継承したんだから、過払い金債務についても継承していると考えられるんじゃないの?」という発想のもと、A社に対して発生していた過払い金を、代わりにB社に請求できると考えられた時期がありました。

これが債権譲渡が過払い金請求に関わってくる理由です。

最高裁の判決により「過払い金は継承されない」という結論が!

しかしこれは結論からいうと、前述のように最高裁の判決により、「A社からB社に債権が譲渡されたからといって、A社からB社に過払い金債務までは当然には譲渡されない」という判例が下されました。「当然には譲渡されない」というのは、つまり事前に過払い金も譲渡する、という取り決めがない限りは譲渡されない、ということです。

この判決は、平成23年3月22日最高裁判決と、平成23年7月8日最高裁判決、および平成24年6月29日最高裁判決でそれぞれ示されています。

タイヘイから資産譲渡を受けたCFJ合同会社に対して、タイヘイで発生した過払い金をCFJに請求した事案での最高裁判決。「何が債権譲渡の対象となるかについては、合意(譲渡契約)の内容によるもので、契約上の地位が当然に移転するとはいえない」として、過払い金債務の継承を否定しました。

平成23年7月8日 最高裁判決

マルフクから資産譲渡を受けたCFJ合同会社に対して、マルフクで発生した過払い金をCFJに請求した事案での最高裁判決。同じく「資産譲渡のうち何が譲渡の対象になるかは、合意の内容いかんによるもので、貸主との契約上の地位(つまり過払い金債務)も当然に移転するとはいえない」として、過払い金債務の継承を否定しました。

平成24年6月29日 最高裁判決

クオークローンから債権譲渡を受けたプロミスに対して、クオークローン(現在クラヴィス:倒産)で発生した過払い金をプロミスに請求した事案での最高裁判決。前2つの最高裁判決を踏襲し、債権譲渡基本契約に「過払い金債務を特別に継承する旨の条項はなかった」として、過払い金債務の継承を否定しました。

つまり債権譲渡の事案においては、債権は債権、債務は債務、それぞれ別個のものとして譲渡が可能であり、譲渡契約で「過払い金債務も移転する」と定めていない限りは、過払い金債務については継承しない、ということです。

これが原則となったため、A社からB社に債権譲渡がなされた場合に、A社に対してのみ発生していた過払い金をB社に請求することは、事実上、不可能となりました。

ただしここで誤解しないでいただきたいのは、A社に対して発生した過払い金が請求できない、というだけで、直接、B社に対して譲渡後に発生した過払い金については、請求可能だということです。

ここでは主なパターンについて紹介しておきます。

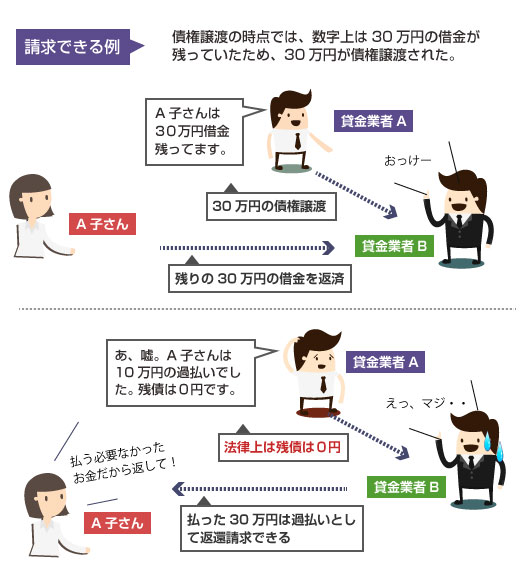

上図は、債権譲渡がされたものの、実はA社に対して10万円の過払い金が発生していたため、B社に譲渡された時点ではもう借金が残っていなかったケースです。

この場合は前述のように、A社に対して発生した過払い金10万円をB社に請求することはできません。しかし、B社に支払ってしまった30万円はB社に請求が可能です。

同様に、上図の30万円の債権譲渡のケースだと、以下のパターンが考えられます。

(2)譲渡時点で過払いが発生しており、譲渡された借金の法律上の債務額は0円だった場合 ⇒ B社に実際に支払った30万円は返還請求が可能

つまり、過払い金や債務額の計算そのものは、A社時代からの取引履歴をもとに合算して一連計算することが可能、ということで、債務額がリセットされるわけではありません。

A社の時代から通算した上で、B社に対して払い過ぎた金額は、B社に過払い金として請求が可能ということになります。

債権譲渡ではなく契約切替なら過払い金継承が認められる?!

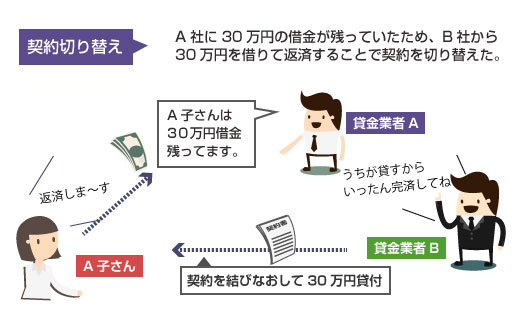

これは少しややこしい話になってしまいますが、債権譲渡ではなく、契約切り替えの場合には、過払い金の継承が認められる可能性があります。では、契約切り替えとは何でしょうか?

債権譲渡のケースでは、単にA社とB社の2社間で契約をして債権を譲渡するだけですが、契約切り替えのケースでは、A社に残っている借金を一度、B社から借りて全額を完済し、その後B社に対して返済する契約のことです。おまとめローンとかに近い考え方ですね。

具体的には、クオークローンからプロミスへの契約切り替えの事案があります。クオークローンは、破綻前に一部の債権を「債権譲渡」で、また一部の債権を「契約切り替え」で、それぞれプロミスに譲渡しています(詳細はこちらの記事)。

こういったケースでは、平成23年9月30日の最高裁判決で、「(いくつかの事情のもとにおいては)債権を継承するにとどまらず、債務についても全て引き受ける旨を合意したと解するのが相当」として過払い金債務の継承を認めました。

つまり、A社に対して過払い金10万円が発生していた先ほどの例でいうと、「契約切り替え」の事案では、B社に支払った30万円とあわせて合計40万円を過払い金として請求可能だ、ということになります。

もし過払い金が発生していなくても、任意整理で月々の借金の返済額を減らすことは可能です。過払い金がないか知りたい方、任意整理で借金がいくら減るか知りたい方は、「アヴァンス法務事務所」に無料で初回相談してみましょう。銀行カードなど金利が18%以下の方でも、任意整理なら相談できます。