自己破産しても住宅ローン付きの自宅を残す方法はある?

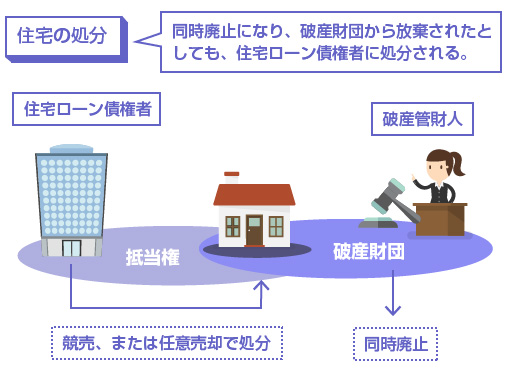

最初に結論からいうと、住宅ローンの有無に関わらず自己破産手続きで住宅を残すことはできません。既に住宅ローンを完済している持ち家の場合には、管財事件となり破産管財人により自宅が差押えられます。逆に多額の住宅ローンが残っている場合には、実質的な家の資産価値が0と判断されて同時廃止になる可能性がありますが、その場合でも、住宅ローン債権者によって、抵当権が行使されて処分されるのが通常です。

あとは住宅ローン債権者さえ納得してくれればいいわけでしょ?

- 住宅ローンの有無に関わらず、自己破産で住宅を残すことは原則できない

- 住宅ローンを完済してる場合、または残額が少ない場合は管財事件になる

- 住宅ローンが(家の評価額の)1.5倍以上残ってい場合は同時廃止になる

- どちらにしても、住宅ローン債権者に自宅を差押えて強制競売にされる

- ただし個人再生手続きなら、住宅ローン付きの自宅を守れる可能性がある

- 任意売却で親族に買い取って貰う方法もあるが、住宅ローンは組めない

債務整理であなたの借金がいくら減るのか無料診断してみよう

1.自己破産で住宅ローンがあっても同時廃止になるケース

2.自己破産に関係なく、金融機関はいつでも抵当権を行使できる

3.個人再生手続きだと住宅ローン付きの自宅を守れる可能性がある?

4.その他に自己破産後も自宅に住み続ける方法はある?

5.奥さんと共有名義の住宅で夫のみ自己破産する場合

自己破産で住宅ローンがあっても同時廃止になるケース

自己破産では、一定額以上の資産を持っている場合には「管財事件」になるのが原則です。

例えば、20万円以上の査定額の車を持っていたり、高額な保険の解約返戻金がある場合、裁判所によって選任された破産管財人がそれらの財産を調査し、必要に応じて換価(換金)処分して一般債権者に分配します。この財産の差押えや配当のための手続きが「管財手続き」です。

自宅(マイホーム)を所有している場合は、それこそ車とは比較にならないほど高額な財産なので、当然、破産管財人が選任されて、管財事件になるのが大原則です。

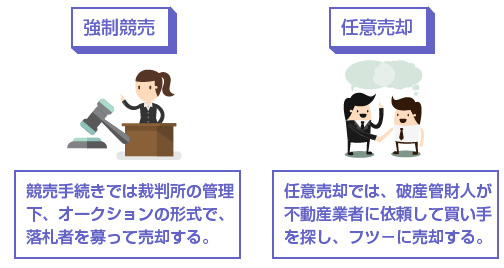

管財事件になれば、破産管財人によって住宅は競売にかけられるか、任意売却によって売却処分されることになります。

競売というのは、裁判所の管轄の下で落札者を募って住宅を売却処分する手続きのことです。任意売却とは、裁判所ではなく民間の不動産仲介業者などを通じて一般市場でフツーに売却することです。

法律上は競売になるのが原則ですが、実務では任意売却の方が処分にかかる期間が短いため、抵当権者と裁判所の許可を得て、破産管財人が任意売却をすることもあります(破産法78条2項)。

どちらにしても破産者には1円も入ってきませんし、ここではあまり関係ないので詳しくは解説しません。破産管財人の任意売却手続きについて、気になる方は以下の記事を参考にしてください。

いずれにしても、管財事件になれば、自宅は破産管財人(裁判所)によって差押えられて換価処分されることになります。

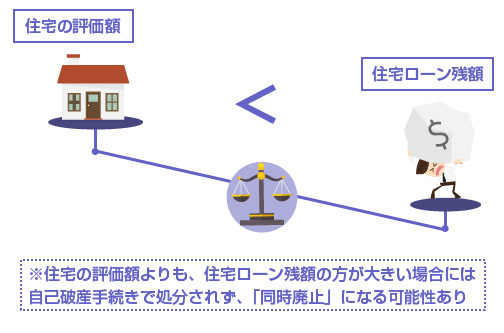

しかし一方で、住宅ローンの負債がたくさん残っていて破産手続きで換価処分をしても意味がない場合(一般債権者のための配当金が捻出できない場合)には同時廃止になる可能性があります。

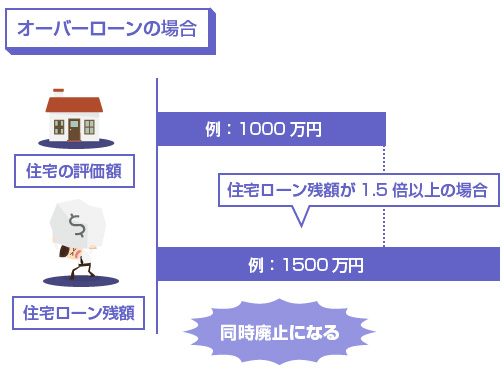

このように、住宅の時価(売却可能額)よりも住宅ローン負債の残額の方が上回っている状態のことを「オーバーローン」といいます。では具体的にいくら以上のオーバーローンであれば、自己破産手続きで同時廃止になるのでしょうか?

これは裁判所によっても微妙に異なりますが、大体、不動産業者が鑑定した「査定額」の1.5倍以上、住宅ローン債務が残っている場合は、資産として見なされません。

例えば、大阪地裁と東京地裁ではそれぞれ以下のような運用になります。(住宅の他に、車などの財産が何もない場合の話です。)

(1)住宅ローンの残額が、住宅の固定資産税評価額の2倍以上残っている場合

(2)住宅ローンの残額が、住宅の査定額(不動産業者の見積もり)の1.5倍以上残っている場合

東京地裁で「同時廃止」になる基準

(1)住宅ローンの残額が、住宅の査定額(不動産業者の見積もり)の1.5倍以上残っている場合

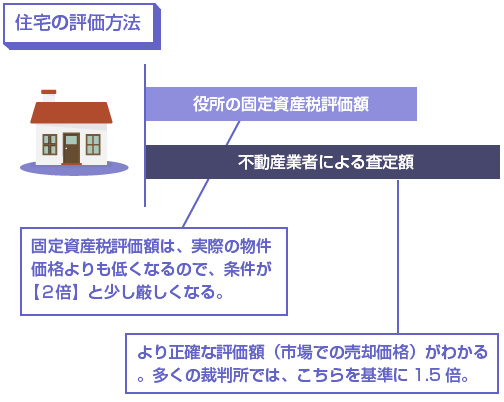

固定資産税評価額とは、市町村が税金(固定資産税)の計算のために用いる不動産の評価額のことです。

市町村の役所で、「固定資産評価証明書」を取得すれば簡単にわかるので便利ですが、実際の時価(市場での実勢価格)よりはかなり低く見積もられるケースが多いです。

そのため大阪地裁では、固定資産税評価額を用いる場合は「住宅ローン残額が、家の評価額の2倍以上残っている場合」のみ、資産価値をゼロと判断しています。固定資産税評価額の1.5倍~2倍の場合には、不動産業者による査定書が必要です。

一方、東京地裁の場合は、固定資産評価額を基準とした判断は行っていないため、民間の不動産業者に依頼して、複数の業者による査定書を提出する必要があります。

その他の全国の裁判所でも、おおむね自宅の評価額(不動産業者の査定額)を基準として、その1.5倍以上の住宅ローン債務が残っている場合は「資産価値なし」として同時廃止にする運用がされています。

このように住宅を保有している場合でも、その価値を上回る住宅ローン(負債)が残っている場合には、自己破産手続きでは自宅が処分されないケースもあります。

しかしこれは、あくまで「自己破産手続きでは処分されない」だけであり、住宅に住み続けることができるわけではありません。結局は住宅ローン債権者によって自宅は処分されます。

住宅ローンには必ず金融機関による抵当権が設定されており、住宅ローンが返済できなくなった場合には、住宅ローン債権者は住宅を競売にかけて売却することで残債を回収する権利があります。

このように金融機関は、あらかじめ住宅を担保に取った上でお金を貸しているわけですが、この担保権による回収の権利は、自己破産手続きよりも優先されます。

つまり裁判所がオーバーローンの住宅を「資産価値なし」と判断するのは、本当に住宅そのものに価値がないからではなく、既に住宅ローン債権者に担保に取られているから「わざわざ破産手続きの中で処分する意味がない」と判断しているだけ、なのです。

自己破産に関係なく、金融機関は抵当権を行使できる

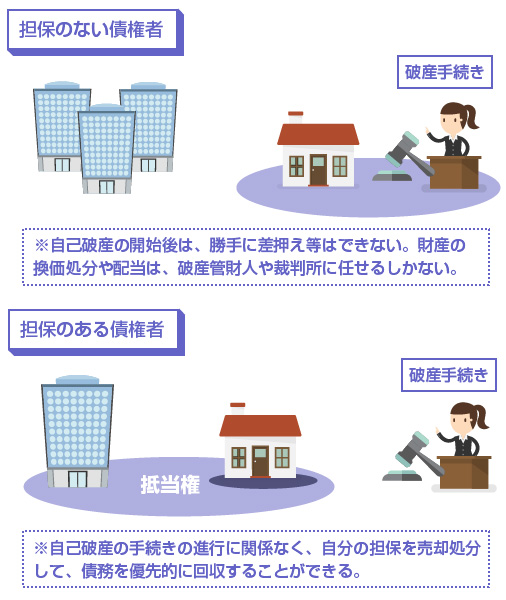

そもそも住宅ローン債権者のように担保権を持っている債権者は、自己破産手続きに関係なく、いつでも自分の担保から借金を回収することができます。

債務者が自己破産をした場合、担保を持っていない一般の債権者は何もすることができず、破産管財人(裁判所)から配当が出るのを指をくわえて待っていることしかできません。自己破産手続きの流れを無視して、各自が勝手に財産を差押えたり訴訟することはできません。

しかし、住宅ローンのように自宅に抵当権を設定してお金を貸している金融機関は、その返済が滞った際には、自己破産手続きに関係なく、(裁判所の許可がなくても)勝手に自宅を競売にかけることができるのです。

こういった権利のことを「別除権」といいます。

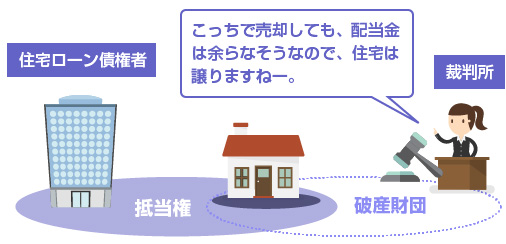

査定額が1000万円の住宅に対して、住宅ローン残債が1100万円程度であれば、もしかすると競売でラッキーで高く落札されれば、他の債権者にも少し配当が出る可能性はあります。

しかし査定額が1000万円の住宅に対して住宅ローンが1500万円以上残っているのであれば、どう転んでも1円も配当がでない(全額を住宅ローン債権者に持っていかれている)のは明らかです。

こういった場合には、裁判所はさっさと諦めて「どうぞ、別除権を行使して自宅を処分してください」ということで、破産手続きからは住宅を放棄するのです。

そのため、破産手続き上は「資産価値なし」と判断されて同時廃止になることはありますが、それは住宅ローン債権者である金融機関に処分を譲っただけであり、自宅の処分を免れたわけではないのです。

ちなみに、ここでは代表的な例として住宅ローンだけを挙げていますが、他にも「不動産担保ローン」や、「事業資金の融資」などで自宅を担保に取られている(抵当権が設定されている)場合も全く同じです。

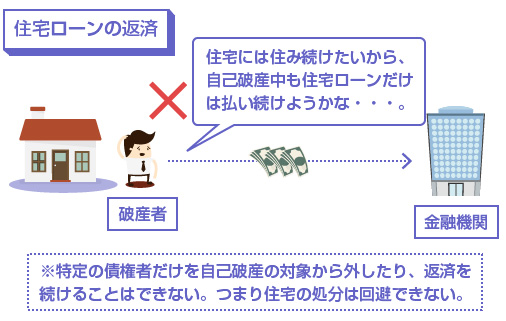

自己破産手続きのなかで自宅が処分されないのであれば、あとは住宅ローン債権者である金融機関さえ、必死に説得して「住宅を処分しない」と言ってくれれば自宅を守れるのではないか?、と考える方もいます。

つまり「住宅ローンだけは今まで通り払い続けるから、住宅は処分しないでほしい」ということです。しかし当然ながら、自己破産手続きにおいては、それはできません。

なぜなら自己破産手続きでは、必ず全ての債権を自己破産の対象とする必要があり、特定の債権者だけに返済を続けることはできないからです。

住宅ローン債権者だけを敢えて自己破産の対象から外したり、住宅ローンだけ特別扱いして返済を続けていると、免責不許可事由となり、他の借金も免責されなくなる可能性があります。

また実務上も、自己破産手続きの開始決定(破産宣告)がされると、同時に保証会社による代位弁済がされて期限の利益を喪失しますので、住宅ローン契約は続けることができません。

住宅ローン債務者が破産した時点で、保証会社が残りのローンを一括で銀行に返済して債権を引き継ぐ、という保証契約になっています。

そのため破産手続きが開始すると、もう住宅ローンの債権者は銀行ではなくなるのです。あとは保証会社が淡々と自宅を競売にかけて、債務を回収するだけなので、住宅ローンの継続や返済について交渉する余地はなくなります。

個人再生手続きだと住宅を守れる可能性がある?

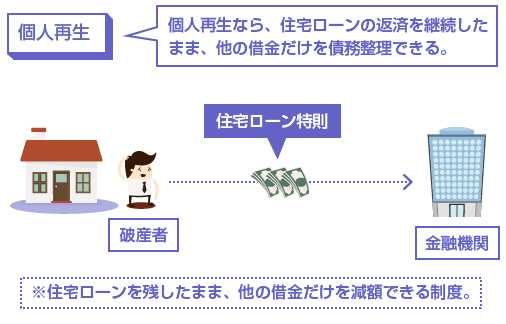

上記のように自己破産手続きでは、自宅を守ることはできません。しかし個人再生手続きであれば、住宅ローン付きの自宅を残すことができる可能性があります。

個人再生手続きには、住宅ローン特則という制度があり、一定の条件を満たせば自宅を保有し続けることが認められます。

もちろん当たり前ですが、住宅ローンの返済は続けなければいけません。かつ、他の借金についても一定額(およそ5分の1程度)は返済義務が残ります。その代わり、自己破産のように強制的に自宅が処分されることはありません。

詳しくは、以下の記事にまとめているので読んでください。

個人再生は、住宅ローン付きの自宅を守るためにある手続きといっても過言ではありません。

経済的なメリットだけでいえば、住宅ローン特則を利用しないのであれば、個人再生手続きを選択する意味はほとんどないからです(「住宅を守れる」という点以外でいえば、自己破産の方がメリットがあります。)

保証会社の代位弁済後でも大丈夫

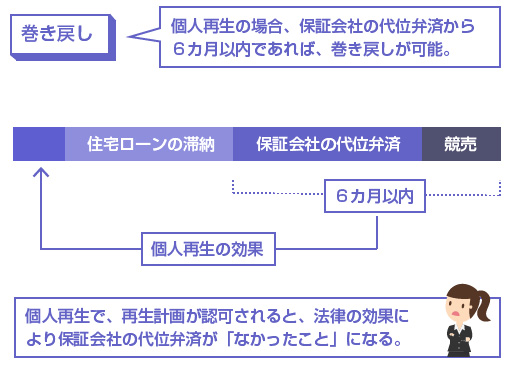

また既に保証会社によって代位弁済がされている場合であっても、個人再生手続きであれば「巻き戻し」により、保証会社による代位弁済をなかったことにすることができる可能性があります。

とはいえ、個人再生を利用するためには、一定以上の収入があること、定職についている(または付く予定がある)こと、などが条件となっており、人によっては利用できない場合もありますので注意が必要です。

その他に自己破産後も住宅に住み続ける方法はある?

自己破産手続きでは、本人名義の自宅は必ず処分されますので、自分の名義のまま住宅に住み続けることは絶対に不可能です。

ですが「どうしても絶対にその自宅に住み続けたい」ということであれば、あまり現実的ではありませんが、「親族や親子に買い取って貰って、その住宅を賃貸で借りて住む」という方法があります。

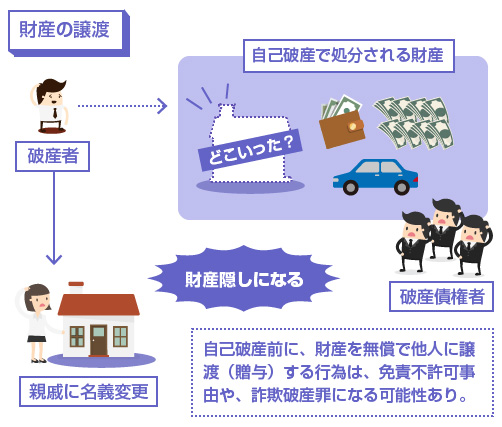

自宅を「名義変更する」というとたまに誤解される方がいますが、自己破産前に親族に自宅を譲渡(贈与)して名義変更する行為は犯罪です。絶対にやってはいけません。

自己破産前の名義変更は、「財産隠し」にあたる行為です。裁判所にバレれば当然、譲渡そのものが否認されますし、免責不許可事由にもなります。また自己破産後に発覚した場合には、詐欺破産罪となり罰金や懲役の可能性もあります。

このように譲渡や贈与による名義変更は、「債権者に損をさせる行為」なので法律上も認められません。

適正な市場価格での売買であれば、自己破産前に親族に売却しても大丈夫ですが、金額に疑義があれば裁判所に否認される可能性もありますので、できれば自己破産の開始後の方が安心かもしれません。

その場合は親子や親族が、破産管財人から任意売却で買い取るかたちになります。

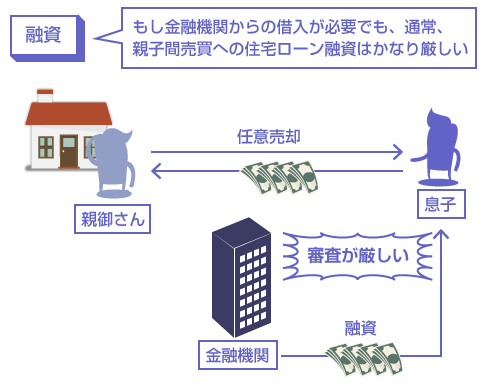

破産者の親族に適正価格で住宅を買い取って貰って、賃貸で住宅を借りるかたちであれば、住み続けることは可能だと説明しました。しかしこれが「現実的ではない」のには理由があります。

親族間売買の場合、通常は金融機関に住宅ローンを組ませて貰えないからです。この辺りの親子間売買や、親族間売買の難しさについては、以下の記事で詳しく解説しています。

現金で一括で用意できるなら問題ないのですが、自宅を現金で買い取ってくれるような親族がいる方は稀でしょう。そもそも、そんなにお金を持っていて、かつ協力的な親族がいるのであれば、フツ-は自己破産しなければならない状態に陥っていない筈です。

また、たまに「第三者に売却してリースバックすれば、住み続けることは可能」と言っている業者やサイトもありますが、ほとんどが契約を獲得するための誇張表現です。

実際には、破産者がリースバック契約を締結して、持ち家に住み続けるなんてことは不可能です。そもそもオーバーローンの場合には、リースバック契約は締結できないケースが大半です。

まだ「親や息子に買い取って貰う」「配偶者(奥さん)の親に買い取って貰う」といった、親戚や親族に売却する方法のほうが現実味があるでしょう。

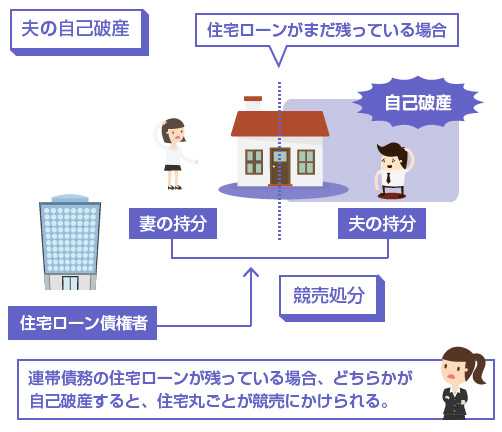

これも現実的には、非常によくあるケースですね。妻と夫の連帯債務(またはペアローン)の住宅で、夫だけが自己破産するパターンです。

住宅ローンが残っていない場合

住宅ローンが残っていない場合は、奥さんと旦那さんが共有名義の住宅であれば、自己破産で処分対象となるのは夫の持分だけです。奥さんの持分まで差押えられることはありません。そのため、奥さんが夫の持分を買い取ることができるなら、住宅に住み続けることは可能です。

ただし夫の持分を買い取ることができない場合は、競売により、夫の持分が全く関係ない他人に落札されてしまう可能性があります。

住宅ローンが残っている場合

住宅ローンが残っている場合は、夫が自己破産した時点で、金融機関は夫と妻の持分の両方を競売にかけて処分しますので、やはり自宅を残すことはできません。

この辺りも詳しく説明すると長くなるので、過去に別の記事にまとめています。参考にしてください。

いずれにしても、よほどの例外ケースでない限り、「自己破産手続きで自宅を残すことは不可能」だと思っておいた方がいいです。

長く住みなれた家を手放すのは不安かもしれませんが、近年は人口減少により空き家も増えていますので、手頃な賃貸物件を探すのはさほど難しくありません。せっかく自己破産で借金がチャラになるわけですから、スッパリ負債は整理して、前向きに新しい生活を模索しましょう。

閉じる