預金や給与、住宅の仮差押えの方法と手順まとめ

預金や給与、不動産を強制執行で差押えるためには、裁判で相手に勝訴して確定判決を得る必要があります。しかし、訴訟での争いは平均で半年以上かかります。せっかく勝訴判決を取っても、訴訟している間に財産を隠されたり処分されたら意味がありません。そこで、日本の司法制度では、訴訟が決着する前に目的の財産を勝手に処分できないように「仮に差押える」ことが認められています。これを仮差押えといいます。

よく「相手の財産を仮差押えする」っていう言葉を聞くんだけど、仮差押えと本差押え(強制執行)では何が違うのー? 仮差押えをするとどんなメリットがあるのかな?

ちなみに仮差押えができる財産に決まりはあるの? 例えば、不動産の仮差押えはできるけど、給与の仮差押えはできない・・・とか。あと、仮差押えを申し立てるには、高額な担保金が必要って本当?

- 仮差押えは民事保全手続き、差押えは強制執行手続き、である

- 仮差押えをした後は、原則、本訴訟を提起する。仮差押えだけするのは無理

- 仮差押えは銀行預金、車(動産)、給与、不動産、どれでも対象にできる

- 仮差押えをするには、仮差押える財産の1~3割相当の担保金の提供が必要

- 手続きは早ければ1週間。債権者の提出資料と裁判官面接だけで進められる

1.仮差押えが裁判所に認められると、どんな効果があるの?

2.仮差押えでは「債権の存在」と「保全の必要性」の疎明が必要

3.仮差押えをするには、担保として裁判所への供託金が必要

4.担保金として供託したお金は最終的にどうなるのか?

5.仮差押えを裁判所に申立ててから仮差押決定までの流れ

6.仮差押えの申立てに必要な書類

裁判をする間、相手の財産を保全する「仮差押え」とは?

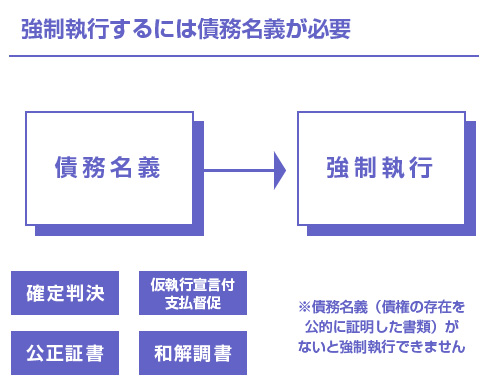

強制執行をするためには、「債務名義」という種類の書面が必要です。例えば、公証役場で作成する公正証書や、民事調停で作成する調停調書など、債権の存在と金額が客観的に証明できる書面がなければ強制執行はできません。

上記のような書面がない場合は、まず裁判所に訴訟を提起して確定判決を得なければなりません。この手順については、以下の記事でも詳しく解説しました。

ところが実際に裁判をするとなると、やはり相当の時間が必要になります。

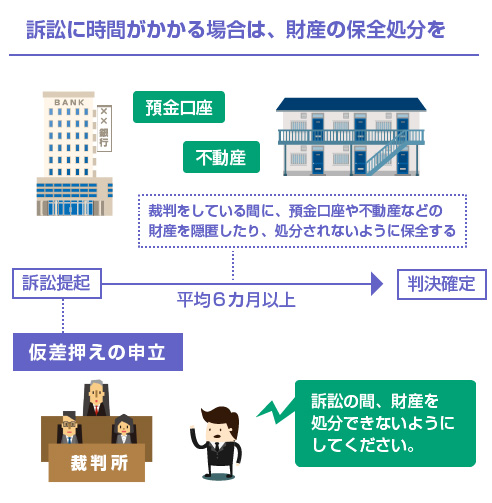

裁判をしている間に、銀行口座から預金を引き出されて別口座に移されてしまったり、不動産を親族に譲渡(名義変更)されてしまうと、せっかく訴訟で債務名義を取っても、差押えをすることができなくなってしまいます。

そのため、裁判の判決が出るまでの間、「相手が財産を隠したり、処分したり、移動させたりできないようにしておく手続き」が必要になります。これを財産の民事保全手続きといいます。

「仮差押え」と「仮処分」の違いは?

民事保全手続きには、「仮差押え」と「仮処分」の2つがあります。この2つは名前は聞いたことはあるものの、違いがよくわからない、という方も多いのではないでしょうか。

違いは簡単で、金銭債権(相手に「×××万円を支払え」という請求権)のための保全処分のことを仮差押えといいます。金銭債権以外の権利(相手に「不動産を引き渡せ」という請求権など)のための保全処分のことを仮処分といいます。

| 仮差押え | 金銭債権の執行を保全する手続き。貸金返還請求や、売掛金回収、損害賠償請求、慰謝料請求など。 |

|---|---|

| 仮処分 | 金銭債権以外の執行を保全する手続き。不動産の明渡し請求や、不動産の所有権移転登記の請求など。 |

| 仮差押え |

|---|

| 金銭債権の執行を保全する手続き。貸金返還請求や、売掛金回収、損害賠償請求、慰謝料請求など。 |

| 仮処分 |

| 金銭債権以外の執行を保全する手続き。不動産の明渡し請求や、不動産の所有権移転登記の請求など。 |

例えば、「貸したお金を返してくれ」という訴訟をする場合で、訴訟をしている間に相手の銀行口座を差押えたい、という場合は「仮差押え」になります。(仮差押える財産の種類は関係ありません。不動産でも給与でも車でも、仮差押えは可能です)

一方、「相手が購入した不動産の所有権の移転に応じてくれない」など、所有権移転登記を求めて訴訟をする場合で、訴訟をしている間に不動産を譲渡されたりしないように登記を保全したい、という場合は「仮処分」になります。

この記事では、以下「仮差押え」についてのみ説明します。

仮差押えを裁判所に申し立てて、これが認められるとどのような効果があるのでしょうか?

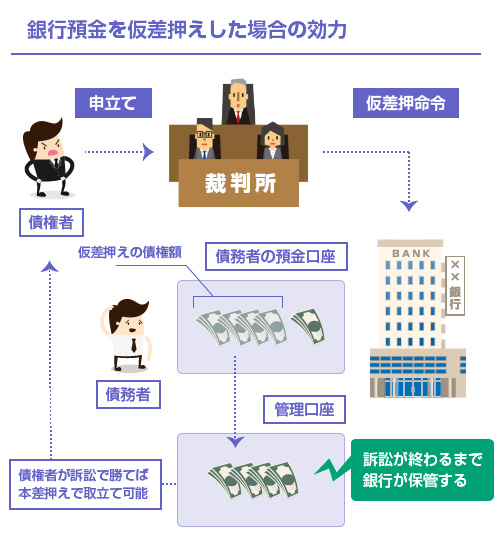

まず仮差押えの対象が「銀行預金」「給与」などの債権の場合は、裁判所からの仮差押命令により、「第三債務者から債務者への弁済が禁止」されます。

1.債権に対する仮差押えの執行は、保全執行裁判所が第三債務者に対し債務者への弁済を禁止する命令を発する方法により行う。(民事保全法50条)

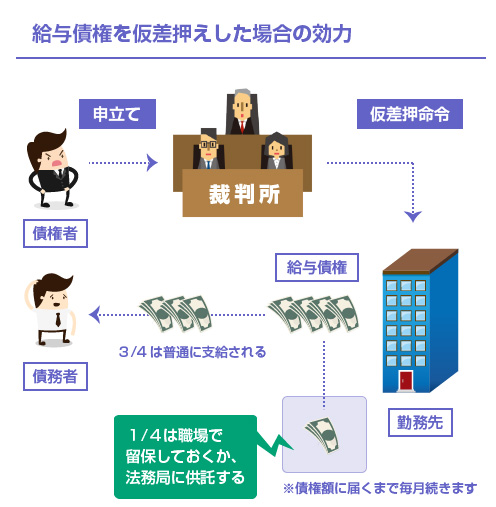

例えば、銀行預金の仮差押えであれば、債務者は預金を引き出すことができなくなります。給与の仮差押えであれば、(社会保険料や所得税を控除した)手取り額面の4分の1相当が受け取れなくなります。

銀行預金の場合

銀行預金の場合は、債権者の仮差押えの申立てが認められると、裁判所から銀行に「仮差押決定正本」が送達されます。

裁判所から銀行に届けられる仮差押命令の書面は、以下のような内容です。

仮差押命令決定書に記載されている内容の例(※クリックタップで開閉)

銀行は裁判所からの仮差押命令が届いた時点で、仮差押債権目録に記載されている金額を、預金口座から引き落として別の管理口座に移します。

例えば、仮差押えの請求額が50万円であれば、預金口座から50万円が引き落とされますので、債務者はその預金を引き出すことができなくなります。もちろん仮差押えは「仮に差押えているだけ」なので、裁判の決着がつくまでは債権者には支払われません。

なお、銀行預金の仮差押えをするためには、「銀行名」と「支店名」「口座名義」(名前)が特定できている必要があります。特に大手銀行の場合は、支店名がわからなければ仮差押えはできません。これについては以下の記事を参考に。

ちなみに裁判所からの仮差押命令の送達は、銀行側と債務者側の両方にされますが、実務上は銀行側に少しだけ早く届くように手配されます。これは、債務者側に先に届けてしまうと、銀行側に仮差押命令が届く前に預金を全額引き出されてしまい、仮差押えの意味がなくなるからです。

給与債権の場合

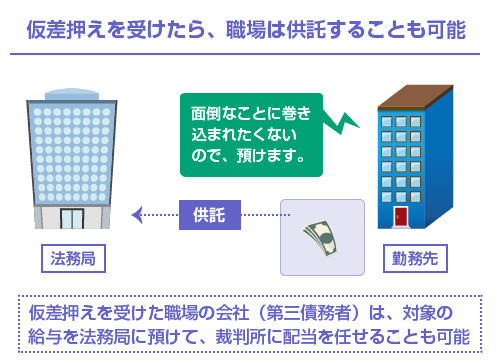

給与債権の場合は、仮差押えが認められると、裁判所から職場に「仮差押決定正本」が送達されます。

給与債権のうち4分の3に相当する金額は差押えが禁止されていますので、仮差押えができるのは額面の4分の1だけです。この4分に1に相当する部分は、職場は債務者に給与として支払うことが禁止されますので、その分は社内で留保されることになります。

職場内で留保されている仮差押分の給与は、裁判で判決が確定すれば本差押えとなり、債権者に取立権が発生します。判決が確定するまでは、債権者は支払いを受けることはできません。

また、会社側が「ずっと給与の仮差押分を自社で保管したり債権者に渡す手続きをしたくない」という場合は、法務局に供託する(預けて裁判所に配当を任せる)こともできます。これを 権利供託※といいます。

なお銀行預金の場合と同様、給与の仮差押えをするためには、債権者が自分で相手の勤務先を特定しなければなりません。

勤務先に心当たりがある場合は、直接、電話して確認してもいいです(ただし、プライバシー侵害にならないよう余計なことは喋らない方がいいです)し、弁護士に依頼して弁護士会照会をかける方法もあります。心当たりがない場合は、民間の調査会社などに委託することになります。

不動産の場合

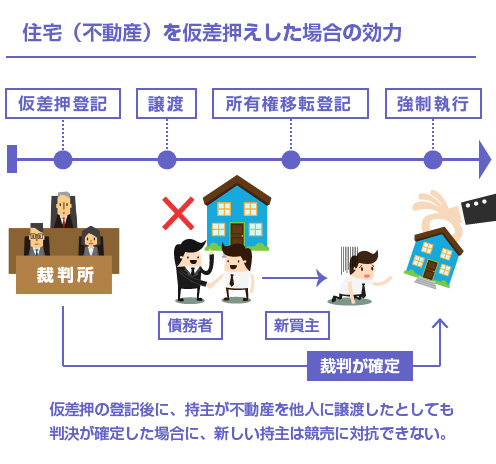

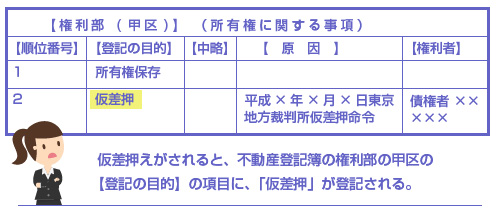

住宅などの不動産の仮差押えの場合は、仮差押えの申立てが裁判所に認められると、裁判所書記官が法務局に「仮差押えの登記」を嘱託します。(嘱託とは、簡単にいうと仕事を依頼することです)

つまり不動産登記簿に「仮差押え」の登記をする、というのが、不動産の仮差押え処分になります。

1.不動産に対する仮差押えの執行は、仮差押えの登記をする方法または強制管理の方法により行う。これらの方法は、併用することができる。(民事保全法47条)

仮差押えの段階では、債務者が住宅を追い出されることもありませんし、日々の生活にも影響はありません。ただ登記簿に「仮差押え」の文字が載るだけです。

しかし仮差押えの登記がされていると、相手はその不動産を譲渡したり売却することができなくなります。

正確にいうと売却したり譲渡したりして所有権移転の登記をすることは可能ですが、もし裁判で判決が確定すると、仮差押えよりも後にされた登記は仮差押えをした債権者に対抗することができなくなります。

例えば、5月に仮差押えの登記がされて、7月にその住宅が他人に売却されてしまい、所有権移転の登記がされたとします。しかし9月に裁判の争いで債権者が勝訴して判決が確定すると、債権者は7月に購入した第三者を無視して住宅を競売にかけることができるのです。

そのため実際には、仮差押えの登記がされている不動産をわざわざ好きこのんで買う人もいません。仮差押登記とは、いわば「強制競売の予約」のようなものなので、裁判中に不動産を譲渡したり売却することを阻止することができるのです。

ちなみに不動産の仮差押えがされると、不動産登記簿には以下のような登記がされることになります。

なお預金、給与の場合と同様、仮差押えの対象とする不動産は自分で特定する必要があります。ただし不動産の場合は、住所地さえわかれば誰でも「登記簿謄本」が取れますので、比較的、財産の特定は簡単です。

相手が持ち家に居住している場合は、相手の住所地の登記簿謄本をそのまま取ればいいことになります。また仮差押の申立人の場合は、他人の住宅であっても「固定資産評価証明書」を取ることができますので、およその住宅の評価額もわかります。

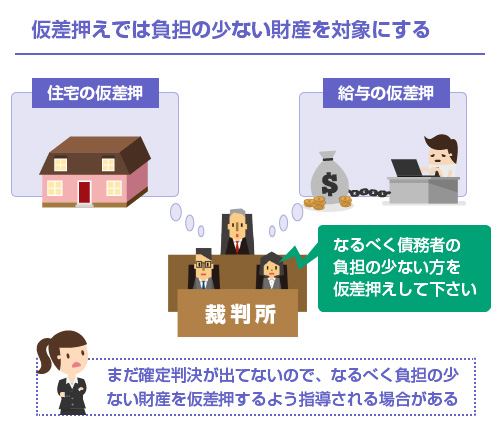

このように、銀行預金、給与、不動産のいずれも法的に仮差押えの対象とすることは可能です。ただし仮差押えはあくまで「裁判で決着がつくまで財産を保全する手続き」に過ぎません。

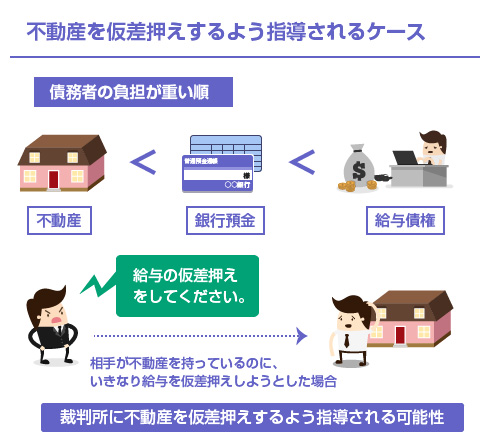

そのため、出来る限り債務者への負担が少ない財産を差押えるよう裁判所から指導されることがあります。仮差押えの段階では、まだ債務者に支払義務があると確定したわけではないからです。

裁判の判決が出る前なので、もしかすると債権者の方が間違っていて、不当に相手の財産を仮差押えしている可能性もあります。

なので、申立先の裁判所によっては、債務者が複数の財産を持っている場合に(1)不動産(2)銀行預金(3)給与債権、の優先順位で仮差押えの対象とするよう、指導される可能性があります。

特に不動産の仮差押えは債務者の日常生活へのダメージが最も少なく、かつ居住用のマイホームの場合は財産の特定も容易なので、「まず仮差押えができる不動産がないか?」を確認したかどうか、を聞かれることがあります。

例えば、もし仮差押えの債権額が300万円で、仮差押えの対象となる不動産の余剰価値が600万円であれば、「不動産を無視していきなり給与債権を仮差押えする」ということは認められない場合があるということです。

ただし、その不動産に他の債権者による1000万円分の抵当権(住宅ローン残債など)が付いていて、余剰価値がない場合は、銀行預金や給与債権を仮差押えできます。

いずれにしても、給与の仮差押えは最も債務者へのダメージが多く、最悪、勤務先での信用問題や解雇等に発展する可能性もあるため、裁判所も給与の仮差押えについてはやや慎重になる傾向があります。

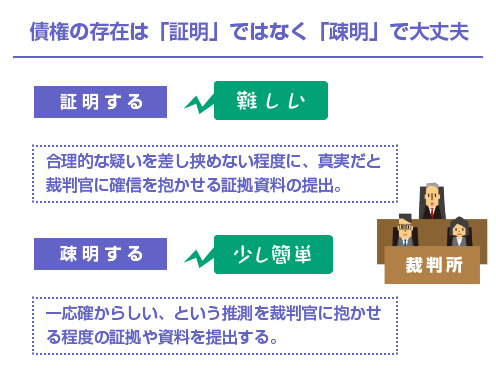

仮差押えをするためには、裁判所に(1)債権がいくら存在するのか?(2)どうして仮差押えをする必要があるのか?の2点を疎明しなければならない、とされています。

仮差押えをするための要件

- 被保全債権の存在・・・債権は本当に存在する?いくら存在する?

- 保全の必要性・・・なぜ財産の保全が必要なの?

「疎明」というのは法律用語なのであまり聞き馴染みがないかもしれませんが、「一応確からしいと推測できるような証拠や資料を示すこと」をいいます。「証明」ほど確実な証拠ではなくてもいいですが、ある程度、十分な説得力のある資料や証拠がなければ「疎明」にはなりません。

債権の存在の疎明

仮差押えの手続きは、前述のように「債務者が財産を隠したり処分してしまう前に、保全する手続き」ですから、迅速に行われなければ意味がありません。また事前に相手に確認を取ったりすることもできません。

そのため、仮差押えの段階で債権の存在を「証明する」ことは難しいことも多いです。そもそも証明するために今から裁判で争うわけですから、その前段階である仮差押えで、「債権の存在を証明しろ」と言われても困ってしまいます。

そこで仮差押えの要件としては、債権の存在は「証明」ではなく「疎明」で十分とされています。

つまり契約書、請求書、和解書、内容証明郵便など、ある程度、客観的に債権の存在を確認できる、確かだと推測できる証拠資料を提出できれば大丈夫です。

裁判所の和解調書や公正証書ほど厳格な証拠は不要です。ただし口約束だけを根拠に他人の財産を仮差押えすることは許されません。

保全の必要性

仮差押えをするためには、単に「債権が存在する」ということの証拠を示すだけでなく、「なぜ仮差押えをしないといけないのか?」(保全の必要性)も説明しなければなりません。

要は「仮差押えをしないと、裁判をしている間に財産がなくなってしまう可能性がある」ということを、裁判所に説明しなければならないということです。

例えば、以下、裁判所のページにある「保全の必要性」の記載例を引用しておきます。

仮差押命令申立ての「保全の必要性」の記載例(※クリックタップで開閉)

大体は上記のように、「不動産など他に仮差押えの対象とする財産がない(見つからない)」ことの疎明や、「他にも借金がある」「生活状況等からいつ財産が処分されるかわからない」ために債権保全の必要があるといったことの説明が中心になることが多いです。

仮差押えをするには担保として裁判所への供託金が必要

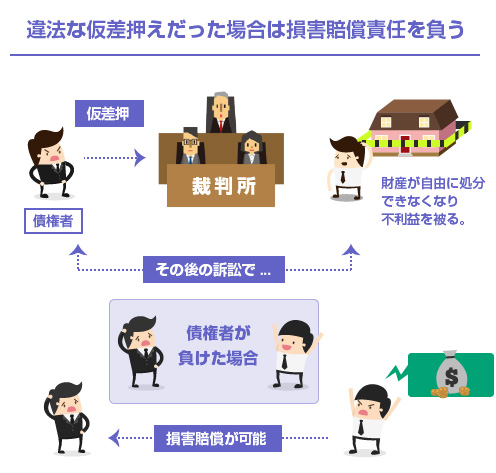

仮差押えは、前述のように「まだ裁判で確定していない請求権」について、先に財産を保全する(処分できないようにする)手続きです。

しかも仮差押えは、債務者に事前に察知されて財産を隠されてしまうと意味がないため、通常、債務者への審尋(聞き取り)は一切なしに、債権者の言い分だけをもとに突然おこなわれます。

もし裁判の結果、仮差押えの根拠となる請求権が「存在しなかった」「間違っていた」ということになった場合、債務者は理不尽に自分の財産を差押えられて損害を受けることになります。

そのため、もし仮差押えが不当(違法)なものだった場合は、逆に、債務者は債権者に対して損害賠償請求をすることが可能になります。

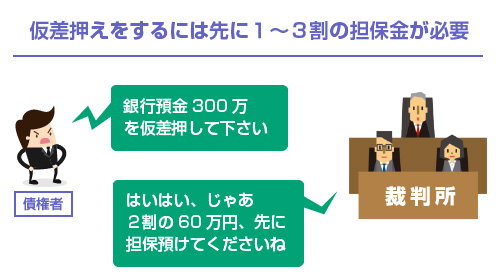

「もし仮差押えが間違っていた場合の損害賠償」のために、債権者は、裁判所に仮差押えを申し立てる段階で、先に裁判所に担保金を預けておく決まりとなっています。(正確にいうと、法務局の供託所に預けます。これを供託金といいます)

この担保の金額は、裁判官が裁量で決めていいことになっているため、決まった金額はありません。ただし目安としては、大体、仮差押えをする財産の評価額の1~3割程度、と言われています。

仮差押えの供託金の相場

繰り返しますが、仮差押えの担保金の金額には決まった計算方法はありません。実際の金額は申し立ててみないと絶対にわかりませんので、あくまで参考程度と考えてください。

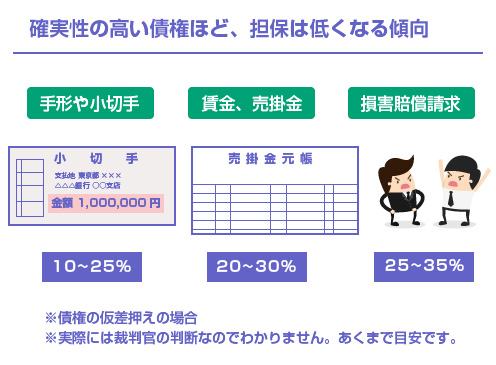

仮差押えの担保金は、裁判官が判断して決めます。その相場は仮差押えする財産の1~3割と言われていますが、「被保全債権の種類」と「仮差押えする財産の種類」によっても微妙に違います。

以下がおよその担保金の目安です。

| 被保全債権 | 不動産 | 債権(給与/預金) |

|---|---|---|

| 手形・小切手 | 10~20% | 10~25% |

| 賃金・賃料・売掛金 | 10~25% | 20~30% |

| 損害賠償請求(交通事故以外) | 15~30% | 25~35% |

| 財産分与・慰謝料 | 5~15% | 10~15% |

| 手形・小切手 | |

|---|---|

| 不動産 | 10~20% |

| 債権(給与/預金) | 10~25% |

| 賃金・賃料・売掛金 | |

| 不動産 | 10~25% |

| 債権(給与/預金) | 20~30% |

| 損害賠償請求(交通事故以外) | |

| 不動産 | 15~30% |

| 債権(給与/預金) | 25~35% |

| 財産分与・慰謝料 | |

| 不動産 | 5~15% |

| 債権(給与/預金) | 10~15% |

【参考文献】仮差押えの担保額基準(柏倉司法書士行政書士事務所)

債権の種類では「手形・小切手の請求 < 賃金や売掛金の請求 < 損害賠償請求」の順で担保金は大きくなる傾向があります。

手形・小切手訴訟のように確定する見込みの高い債権(確実性の高い債権)ほど、必要とされる担保金の額が低くなりやすいからです。一方、損害賠償請求のようにまだどちらに転ぶかわからないような訴訟ほど、担保金の額は高くなります。

仮差押えの対象となる財産の種類でいえば、「不動産 < 預金・給与」の方が担保金の割合は大きくなる傾向があるようです。

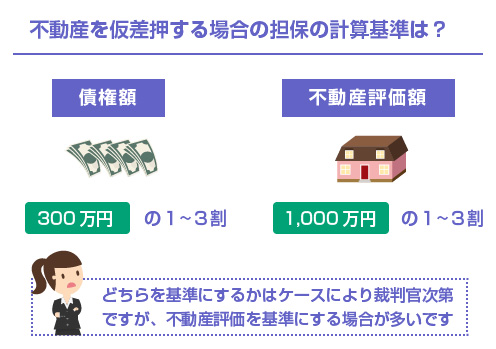

ただし銀行預金の仮差押えの場合、債権額が300万円であれば300万円分の預金だけを仮差押えしますので、裁判官が担保金を「2割程度」と判断すれば、60万円の担保金だけを支払えばいいことになります。

一方、不動産の仮差押えの場合、例えば、債権額が300万円、住宅(土地と建物)の評価額が1000万円の場合、どちらを基準にして担保金を計算するのか?という問題があります。後者を基準にすると、裁判官が担保金を2割程度と判断した場合、200万円もの担保金が必要となってしまいます。

仮差押えの担保金は、「違法な仮差押えにより、裁判中に債務者が財産を処分できなくなる」ことによる損害を担保することが目的です。

そのため、担保金の計算は、債権額ではなく不動産の時価評価額を基準として決めるというのが一般的なようですが、この点については専門家の間でも判断がわかれているようです。

以下、この点について弁護士の先生が回答している質問ページを掲載しておきます。

2人の先生が「一般的には不動産の評価額が基準になる」と回答している一方、1人の先生が「原則、請求額が基準になるが、条件によっては不動産の価格も考慮される」と回答しています。

いずれにしても、最終的には裁判官が職権で決めることなので、「申し立ててみないとわからない」という結論になります。不動産の仮差押えの場合は、特に担保額が予測しにくいのかもしれません。

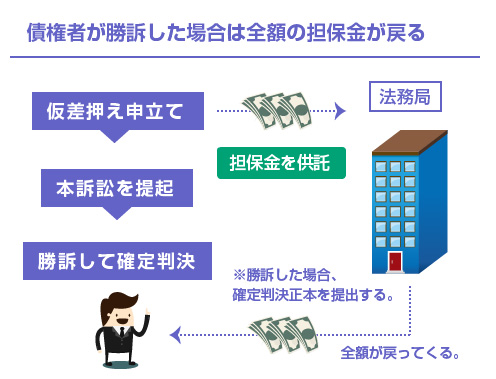

さて、このように仮差押えの担保金は決して安くはありませんので、担保金が最終的にどうなるのか?は気になりますよね。

結論からいうと、債権者が本案訴訟で勝訴すれば全額が戻ってきます。

例えば「貸したお金300万円を返せ!」という貸金返還訴訟を提起する前に、相手の銀行預金300万円を仮差押えして90万円を供託している場合、訴訟で確定判決を得ることができれば、その判決書と確定証明書を法務局に提出することで供託金を全額取り戻すことができます。もちろん、仮差押えしていた預金300万円も取立てが可能です。

では仮差押えをした段階で、「相手方が慌てて債務を支払ってきたため、結局、本訴訟はしなかった」という場合はどうでしょうか? この場合でも担保として提供していたお金は全額、取り戻すことが可能です。(ただし方法は少しややこしいので、以下のリンクで解説します。)

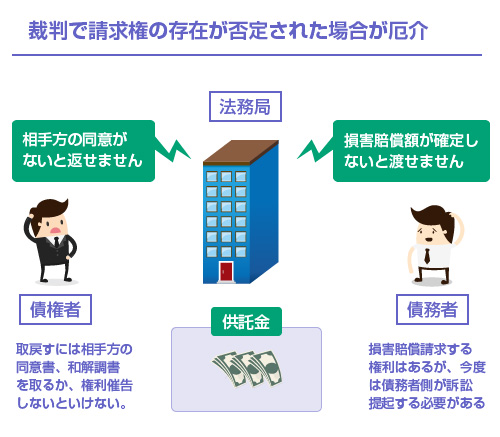

一番厄介なのは、訴訟で負けてしまった場合です。

例えば、損害賠償請求訴訟で争っていた場合で、「債務者に支払義務がない」という判決が出てしまった場合、債権者は債務者の財産を違法に仮差押えしていたことになりますので、前述のように債務者に対して損害賠償義務を負うことになります。

ただし訴訟で負けたからといって、担保として提供した供託金の全額が、債務者に直ちに支払われるわけではありません。債務者は債務者で、この担保金を受け取るためには、逆に損害賠償請求訴訟を反訴して債務名義を取らないと、供託金の払い渡しを受けることはできません。

つまり裁判で負けてしまった場合は、債権者は簡単には担保金を取り戻せなくなる一方で、債務者も債務名義を取らないと担保金を貰うことができない、というややこしい事態になってしまい、しばらくの間、供託金は宙に浮いてしまうかたちになります。

この担保金の取戻手続きは、かなり複雑なので、以下、別記事にまとめました。

いずれにしても、仮差押えの担保金を取戻す手続きは決して簡単ではありません。「仮差押命令を取り下げれば戻ってくる」というものではないので、確実に勝訴の見込みがある場合以外は、安易に仮差押えはしない方がいいでしょう。

もし敗訴した場合でも、担保金の全額が債務者に取られるわけではありませんが、担保金を取戻す手続きが非常に面倒になります。

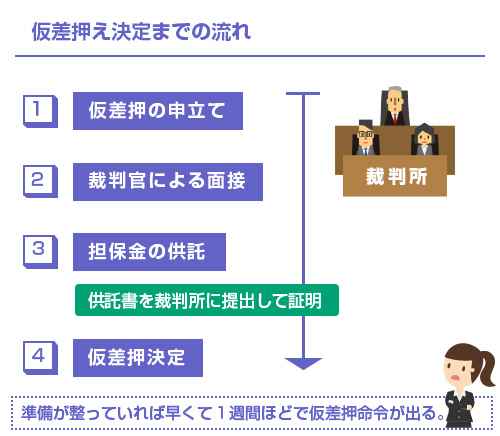

仮差押えを裁判所に申立ててから仮差押決定までの流れ

仮差押えの手続きは、早ければ申立てから1週間程度で発令されます。仮差押えは、相手に財産を処分されないように保全するための手続きですから、スピーディーに進まなければ意味がないからです。

手続きの流れとしては、(1)まず裁判所に書類一式を提出して仮差押えを申立てます。次に(2)裁判官と債権者が面接をします(審尋がない裁判所もあります)。

面接の結果、問題がなければ、(3)裁判所から担保の提供を命じられますので、その金額を法務局に供託して、供託書正本を裁判所に提出します。裁判所が担保を確認した後に、正式に(4)保全決定がなされ、銀行や職場に仮差押決定書が送達されます。

この手続きの間、原則として債務者に連絡が行くことはありません。仮差押えは債務者に気付かれないように進めないと意味がないため、債務者への審尋はおこなわれません。

以下、それぞれの流れについて詳しく解説していきます。

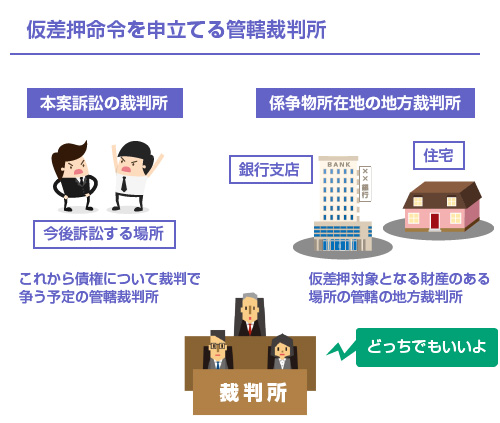

仮差押命令の申立ての管轄裁判所は、「本案の管轄裁判所」か、「仮差押えの対象物の所在地を管轄する地方裁判所」のどちらか、と定められています。(民事保全法12条)

本案の管轄裁判所とは、強制執行するために裁判を提起する予定の裁判所のことです。

仮差押えの申立ては必ず本案訴訟とセットなので、訴訟を提起する予定の裁判所に同じく仮差押えも申立てれば良い、ということになります。例えば、今から東京地裁に損害賠償請求訴訟を申立てる予定であれば、仮差押えも東京地裁に申立てればOKです。

一方、仮差押えの対象物の所在地を管轄する裁判所に申し立てても構いません。

例えば、神奈川県横浜市にある銀行の支店口座を仮差押えするのであれば、横浜地方裁判所に申し立てても大丈夫ですし、埼玉県浦和市にある不動産を仮差押えするのであれば、さいたま地方裁判所に申し立てても大丈夫です。

仮差押えに必要な書類は、給与や預金口座などの「債権仮差押命令」の申立てと、住宅などの「不動産仮差押命令」の申立てで少し違います。

債権仮差押えの必要書類

まず債権仮差押命令の申立てに必要な書類は以下です。(東京簡易裁判所の場合)

| 必要書類 | 説明 |

|---|---|

| 仮差押命令申立書 | 裁判所に仮差押命令を申立てるための申立書です。申立ての理由(被保全権利の存在、保全の必要性)も記載する必要があります。 |

| 当事者目録 | 申立書に添付します。債権者、債務者、第三債務者(銀行、勤務先)それぞれの名前(代表者)、住所を記載します。 |

| 請求債権目録 | 仮差押えの根拠となる債権を記載します。何の請求権なのか(貸金の元金および利息等)、いくらなのか(金 ×××万円)など。 |

| 仮差押債権目録 | 仮差押えの対象となる相手の財産を記載します。例えば、×××銀行(△△支店)の預金口座のうち××万円、などです。 |

| 債権の疎明資料 | 債権が存在することの証拠となる資料などを提出します。例えば、金銭消費貸借契約書や支払誓約書、内容証明郵便などです。 |

| 不動産登記事項証明書 | 相手(債務者)または本店(法人)の住所地の不動産登記事項証明書が必要です。(他に仮差押えの対象となる財産がないことを疎明するため) |

| 陳述催告の申立書 | 第三債務者に、仮差押えの債権が存在するかどうかを確認・回答して貰うための書面。例えば、預金残高がいくらあったか?などの回答が貰えます。 |

| 資格証明書 | 当事者(債権者、債務者、銀行や職場などの第三債務者)のなかに法人がいる場合は、法人の資格証明書(3カ月以内のもの)が必要です。 |

具体的な記載方法でわからない点があるときは、こちらの東京簡易裁判所ページをご参照ください。

銀行預金などの債権仮差押えなのに、なぜ相手の住所地の不動産登記簿が必要なのか?と思われた方もいるかもしれませんが、これは最初に解説したように「仮差押えでは、給与債権や預金よりも不動産を優先的に保全対象とするよう指示される」ケースがあるからです。

つまり「債務者が不動産を持っていないよ。だから預金(や給与)の仮差押えをするよ。」ということを疎明するために提出します。

また「陳述催告の申立書」というのは、特に銀行の預金口座を仮差押えするときに重要なものです。銀行の預金口座の仮差押えは、差押えてみるまで「預金口座にいくらお金が残っているか?」「そもそも支店に預金口座が存在するのか?」がわからないことも多いです。

陳述催告の申立書を提出することで、裁判所から銀行に仮差押決定書が送達されてから2週間以内に、銀行から裁判所経由で「預金口座の有無」「預金の金額」などの回答を得ることができます。

不動産仮差押えの必要書類

不動産の仮差押えの場合でも、基本的に必要な書類は同じです。申立書(当事者目録、請求権目録)、債権の疎明資料(証拠)、資格証明書などは同じように提出します。ただし仮差押債権目録と、陳述催告の申立書は不要です。

またその他、仮差押えの対象とする不動産に関して、以下の2つの書類が必要です。

| 必要書類 | 説明 |

|---|---|

| 不動産登記事項証明書 | 仮差押えの対象となる不動産の登記簿謄本(全部事項証明書)が必要です。住所地(地番)だけわかれば、誰でも取得できます。管轄の法務局で取得してください。 |

| 固定資産評価証明書 | 仮差押えの対象となる不動産の評価額を把握するために、固定資産評価証明書が必要です。通常は本人でないと取得できませんが、仮差押えの場合は他人でも市役所で取得できます。 |

仮差押命令申立書とその他の書類一式の提出が終わると、裁判所で債権者の面接がおこなわれます(審尋がおこなわれない裁判所もあります)。東京地裁の民事第9部では、原則として全件について裁判官による面接がおこなわれます。また申立て当日の面接が原則になります。

申立て当日に面接ができなかった場合は、後日、日程を調整して面接することになります。

裁判官による面接が終わったら、担保として命じられた金額を1週間以内に担保提供する必要があります。

この担保提供の方法は、何度も説明しているように、法務局への「供託」というかたちで行われることが一般的です。法務局に供託しておけば、裁判(本案訴訟)が終わるまでの間、法務局が責任を持ってお金をきっちり管理してくれます。

法務局への供託が終わり、法務局から「供託書」を受け取ったらそれを裁判所に提出してください。それで、裁判所が仮差押命令を発令してくれます。

ちなみに担保提供の方法は、ほとんどの場合がこの供託(保証供託)ですが、もう1つ、銀行と「支払保証委託契約」(ボンド)を締結する、という方法もあります。

定期預金などを担保として、(もし仮差押えにより債権者に損害賠償責任が発生した場合に)銀行が、担保額を限度に担保権利者(債務者)への支払いをおこなう、という内容の契約です。

簡単にいえば、「債権者の定期預金を担保にして、銀行が供託所の役割を果たします」という話ですね。供託所が銀行に代わるだけです。

債権者が裁判で勝訴して担保取消決定を受けるまでは、「勝手に債権者の都合で契約を解除したり、担保となっている定期預金を取り崩すことができない」という内容の契約を結びますので、基本的には、法務局への供託と同じです。

この支払保証委託契約により担保提供する場合は、事前に裁判所への許可申請も必要です。また契約締結後は、裁判所に「支払保証委託契約締結証明書」を提出してください。

閉じる